民航向好变化已在孕育 春秋航空(601021)客座率恢复80%以上

2022-04-18 08:31:04 来源: 金融投资报

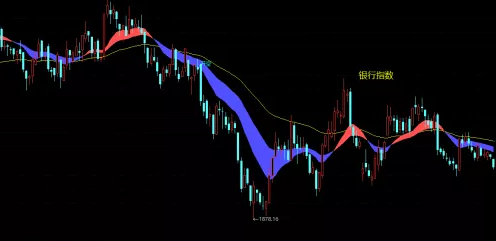

航空和旅游是受疫情影响最大的行业,但这两个行业又是市场需求非常“刚性”的行业,每每疫情缓和的时候都会有“报复消费”的说法。从全球疫情发展及行业起伏的情况看,航空业是弹性最大的行业,美国航空企业股价屡屡成为反弹的排头兵。有分析认为,目前国内防控将更趋于常态化,部分受疫情重创的行业有望底部扭转。未来随着全球疫情的逐步平静,国内防控逐步常态化,之前被疫情重创的行业也将体现充足的弹性,建议投资者在震荡过程中择机配置民航、旅游酒店等板块。

1

民航:向好变化已在孕育

受近期本土疫情反弹叠加行业安全事故影响,航空每日出行人次已接近2020年疫情最严重时期。疫情发生第一年,部分抗风险能力不强的中小民营航司或从民营资本控股转为地方国资控股,或由新进股东接手。在新一轮疫情反弹冲击下,全行业资产负债表仍在持续受损,行业并购可能性持续增加,新一轮变化已经在孕育之中。

国海证券分析师许可指出,随着病毒本身的演变和《新型冠状病毒诊疗方案(试行第九版)》的公布,我国抗疫进入下半场,今年有望迎来航空业中长期起点。展望未来,机场航空板块估值修复逻辑带来的确定性将领先行业,同时我们也看好后疫情时代机场板块的长期投资价值以及航空板块周期上行阶段的供需弹性,但拐点仍需耐心等待。

从2020年初以来,民航客运需求总体恢复较为缓慢,叠加航油价格上涨以及防控费用支出较多等因素,民航业面临较大盈利压力。对于民航业存在的困难,发改委等14部门在今年发布《关于促进服务业领域困难行业恢复发展的若干政策》针对民航业提出了5项纾困扶持政策。《政策》提出,民航业属于资金密集型,高杠杆、高负债行业。疫情给民航业持续带来的负面影响,增加了企业融资和资金周转难度。暂停航空运输业预缴增值税,统筹转移支付资金和地方政府财力支持民航业疫情防控,以及拓展民航企业信用债融资渠道等政策,将对补充民航业现金流起到积极作用,帮助民航业度过困难时期。

可 以 看 到 , 民 航 十 四 五 规 划 将2021-2022 年定义为恢复期和积蓄期,2023-2025年为增长期和释放期。纾困政策将有助于民航业度过低谷周期,伴随全球疫情的逐步好转,防控政策的有序放松,行业的需求和业绩均有望加速反弹。

短期而言,反复的疫情致使民航航班执行量连续下滑,关注疫情缓解后行业供需格局的改善。安信证券分析师孙延表示,需求端来看,短期受到疫情冲击,随着加强针、特效药推进,倡导科学防疫,被抑制的出行需求将逐步恢复。供给端,航司运力引进缓慢,近两年严控运力增长,中期内供给低速增长具有高确定性。此外,随着海外国境线放开,国际航班逐步恢复,静待国内疫情形势好转,国际客运需求增长趋势明确。

疫情导致民航业跌至谷底,但在预期好转背景下谷底回升空间也十分广阔。光大证券分析师程新星指出,随着新冠疫苗、治疗技术的不断推进,未来两年航空客运需求必将逐步恢复,相关公司价值重估是确定性事件。我们维持行业“增持”评级,建议投资者关注中国国航、春秋航空、中国东航、南方航空、吉祥航空、华夏航空等。

潜力股精选

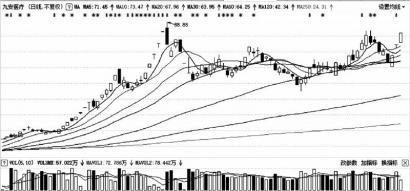

中国国航(601111)

公司二季度受益于防控形势向好,需求快速回暖,而三季度暑运旺季受疫情多点散发冲击,行业复苏进程受到大幅干扰,四季度行业淡季由于疫情影响持续,叠加北京地区严格的防疫措施,公司ASK不足2019年同期五成水平。在国内业务复苏带动下,国航全年RASK为同比增长7.13%,达到2019年同期88.41%。国海证券指出,身为中国唯一载旗航司,国航坐拥第一国门首都国际机场,掌握最优质的时刻资源与航线网络。受近期本土疫情反弹及行业安全事故等因素影响,民航需求受到抑制,行业景气度暂处低位,待周期上行阶段到来,公司将有望充分受益。

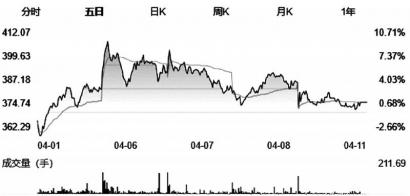

春秋航空(601021)

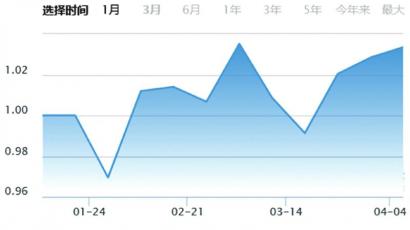

公司预计2021年实现归母净利润0.35亿元-0.52亿元,较上年同期扭亏为盈。2021年国内航空需求有所恢复,公司凭借竞争优势快速释放产能,公司2021年客座率恢复到80%以上,促使2021年旅客周转量同比增长14.02%,恢复到2019年同期水平的87%。光大证券指出,公司2021年依靠低成本优势保证了ASK的快速回升,领先同业公司。同时公司在油价上涨和经营租赁进表的压力下略有盈利,继续证明了公司的市场竞争力。此外公司继续保持积极的扩张策略,随着未来航空需求复苏,公司的盈利能力将快速恢复,同时成长性将逐步体现。

中国东航(600115)

公司“一步到位”计划是民航又一次重要的产品与服务意识的革新。长期以来,因为较高的前置成本与繁琐流程,航空与地面出行方式在中短途领域处于竞争劣势,减少不必要的链条,让航空产品更贴近现代生活是民航长期竞争力优化的重要途径。西南证券指出,“十四五”期间航空业机队规模增速预计低于6%,2022年供需关系有向上改善的空间。同时,若2022年底国际线放开,有效提高飞机日利用率水平,极大提升周转效率,届时航司盈利水平将有较大提升空间。中国东航在民航产品创新上引领行业,我们认为2022年行业可见经营拐点,看好经过提价后公司业绩弹性提升。

南方航空(600029)

公司 2021 年 ASK 较 2020 年同期下降0.37%,较2019年同期下降38.0%,其中国内客运需求恢复较好,2021 年国内航线ASK较2020年同期上涨5.9%,恢复到2019年同期的 87%,海外航空供需仍处于低位。此外,2021 年公司客公里收益为0.4946 元,较 2020 年同期增长 7.60%,较2019年同期增长1.7%。光大证券指出,国内外疫情反复,航空客运需求恢复受负面冲击,我们认为头部航空公司的成长逻辑和区位优势并未因疫情发生本质变化。随着新冠疫苗、治疗技术的不断推进,航空客运需求必将逐步恢复,公司价值重估是确定性事件。

吉祥航空(603885)

公司虽然 2021年继续亏损,但同比出现明显减亏。公司2021年ASK较2020年同期增长15.3%,国内航线ASK较2020年同期上涨19.7%,较2019年同期增长5.5%其中国内客运需求恢复较好。光大证券指出,公司拟定增33亿元用于引进飞机及备用发动项目和偿还银行贷款。本次募集资金到位后,公司运力和业务规模将得到有效提升,航线运营能力将得到扩充,公司的营业收入和盈利水平也将进一步提升。国内外疫情反复,航空客运需求恢复受负面冲击,公司短期业绩承压。但随着新冠疫苗、治疗技术的不断推进,航空客运需求必将逐步恢复,公司将重回增长轨道。(本报记者 林珂)

热点推荐

-

油价下降,疫情扩散 利好与利空交织的2020年 三大航扔过得艰难

-

民航向好变化已在孕育 春秋航空(601021)客座率恢复80%以上

-

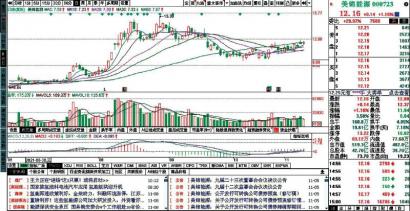

磷酸铁锂或成第二增长曲线 川发龙蟒进入收获期

-

后疫情时代 旅行消费重心将由境外转移至境内

-

与瑞幸联名卖咖啡 椰树集团:土味营销还是炒作?

-

四川中航锂电项目总投资280亿元 预计年产值400亿元

-

近半年内三位基金经理离职 南华基金连续6年亏损

-

被罚没482万 台州银行这次又因何事“触怒”了银保监会呢?

-

冰淇淋把人眼睛都看花了 品牌“争奇斗味”抢占冰淇淋消费市场

-

机构投资者卖出意愿更为强烈 凯莱英(002821)被抛售

-

赶在其IPO之前“上车” 嵩山资本计划今年投资巴奴1.5亿元

-

不能闭着眼睛打新了 海创药业新股低开4.47%

-

虚增利润非经营性占用资金等 *ST济堂被证监会处罚停牌

-

市场份额被海天味业、千禾味业等挤压 加加食品掉队了

-

版号重启发放 游戏板块有望迎来戴维斯双击

-

建设银行财富管理增长持续发力 非利息收入占比提升

-

市场反弹难有持续性 中期布局或正是时候投资者谨慎操作

-

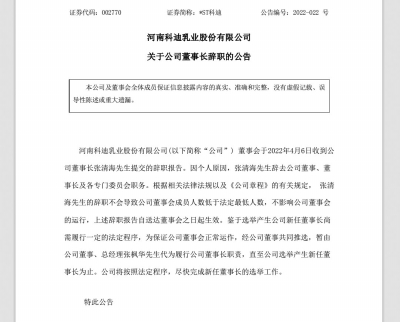

重整之际董事长张清海辞职 科迪乳业发展陷入瓶颈

-

公司经营状况转危为安 ST维维、*ST米奥等“脱星摘帽”

-

机构投资者买卖力度大降 盛航股份(001205)被加仓

-

加大研发投入33项产品获批上市等 科伦药业营收与净利双增

-

蔚来汽车将推迟交付股价大跌11.44% 特斯拉上海工厂也已停产2天

-

成都企业上市将收“红包” 每家企业保费补贴合计不超过200万元

-

集合信托市场回暖 标品信托业务成立规模亦大幅增长

-

高派现股有两点需牢牢把握 要逢低买进不追高买进等

-

钢铁市场需求改善 马钢股份(600808)长材板材产品占比均衡