军工板块迎来投资绝佳时点 中航沈飞(600760)备产备货积极

2022-07-25 08:30:58 来源: 金融投资报

有市场人士预计,业绩验证高景气延续,以及改革预期持续兑现,国防军工板块在经历前期明显回落后仍具备配置价值。可以看到,上半年引起板块回调一是大盘回调拖累,二是对改革的预期下降。但投资者应注意到,今年以来,中电科集团、航天科工集团、航天科技集团均对旗下上市公司进行了充足。军工国企改革从过去单纯的“资产注入”向“股权激励”等企业经营治理方面延伸,改革内涵更加丰富。预计军工板块将持续地兑现改革预期,并将对行情持续催化演绎。

今年是国企改革“收官之年”,从近期密集公布的回购、股权激励计划、增持等公告可以发现,军工企业改革在提速,预计将会激活军工企业活力。长期看好行业“十四五”期间装备更新换代需求下的高景气。就业绩角度来看,军工行业高景气度持续得到验证。军工行业以销定产的特点突出,业绩释放具备确定性。从目前已披露中报业绩预告的军工行业上市公司来看,不少企业净利润同比实现翻番增长,约四成公司净利润同比出现超五成增速,行业整体业绩表现亮眼。

航发动力(600893)

公司是国内大型航空发动机制造基地企业,国内唯一的生产制造涡喷、涡扇、涡轴、涡桨、活塞全种类军用航空发动机的企业。公司 2022 年一季度实现营收 54.00 亿元,同比增长44.30%;实现归母净利润0.66亿元,同比增长92.51%。2022年公司经营目标为实现营业收入384.28亿元,较2021年实际增长12.69%;实现归母净利润12.59亿元,较2021年实际增长6.00%。考虑到往年公司交付多集中在下半年,且公司经营目标较为保守。2019年-2021年公司均超额完成营收目标,2022年或有可能再次超额完成目标,看好公司全年业绩增长。财信证券指出,“十四五”期间航发赛道景气度高企,公司作为航发领域龙头其核心卡位优势明显,当前军机正处在大批量、快交付阶段,公司军用航空发动机产品需求旺盛。同时,航空发动机作为易耗品在我军练兵备战的背景下其需求量进一步扩大,后端维修市场也将稳步增长,公司未来成长空间较大。

中航沈飞(600760)

公司业绩增长开始明显提速。2022年一季度公司营业收入同比增长34.78%,净利润同比增长48.18%。受益于“十四五”公司核心机型放量,下游订单增长推进公司均衡生产及紧凑交付,一季度实现开门红为2022年业绩高增长提供坚实保障。同时,公司2021年销售毛利率为9.76%,同比提升0.53%,毛利 率 创 出 新 高 。 研 发 投 入 同 比 增 加130.34%,投入力度继续不断增高。东北证券指出,公司合同订单饱满备产备货积极,明显受益行业高景气。2021年末公司合同负债365.35亿元,较年初增长672.50%,是客户预付款落地,将有效保障公司产业化项目建设稳健运行;2021年末预付款项同期增长3085.45%至216.76亿元,公司备产备货积极,产品交付有望提速。在我国军机“补量”和“提质”的迫切需求下,公司具备深度产品谱系梯次、交付增长+均衡生产+供应链升级聚焦主业以及长期股权激励提质增效的核心竞争优势,未来几年业绩有望保持较快增速。

航天彩虹(002389)

公司是中国航天科技集团有限公司第十一研究院控股的上市公司,公司无人机谱系完整,大部分取得出口立项批复并远销海外,同时公司还兼具整机和导弹研制能力。可以看到,公司特种飞行器主业依托十一院空气动力技术传统优势,经过二十余年创新发展,形成“高、中、低”空相结合,“远、中、近”程相衔接的无人机产品体系。除此之外,公司充分发挥机弹一体集成设计优势,研制出射手-1、射手-2等为代表的小型空地导弹。方正证券指出,目前公司在研产品主要为瞄准未来作战场景和用户实际需求开展的型号研制,包括彩虹-6大型双发高速多用途无人机、彩虹-7隐身无人机、彩虹-10无人倾转旋翼机、彩虹-817微型无人机、智能集群无人机系统以及巡飞弹等,均为具有国际领先水平、填补国内空白的系统。内销外贸双轮驱动,与国内业务相比,海外业务拥有较高的毛利率,近五年平均毛利率达 38.7%。此外,2021 年公司剥离电容器薄膜业务,有助于公司优化资产质量,并回笼资金发展核心技术、附加值高的业务。

钢研高纳(300034)

公司产品涵盖所有高温合金的细分领域,是我国高温合金领域技术水平最为先进、生产种类最为齐全的企业之一,航空航天用高温合金母合金产能超千吨,航天发动机高温合金精铸件市占率超90%,是国内少数拥有定向晶、单晶叶片批产能力的企业之一。国内高温合金自给率提升的要求进一步提升对于国内高温合金的需求。公司产品具有高端化特征,且在国产高温合金锻造加工中占主导地位,公司将充分受益于国内航发性能提升对高端热端部件的需求增长以及国内高温合金自给率的提升。方正证券指出,受益于航发主机厂“小核心、大协作”战略,公司业务拓展遇良机。公司“十四五”战略规划中选取了国际同行一流企业PCC公司作为对标企业。2021年以来,公司多方向拓展业务,由产业链中上游向下游拓展布局精密机加业务;由锻件业务轻资产模式拓展布局锻造产业基地;由国内向国外拓展布局国际宇航业务等。多方向业务拓展将为公司业绩增长提供新引擎,高温合金龙头企业成长正当时。

景嘉微(300474)

公司主要从事高可靠电子产品的研发、生产和销售,产品主要涉及图形显控领域、小型专用化雷达领域、芯片领域和其他。图形显控是公司现有核心业务,也是传统优势业务,小型专用化雷达和芯片是公司未来大力发展的业务方向。在图形处理芯片与图形显控领域,经过多年的技术积累,公司打破技术盲区,成功研发多款具有自主知识产权的图形处理芯片,并成功研发以自主图形处理芯片为核心的图形显控模块产品,实现规模化应用,填补国内多项专用领域应用空白,在图形处理芯片领域与图形显控领域建造了自己的技术护城河。在小型专用化雷达领域,公司凭借在微波和信号处理方面的技术先发优势,研发了主动防护雷达、测速雷达等系列雷达产品,满足客户需求的多样性,增强公司的核心竞争力。财信证券给予公司军工电子业务2022年合理估值区间46-54x PE,给予芯片业务合理估值区间15-18x PS,综合两大业务的估值,公司2022年合理市值区间约为291.90-334.98亿元,给予“买入”评级。

热点推荐

-

军工板块迎来投资绝佳时点 中航沈飞(600760)备产备货积极

-

人工智能落地场景持续扩张 海康威视(002415)内在价值被严重低估

-

加大股权融资支持力度等 助力河南打造国家创新高地

-

做借贷业务出身的趣店花大价钱推广预制菜 罗敏的第N次再创业能成功吗?

-

靠卖商标“续命”24年后 重庆合川桃片总厂破产了

-

到“十四五”末 重庆市软件业务总规模达到5000亿元

-

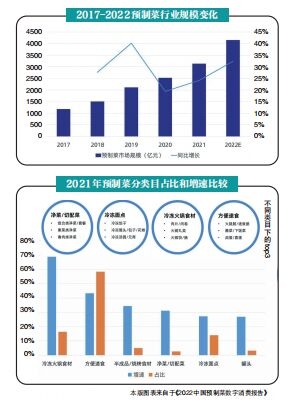

2020年起连续3年 一季度预制菜订单量都呈现增长态势

-

46家豫企披露上半年业绩预告 牧原股份预计净利润同比下降172.43%

-

新冠检测概念股英诺特将进行网上申购 发行价为26.06元/股

-

开播11年《甄嬛传》持续为乐视输血 “甄学”已成为流量密码

-

客房入住率和会议用房场次大幅减少等 正源股份亏损或达7500万

-

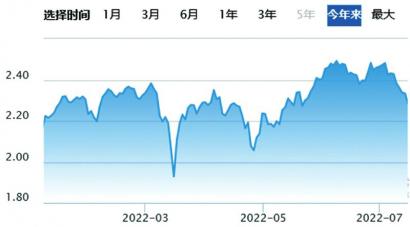

理财收益刚兑打破 很多居民投资将向股市转移

-

拍蒜刀断 张小泉是不是高估了自己菜刀的全功能能力

-

宏石激光上会 研发投入有“水分”多个关键指标不及同行

-

市场在杀估值时毫不留情 新能源业绩与估值裂痕加深

-

渝股半年报 欢瑞世纪净利预增逾164%顺博合金净利预增逾37%

-

2021至2025年 宠物营养品市场复合增长率将高达22%

-

乐创技术未及时披露股份代持 信披违规遭监管问询

-

四川公示2022年度科学技术奖项目 锦美环保两项目入围

-

绿色家电成本下降提升白电企业效益 格力电器市场占有率稳居行业第一

-

虚拟电厂和电力数字化前景广阔 节能风电不断推进海外市场的战略布局

-

到2030年 RCEP经济圈的经济体量全球占比将提高至50%

-

中国外贸下半场如何发力?强化保障稳定外贸生产流通

-

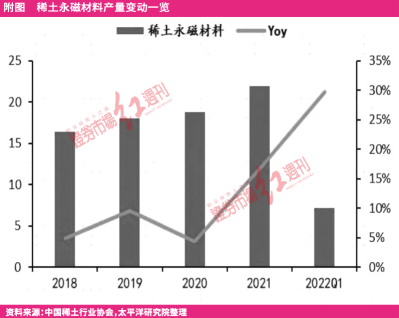

与清洁能源瓜葛千丝万缕 稀土永磁或成产业链成长性最好赛道

-

折旧摊销、费用化利息支出等增加 新筑股份增亏5700万