正心谷旗下产品持续亏损 信披透明度低?

2022-01-06 16:47:48 来源: 证券市场红周刊

正心谷是一家百亿级的私募基金,核心人物林利军曾是汇添富基金的前总经理,其2021年发行的产品业绩表现不佳的现实,引发投资人担忧和质疑。

有投资人向《红周刊》记者表示,正心谷的投研部门以及林利军本人,在仓位管理上过于激进,产品成立即亏损,投资过程中频繁调仓、反复站岗“割肉”,出现风险后还拒绝直面投资人。

正心谷卷入“举报门”

投资者质疑林利军重仓冒进、风控缺失

2021年,资本市场热点切换频繁,不少知名公募、私募产品频频“翻车”,实际净值与当初发行之时的高调宣传差距颇大,这其中就包括了百亿私募正心谷。

1月4日,知名私募——正心谷基金投资人《关于正心谷违规操作》的联名举报信传遍网络,直指正心谷及其创始人林利军存在不少“违规行为”。消息一出,引发市场一片哗然。

正心谷是一家百亿级私募基金,创始人林利军曾长期担任过汇添富基金的总经理,在他任职期间,曾一举将汇添富基金带入头部公募基金行列。在曝出“举报门”后,正心谷相关负责人向《券商中国》表示不存在违规行为,公司一直以来都是规范运作,非常理解投资者的短期情绪,会争取用业绩赢回信任。然而对此表述,有投资人并不同意其解释,陆女士就是其中一员。

陆女士是老股民,也是中信建投证券的资深客户。据她向《红周刊》记者表示,其在2005年前后就进入A股市场,2021年初时,在中信建投营业部员工的介绍下,买入了“正心谷价值中国信鸿1号”私募基金。

基金业协会官网显示,“正心谷价值中国信鸿1号”成立于2021年1月中旬,管理人为浙江义乌市檀真投资管理合伙企业(有限合伙),实控人为林利军,执行事务合伙人为上海正心谷实业有限公司。

目前来看,基金经理当初的操作显然是过于乐观了。“基金经理在春节前几天内就把仓位打得很高,但春节后指数很快大跌。”陆女士认为,一般来说,基金往往会在成立初以小仓位运行,待建立一定的安全垫后才提高仓位。从这个角度看,该产品的基金经理投研能力是值得怀疑的。

为何重仓半导体、周期、生物医药没赚到钱?

基金经理频繁追热点,多次高位站岗、“割肉”

陆女士表示,正心谷的基金经理频繁调仓、追热点是导致其掌管的产品净值出现大跌的重要原因之一。

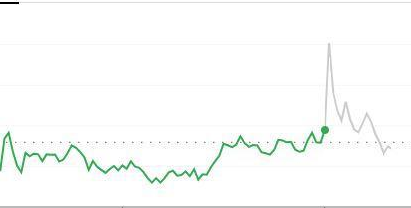

以“正心谷价值中国信鸿1号”为例,2021年2月报显示,在成立不久后,基金仓位就超过了99%,前三大重仓板块分别是半导体、农林牧渔、商业银行,且持仓标的以千亿市值以上的超大盘股为主,即偏好龙头股。当月Wind半导体产业指数跌幅为2.36%,而同期基金净值跌幅却达6.53%。

整体来看,2021年一季度,半导体板块都很萎靡,Wind半导体产业指数跌去13%。或正是重仓的板块不景气,基金经理随后又大规模调仓。4月份月报显示,第一大重仓板块变更为生物科技。可让人疑惑的是,2021年二季度生物科技板块表现喜人,即Wind生物科技指数上涨了13.5%的情况下,同期基金经理却将仓位从2月份的99%降至50%以下,结果导致了基金净值并没有跟随指数同步上涨。

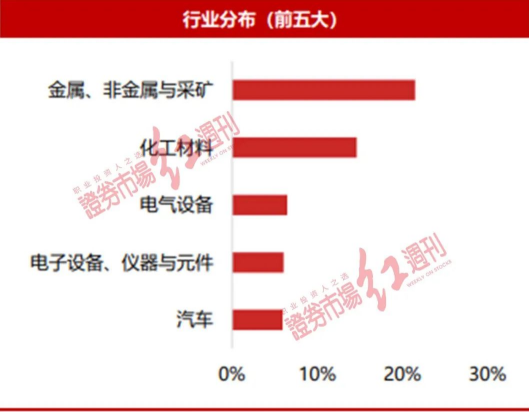

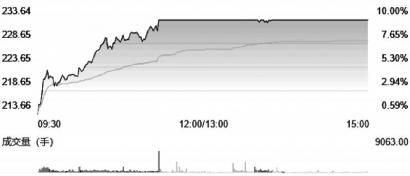

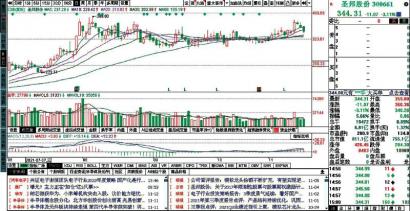

其后,随着大宗商品行情的火热,周期板块又开始发力,以黑色系为例,Wind钢铁指数三季度涨幅达20%。而此时的“正心谷价值中国信鸿1号”又将前两大重仓板块又调整为化工、金属/非金属与采矿。但因大宗商品价格过高引发了政策介入,板块行情很快由涨转跌,仅9月份的Wind钢铁指数跌幅就超过13%。此时,“正心谷价值中国信鸿1号”成立以来的跌幅已经达到了25%。

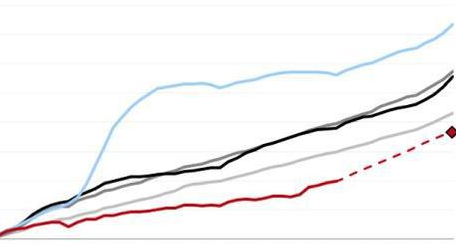

图1 正心谷价值中国信鸿1号重仓了周期、金属和化工板块

图片来源:基金11月月报

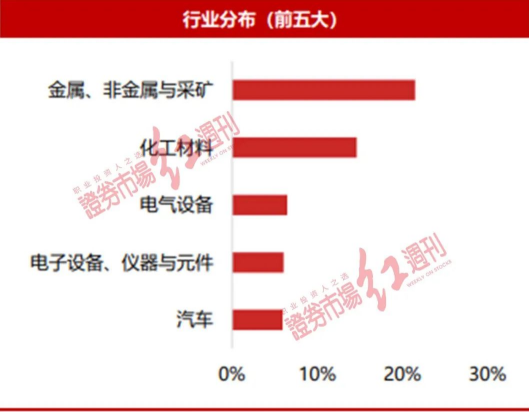

其后,周期板块继续下跌,Wind钢铁指数在10月录得跌幅超过11%。据产品11月报数据,“正心谷价值中国信鸿1号”的跌幅达27.5%。

图2 正心谷价值中国信鸿1号成立11个月,亏损27.5%

图片来源:基金11月月报

“基金经理每次追热点都站在了山岗。如果不频繁调仓,净值反而不会跌那么凶。”陆女士直呼看不懂林利军以及正心谷投研人员的投资逻辑,“犯一次错可以,但不能每次都犯错啊”。

基金业协会显示正心谷信披透明度低

投资人要求林利军出面回应

作为一家知名百亿私募,旗下产品持续亏损的深层原因是什么?

在2021年12月发布的11月月报中,正心谷方面并未做出解释,只是表示“目前市场中仅有头部的少数公司获得了持续的资金认可和追捧”。

热点推荐

-

农民持续增收:人均可支配收入4600元 实际增长6.9%

-

在华销量持续下滑 起亚宣布月底关闭一家在华工厂

-

长城动漫年报披露延期 或因持续亏损被实施退市风险警示

-

正心谷旗下产品持续亏损 信披透明度低?

-

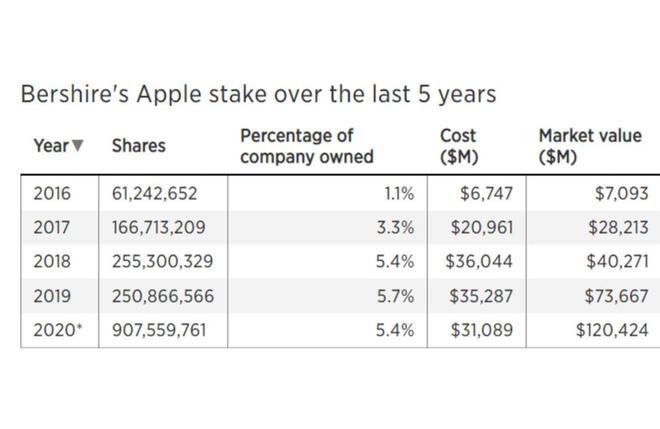

“第三大业务”!巴菲特押对苹果注狂赚1200亿美元

-

溢价9.4倍跨界收购 禾望电气开年股价遭连续大跌

-

川股推出定增预案 川润股份拟募集资金不超过6.3亿元

-

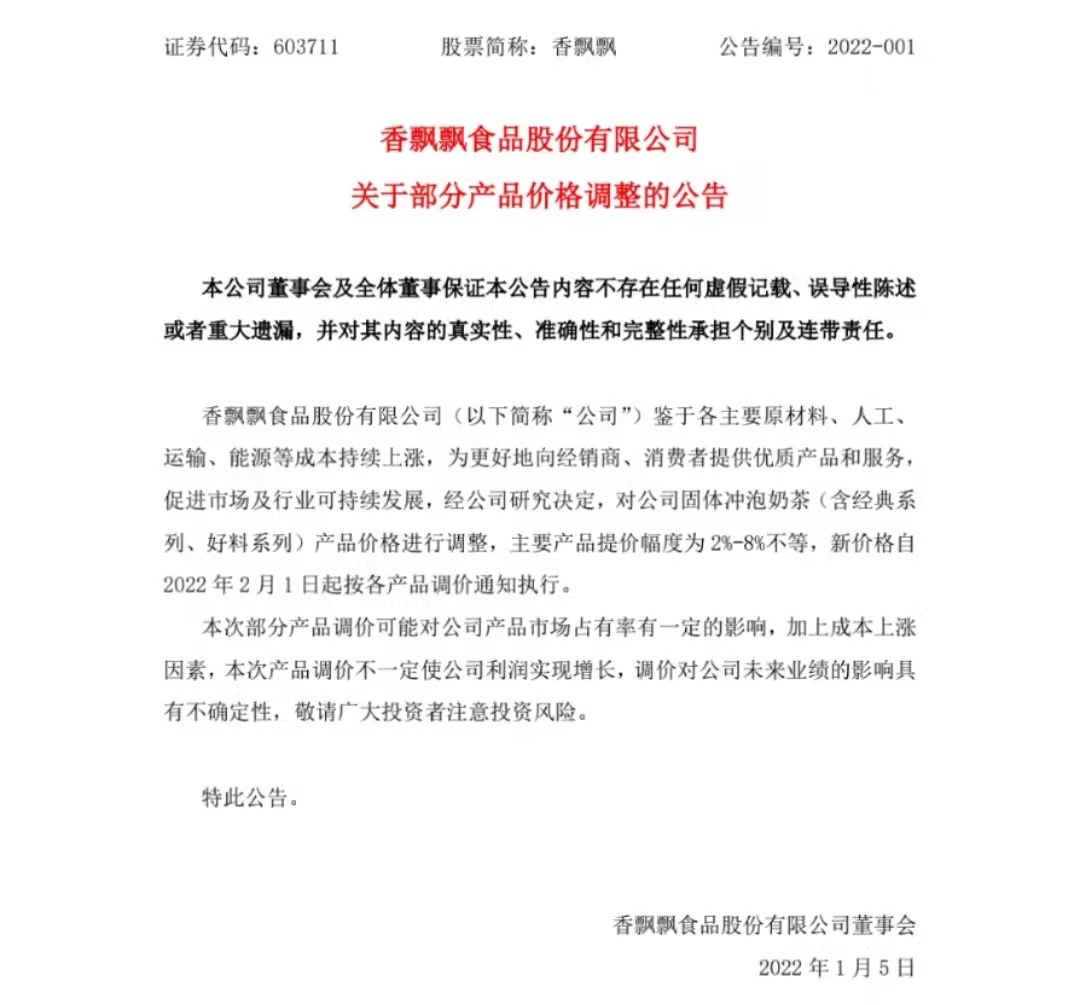

香飘飘宣布涨价 2021年前三季度净利润下滑超11%

-

上海徐汇:10个重大项目签约 蓄能4个千亿级产业群

-

深圳公募很抢眼 前三名均为其旗下产品“翻倍基”

-

中药板块掀涨停潮 华润三九、济川药业等涨停

-

不到三年半!苹果市值达到3万亿美元

-

北向资金连续15个月呈净买入状态 宁德时代等最受青睐

-

元宇宙有多坑?想搏富贵有人满仓进入归零出场

-

机构抛售力度加大 雪人股份(002639)遭抛售金额上亿

-

唯科科技今日申购 申购代码为301196

-

麦澜德科创板IPO 股权曾长期代持专利纠纷败诉

-

生物医疗板块上涨 凯因科技涨近8%

-

发布小米12系列 小米计划未来5年研发投入1000亿元

-

京东扩大及延长股份回购计划授权 至2024年3月17日

-

2021年 洗地机市场规模预计将突破53亿元

-

大盘震荡不改 九安医疗(002432)遭机构大额抛售

-

卡倍转债今日申购 发行规模2.79亿配售率50%

-

台21转债哪家公司发行?信用等级为AA期限为6年

-

沪市B转H业务细则出炉 允许使用美元进行结算

-

行业“热度不再”?享道出行融资5亿元

-

79股封死涨停板 德赛电池(000049)被机构增仓

-

绿米联创完成C轮10亿元融资 中国电信参与投资