隐形冠军安琪酵母的烦恼 涨价尚不能覆盖原材料成本上升等

2022-07-12 16:43:56 来源: 证券市场红周刊

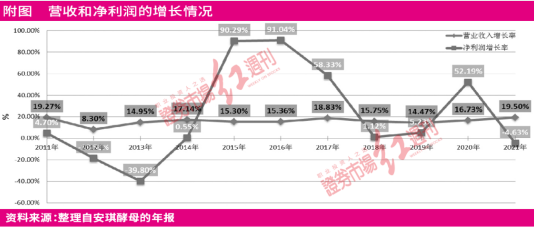

安琪酵母被很多投资人认为是A股的隐形冠军之一。公司是国内酵母市场的头部企业,强大的渠道+超高的品牌辨识度+一定的使用习惯形成的客户黏性综合形成公司的护城河。不过,安琪酵母营业收入和净利润增速不一致。

2021年,安琪酵母却出现了增收不增利的情况,这背后与公司原材料糖蜜每个波动有直接关系。此外,从目前当下股权激励计划的激励对象范围和业绩考核的标准综合来看,公司本次股权激励的激励作用也不大。

公司存在品牌、渠道等护城河

但涨价尚不能覆盖原材料成本上升

安琪一度成了酵母的代名词。笔者所在的老家在北方某三线城市,过去人们蒸馒头主要用面肥发面然后用碱水中和,现在都改用安琪酵母,称酵母为安琪。就像提起火腿肠就想起双汇,提起酱油就想起海天,这说明安琪品牌具有极高的辨识度。

公司构建了遍布全球的营销网络,细分为工业用产品和民用产品,工业用产品通过经销商分销或直供的方式提供给用户,民用产品则通过经销商分销、直销或者通过公司搭建的各类电商平台交付给消费者。主业酵母产品B端与C端占比约8:2。B端市占率50%以上,产品以大包装烘焙原料、YE、微生物营养、动植物营养为主;C端市占率70%以上,产品以家庭小包装烘焙酵母、烘焙原料为主。

同时,客户对于公司的产品有一定的黏性,特别是企业端的B端客户,不同厂家的不同的酵母,比如烘焙,会习惯于某一酵母形成的食品加工配比,为保持产品稳定性和口感,而不会轻易改变。强大的渠道+超高的品牌辨识度+一定的使用习惯形成的客户黏性综合形成客户锁定的效应,形成公司的竞争优势护城河。

如同炒菜必须要调味品一样,酵母属于必需消费品,而且在产品的总成本中,酵母的成本占比也较低。客户对酵母的价格并不敏感,这也是安琪酵母每隔1-2年就会提一次价,但从未影响过其销量的原因。但对于短期的原材料价格上涨导致的成本上升,提价不能完全覆盖。

安琪酵母是亚洲第一大酵母生产企业,国内企业已经无法跟它匹敌了。很难重置一家跟安琪酵母一模一样的企业。

首先,公司属于重资产行业。公开资料显示6000吨的酵母产能,投资金额大约在2亿,建设周期为2-3年,如果要实现盈亏平衡,笔者认为,至少也需要6-7年的时间,这对资金的要求并不低。

安琪酵母的固定资产和在建工程,占到了总资产的60%,就充分说明了这是一个资产非常重的行业。而且安琪酵母最近十年投资在固定资产上的资金为75亿元,这也是为何安琪酵母的现金流很好但仍然保持了约为总资产25%的有息负债的原因。

再考虑到整体的市场规模也不大,资本一般是不大会看得上这个行业。截至2020年,全球酵母行业的产值只有350亿左右,而国内的产值也只有百亿左右,具备典型的“佛龛效应”。

其次是资金壁垒。安琪酵母近年来每年都有10亿元的资本开支,2021年净利润13.09亿元,对于一个新进入企业能不能拿得出来;恐怕采购原材料糖蜜的钱,小企业也拿不出来。

从现金流量表上看,2021年安琪酵母“购买商品、接受劳务支付的现金”达到了84.13亿元。虽然采购糖蜜的费用占比未公布,但毋庸置疑,采购糖蜜支付的货款是该科目金额的重要构成部分。公司在1季报中提到,当期购买商品、接受劳务支付的现金较上年同期增加59.71%的主要原因是公司主要原材料糖蜜属于季度性采购物资,公司在榨季加大了原料储备所致。

还有环保问题。因为酵母的生产会产生废水,2019年,安琪酵母的环保运行费用为4.6亿,2018年的运行费用为3.8亿,都超过了酵母生产成本的10%。可以肯定,国家对环保的力度会进一步加强,而酵母公司在环保方面的支出无疑也会进一步增加。

相对重资产、高环保要求,存在进入壁垒,竞争相对结构性过剩,投资回报期至少4年以上,叠加受上游糖蜜成本影响,酵母行业利润波动大。安琪酵母龙头具有规模优势+资金优势+技术优势,行业强者恒强,多数市场最终都是垄断格局。

制糖业务多年亏损

致营收增速和净利润增速不一致

整理安琪酵母的营业收入和净利润发现,公司营业收入增速相对稳健,而净利润的增速呈现极端的变化。

拆分安琪酵母的业务发现,在酵母及深加工产品业务、制糖产品业务、包装类产品业务、奶制品和其他业务中,除了制糖业务,其他业务的利润率都相对稳定,而制糖业2021年毛利润为-2.99%,是亏损,而且制糖业务多年亏损。

结合多年年报大致可以看到这些信息,2015年、2016年、2017年和2020年刚好是制糖业务好转的年份,正是在这些年份,安琪酵母的净利润增速保持了高增长。而像2014年和2019年糖价下行,制糖业务就是亏损的。

2021年安琪酵母的制糖业营业收入10.51亿元,营收占比9.85%,毛利率是2.99%,说明业务是亏损的。而2021年公司营业成本变动原因说明:较上年同期增加31.56%,主要原因是大宗商品原材料、糖蜜价格上升。

简单的结论就是由于制糖业的利润波动导致安琪酵母的营业收入增速和利润增速不一致。糖价的巨幅波动导致制糖业的利润巨幅波动,随着制糖业在安琪酵母的业务占比提升,导致净利润巨幅波动。

整理公司2013年进入制糖业以来的营收和毛利率,9年中有5年是在亏损,虽然制糖业务的收入规模在增长,占公司总收入的比重也越来越高;但是制糖业务并不赚钱,典型的赔钱赚吆喝。那么,安琪酵母为什么要这样做呢?

制糖业是安琪酵母的上游行业,然后下游应用是面食行业、烘焙行业、酿酒行业等等。从酵母的生产成本构成看,糖蜜是最主要的成本来源。

糖蜜的用途不仅限于酵母的生产,还可用于酿酒和饲料。显而易见,公司维持制糖业的原因还是为了获取更稳定的原料糖蜜的供应,这个涉及到安琪酵母行业的核心问题,酵母需求是确定的,且在国内占有60%的市场份额,但重要原料糖蜜的供应受限。生产端是未来增长的最主要因素,而生产的原料糖蜜的供应决定未来的产能,尽管公司多年来一直致力于研究水解糖替代糖蜜生产酵母,但目前仍然不能实现糖蜜的替代生产酵母。

增收不增利或将延续

短期不看好公司2023年的盈利

2021年,糖蜜价格大涨,导致公司增收不增利。该报告期内,公司营收为106.75亿,增长19.5%,首次突破了百亿大关,然而,归母净利润却只有13.09亿,下降了4.59%,扣非归母净利润只10.6亿,大降13.14%。

安琪酵母在2021年糖蜜的采购均价接近1300元/吨,同2020年相比,大概上涨40%,这导致其毛利率只有27.33%,甚至低于公司在2013年-2015年的毛利率,为最近10年来的新低。公司高层也预计,未来三年里,糖蜜的吨价可能会维持在1200元-1500元之间,这就更让投资者担心公司会长期处于这种增收不增利的状态。

在2021年4季度,公司开始了多轮提价,总体提价幅度为20%,而糖蜜在原材料中的占比不到50%,这一轮提价并未反映在公司的营收中,原因是由于公司的提价,传导到终端是需要时间的,在公司提价前,经销商一般会提前备货。

对于公司在未来增收不增利,还有整个产能扩张的问题,2021年的财报公司提出要确保在2025年实现200亿的营收。2021年公司提出来的目标是确保150亿元力争170亿元。目标的调整或是基于管理层对未来的判断更加乐观,但不管哪种原因,公司都不得不调整对未来几年的规划。而最大的调整无疑就是扩产能,在增加销量、调结构、提价等增加营收的手段中,增加销量仍是公司的主要手段。公司提高了营收目标,必然会加大产能的扩张。大量的产能会在2025年之前集中投放,这一点已经在年报里反复说明。

2021年,公司对固定资产的投资高达19.89亿,创下了历史新高。而且据公司的财务安排,2022年计划投资27.65亿,即便是达不到,超过20亿应该是大概率的事情。公司在去年的现金流净额才13.2亿,接近过去5年的平均值,那么20亿的投资额并不是一个小数目,这意味着公司必须大规模举债,这也是公司的有息负债在去年增加了11亿,达到创历史新高的37亿的原因。

同时,新建产能还存在一个明显的问题,那就是要达到满产状态是需要时间的,虽然不担心需求的问题,但除了需求,满产还与人员、材料等因素有关。在投产初期,由于有较高的折旧摊销,新工厂一般都是亏损的。而亏损又带来另外一个问题,就是公司合并报表的所得税率会增加,因为亏损的产能只能在盈利之后才能抵扣之前的损失,这就相当于公司会提前交纳一部分所得税。

利息、折旧以及所得税这三个因素,也是公司在2011年-2015年之间营收翻倍而净利润却是下降的原因。从公司现有的在建产能来看,金额较大的主要是宜昌、伊犁和普洱,这些产能基本都会集中在2022年投产,根据金额估算,这些产能投产后,至少会增加1个亿的折旧。

这些新增折旧的第一个完整年度,就是2023年了,因此,笔者短期内不看好公司在2023年的盈利情况。同时,根据公司的计划,2022年公司的营收目标为126.17亿,相比2021年增长18.2%,而净利润目标却只有13.72亿,增长仅为4.8%,这一目标,显然只是为了完成股权激励的要求,说明净利润的压力在今年还是很大的。

从激励对象和业绩考核看

本次股权激励的激励作用不大

再看下公司的股权激励计划。公司年报披露:2021年5月6日,公司2020年限制性股票激励计划授予的878万股限制性股票在中国证券登记结算有限责任公司上海分公司完成登记。在确定授予日后的资金缴纳过程中,有部分激励对象因个人原因自愿放弃认购公司拟向其授予的部分限制性股票共计5万股,因而公司本次限制性股票实际授予对象为734人,实际授予数量为878万股。

根据2020年12月公司发布的股权激励方案,计划以24.3元/股的价格授予734人共计878万股股票,平均每人1.2万股。股票分三次解锁,每次解锁1/3,限售期为两年。

那么在这次股权激励对象中,高管团队有6人,这6人全部都是日升公司的股东,734人占2020年公司员工总人数9179的8%。日升公司作为公司员工的持股平台成立于2006年,在成立后的两年时间里以大约1亿的代价持有了伊犁公司30%的股权、崇左12%的股权、赤峰10.5%的股权以及宏裕包材65%的股权。

2010年,这些资产以6.5亿的价格卖给了上市公司,为了购买这些资产,上市公司以18.67元/股的价格向日升公司发行了3465万股股票,从而使日升公司成本上市公司持股11%的第二大股东。

从2017年开始,日升公司就开启了减持之路,一直到2021年上半年,已经全部减持完毕,不算分红,共套现约34亿。按照所持的股权比例估算,上面的这六个人每个人大概能获得1.4亿。而这次的股权激励,这些人每个人才3万股,即便是按照60元/股的股价计算,刨除成本,获利也就100万出头,而且还需要在5年以后才能全部拿回来。相比1.4亿的巨款,这区区100多万,本次对管理层的股权激励作用不大。

同时,董事长熊涛并不在激励的范围之内,公司给的说法是熊董事长属于市管干部,而市管干部是无法参与激励的,目前正在集团层面为董事长等人推进激励计划。但是否能够落地,还有较大的不确定性。

而激励对象获授的限制性股票将根据业绩考核情况在36个月内分三期解除限售,解除限售的比例分别为33%、33%、34%。考核指标是净资产现金回报率(EOE)和净利润,净利润的基准是以2017-2019年业绩均值为基数。

①公司公告解释EOE=EBITDA(息税折旧摊销前的利润)/平均净资产,是反映股东回报和公司价值创造的综合性指标,其中EBITDA为扣除所得税、利息支出、折旧与摊销之前的利润总额。

笔者觉得这个息税折旧摊销前的利润意义不大,息税折旧摊销前的利润,是在净利润的基础上,将折旧摊销、利息支出以及所得税加回来。所得税是国家说了算,公司的掌控力较弱。

安琪酵母2020年折旧摊销的金额已经达到了5亿,很多投资人都把折旧摊销和糖蜜的价格作为影响公司毛利率的关键因素。现在管理层为了能够反映公司价值的创造,居然将折旧摊销剔除,难道是以后产品的生产都不再需要固定资产了吗?能真实反映公司的经营业绩吗?

②按净利润的基准是以2017-2019年业绩均值为基数计算的业绩考核目标。比较一下,股权激励的考核的业绩目标比较低,用公司的话说,这次业绩目标是按照下限来设计的,目的就是为了确保业绩能够完成。个人对股权激励的理解,是为了让大家全力以赴达成合理的激励业绩。如果业绩是确保能够达成的,那么激励的意义是什么呢总之,从激励对象范围和业绩考核的标准综合来看,本次股权激励的激励作用不大。

热点推荐

-

隐形冠军安琪酵母的烦恼 涨价尚不能覆盖原材料成本上升等

-

歌尔股份推出股权激励和员工持股计划 千亿“果链”龙头能否迎来第二春

-

储能政策护航产业健康发展 龙源电力(001289)风光装机有望维持快速增长

-

此轮“猪周期”较以往有啥不同?“前期超跌 后期超涨”

-

各地领“指标”:郑州五年要新增33家上市公司 洛阳需新增13家

-

今头条!恒生前海恒悦纯债(主代码:016193)申购费率最高为0.6%

-

焦点!ETF日报 | 7月7日沪指收涨0.27%,431只股票类ETF上涨、最高上涨5.53%

-

快资讯丨2022年以来公募定增数量、规模均同比大减,新能源领域定增备受关注

-

当前观察:博时观察:新能源爆发,创业板筑底回升趋势未变

-

世界观察:7月7日汽车ETF(516110)盘后点评

-

环球热推荐:华安品质甄选混合基金发行中,募集期截止为7月22日

-

环球资讯:大摩安盈稳固六个月持有期债券基金今日首发

-

全球热门:自4月27日以来,多只FOF基金业绩反弹超30%

-

全球热点评!大全能源110亿元定增落地,兴证全球、财通基金等多家公募参与

-

关注:2022上半年百亿私募业绩陆续出炉,管理期货和债券策略较为有效

-

频上热搜的钟薛高 凭借一己之力拉满了部分人对雪糕价格的不满

-

用打火机烧钟薛高雪糕疑似烧不化?钟薛高为啥是个烧不化的“硬骨头”

-

【全球聚看点】公私募基金仓位回升,基金经理信心指数回暖

-

【新视野】地产股回调,万科A跌近3%,地产ETF(159707)早盘溢价幅度扩大,年内份额增5倍傲视全市场股票ETF

-

要闻:8只农业主题基金近期涨势喜人,“猪周期”又来了?

-

每日消息!嘉实量化精选长跑实力突出,荣获晨星三年、五年五星级基金评价

-

今日关注:汇添富恒生香港上市生物科技ETF(QDII)基金合同生效

-

全球播报:历史年年正收益!这种不一样的“固收+”产品,你心动了吗?

-

【环球速看料】广发集祥债券基金首发,募集期截止为9月30日

-

焦点日报:上半年多只基金净值反弹、新基金普涨,新能源等赛道维持高景气度