谁是公募的衣食父母? 研究显示:机构成持基主力军

2020-06-09 10:36:47 来源: 上海证券报

公募基金持有人的机构化特征凸显。银河证券基金研究中心研报显示,近年来,机构投资者大量持有公募基金,剔除货币基金后,占比已达三分之二。换言之,机构已经成为公募基金最重视的“衣食父母”,而与之相对应的是,个人投资者持有基金市值占比不断下降。不过,考虑到未来居民资产配置向权益类资产转移的大趋势,基金行业已经开始回头审视个人投资者的价值。

公募产品持有人机构化加剧

谁是公募的衣食父母?12年前毫无疑问是个人投资者,而12年之后,这个角色已经变成了机构投资者。

银河证券基金研究中心研报显示,一直以来公募基金主要由个人投资者所持有,这也符合其社会定位。但是近年来,机构投资者大量持有公募基金。从2019年年报数据来看,截至2019年底,全部基金中个人合计持有基金占比49.99%,机构合计持有基金占比50.01%,个人与机构平分秋色;而剔除货币基金,机构持有基金占比升至63.98%,个人持有基金占比仅36.02%,与12年前个人投资者占比高达85.39%形成鲜明对比。

研报分析认为,过去12年,税收优惠政策推动机构大量持有公募基金。数据显示,机构持有基金市值(剔除货币基金)从2007年底的3919.84亿元增长到2019年底的45814.29亿元,占比从13.47%一路上升到50.01%,剔除货币基金后占比上升到63.98%,已经成为公募基金主要持有人,其中企业购买基金分红所得免征企业所得税是机构踊跃购买基金的重要推动力量。

此消彼长之下,个人投资者持有基金市值占比不断下降。数据显示,剔除货币基金后,过去12年,个人投资者持有市值从最高点的27725.62亿元减少到目前的25790.94亿元,减少了1934.68亿元。这个数字和个人投资者持有的股票市值、储蓄存款、银行理财相比,相对较低。

“机构业务是公募的基石业务。”在采访中,不少业内人士都向记者发出类似的感叹。据了解,相当一部分基金公司在资源分配中,对机构业务部的倾斜和人才投入远超零售渠道。而随着公募行业近两年头部化加剧,花重金从监管、银行、保险等挖来“有资源”的人才已成为基金公司实现弯道超车的捷径,在职级和薪酬上更是“高举高打”,这在业内已经屡见不鲜。

但从另一个角度来看,机构业务已成红海,而个人投资者不管是存量资金还是增量资金都有较大的提升空间,多家具有前瞻性目光的基金公司开始回头审视个人投资者的价值。

事情正在发生变化

2019年底,基金投顾的开闸,直击长期以来“基金赚钱而基民不赚钱”的痛点。目前,已有5家基金公司、7家证券公司和3家商业银行获准开展或即将开展基金投资顾问业务。

数据显示,2005年至2018年,偏股混合基金指数的平均年化收益率为12.5%,相较于沪深300指数8.19%的年化增长率,有明显的超额收益;但在此期间,基金投资者的实际年化回报率只有5.72%。

“追逐热点、高买低卖、频繁申赎,是造成个人投资基金亏损的三大原因。”一位基金公司的渠道负责人告诉记者,从收集的数据来看,某一大省个人投资者持有基金的平均期限只有7天,而且往往在赎回之后,再度投入“追热点、亏损、赎回”的恶性循环中。长此以往,即使有阶段性盈利也会消耗殆尽,更不用说享受投资的复利增长和获得感。

业内人士认为,随着基金投顾业务的陆续推开,再加上酝酿与探索中的第三支柱个人商业养老保险试点,将推动更多个人投资者关注、持有基金,公募基金个人投资者占比较低的局面将有所改变。

市场正在发生一些积极的变化。今年以来,尽管大盘指数踟蹰不前,但结构性行情让基金获得了不错的收益,同时得到了投资者的认可,发行市场上爆款频出。海通证券研报显示,今年以来偏股型基金已发行5530亿份,月均1106亿份,而2019年全年才4700亿份,月均仅397亿份。资金入市背后的大逻辑是居民资产配置逐渐转向权益类资产。目前我国居民配置住房的比例明显偏高,配置权益资产的比例很低。2019年美国居民配置权益类资产和住房的比例分别为34%、24%,欧元区为8%、35%,而我国为2%、59%,我国居民权益类资产配置比例存在较大的上升空间。

热点推荐

-

荣耀平板V7 Pro 搭载联发科迅鲲1300T芯片

-

杨超越发带、杨紫暴富耳环等 淘宝爆款成义乌饰品风向标

-

荣耀预热Magic 3 抗摔能力堪比“磐石之坚”

-

亚马逊对卖家的管控越来越严 普通卖家挣钱将越来越难

-

realme GT Flash真机配置曝光 E4 sAMOLED显示屏

-

因为疫情 2021世界5G大会宣布延期

-

iQOO8系列官宣 将采用骁龙888 Plus处理器

-

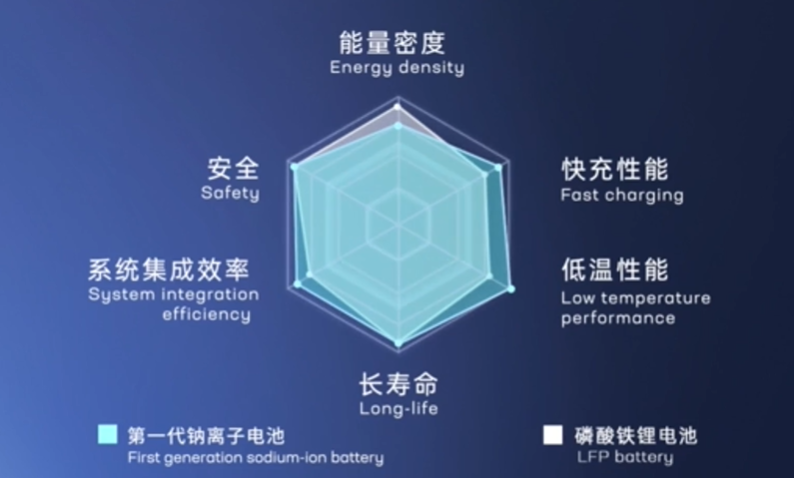

宁德时代发布第一代钠离子电池 能量密度将突破200Wh/kg

-

外卖平台要给骑手购买保险 美团市值蒸发4052亿

-

变现能力不强等 TikTok的中国商家静悄悄

-

互联网企业跌幅榜:微盟跌幅达74.51%

-

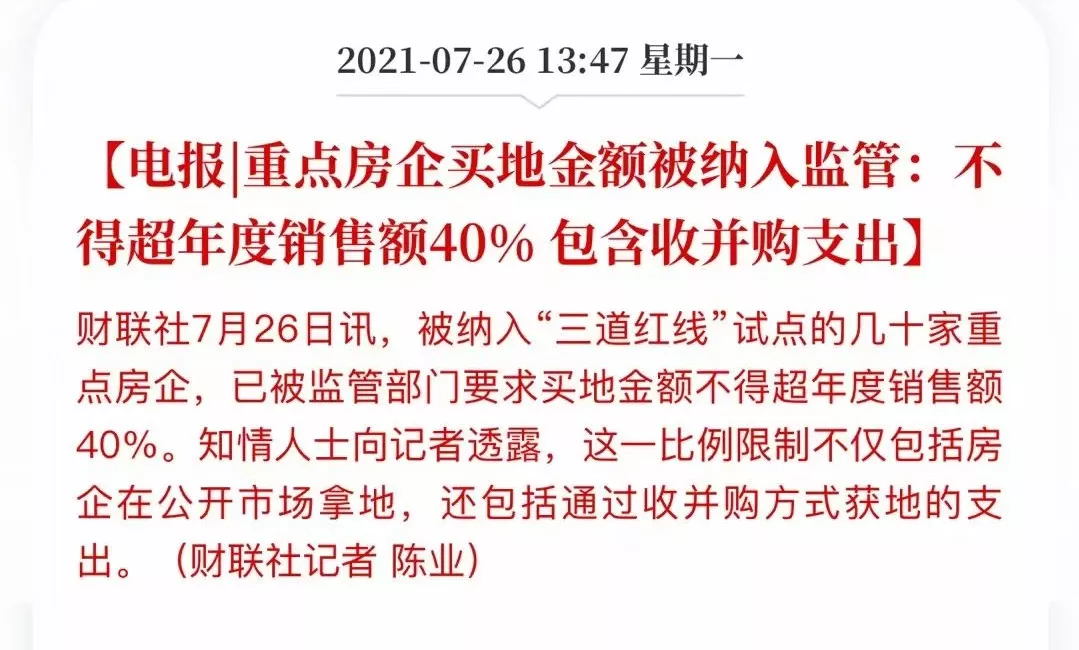

完善“三道红线”监管漏洞 建发房产等拿地金额超支

-

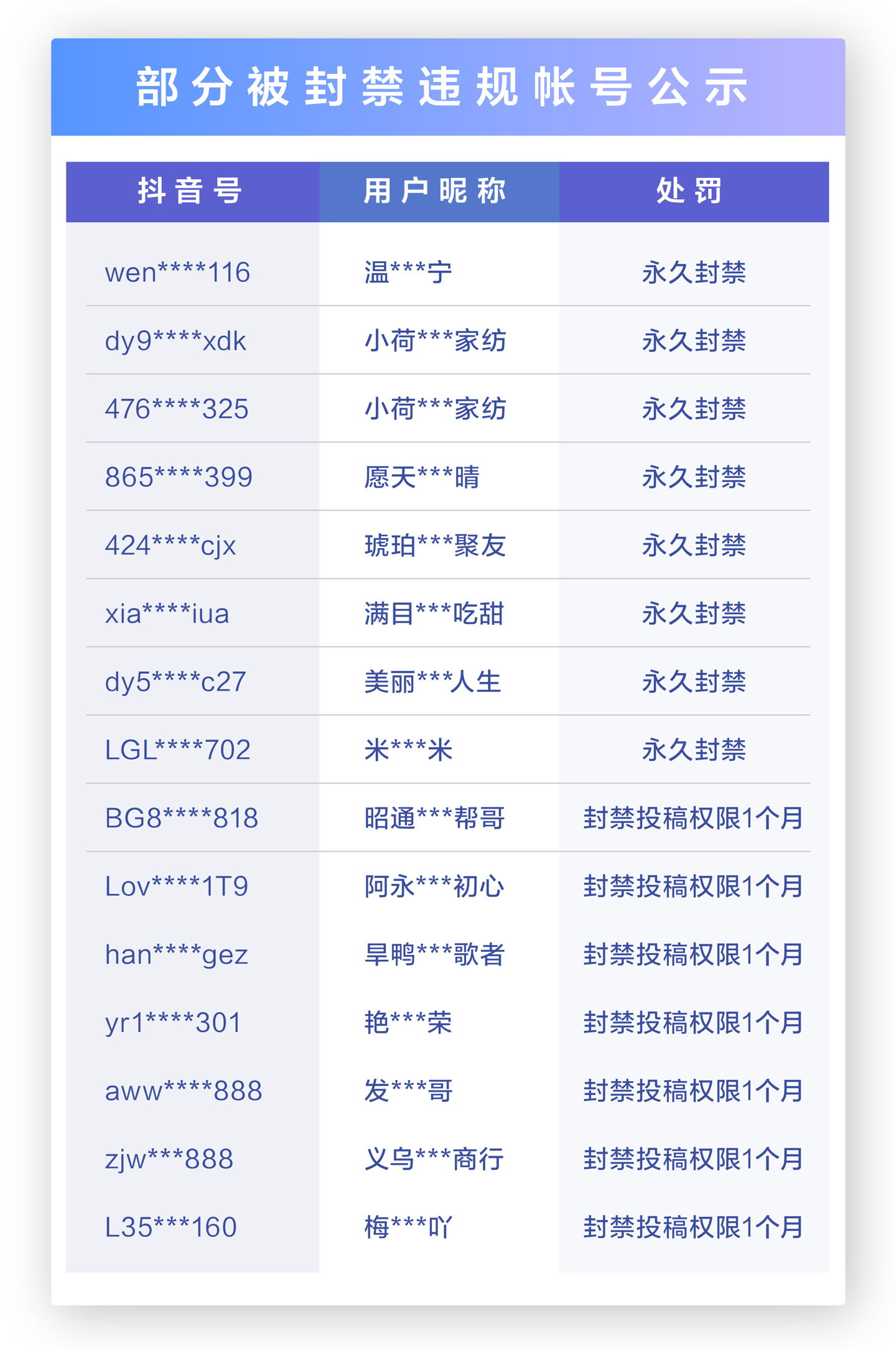

抖音发公告严打消费灾情行为 下架违规视频98条

-

联想YOGA 27 2021一体机配置表发布 搭载AMD锐龙5000

-

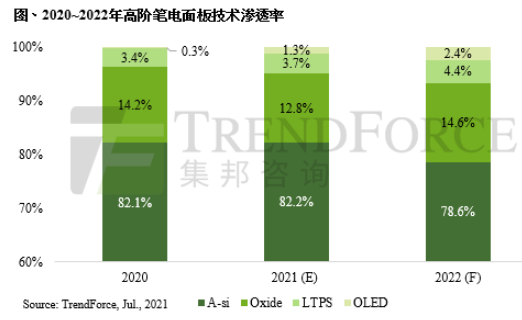

2022年高端笔记本电脑面板出货量市占有望达21.4%

-

汇源果汁迎来“重整” 谁会来“接盘”拯救汇源果汁?

-

国货品牌不能倒 汇源果汁能凭借网友的力量给救活吗?

-

从李宁到鸿星尔克:不浪费每一场危机 准备好了吗?

-

阿迪达斯因消防不符标准被罚5100 网友觉得有点少

-

鸿星尔克捐款5000万元“被倒闭” 吴荣照深夜直播致谢

-

资产负债率100.92% 贵人鸟能否“凤凰涅槃”?

-

贵人鸟捐款上热搜 网友:你糊的比隔壁还让人心疼

-

鸿星尔克爆红 捐了100万的汇源果汁也被捞回大众视线

-

FF上市就能还钱回国?贾跃亭想和迈巴赫一较高下

-

联想YOGA 27 2021新品将发布 配备8GB GDDR6显存