在美上市的中资公司有资格在香港二次上市?

2020-06-15 15:05:06 来源: 周到上海

近日中概股回流成为市场焦点,网易成为阿里之后第二家回流港股的互联网巨头,京东6月8日也开始公开招股,筹资目标最多为30亿美元,将以“同股不同权”架构到香港第二上市。业内预计更多在美首次上市的中资公司可能回归,香港是二次上市的潜在目的地之一。

瑞银证券中国股票策略团队分析,目前42家在美首次上市的中资公司(不包括阿里巴巴)符合香港二次上市的要求,即市值大于400亿港元,或市值大于100亿港元且当期收入超过10亿港元。一旦在香港上市,现有股东可将美股转换成港股,上市公司在满足一定条件后可选择申请在香港首次上市。市值小于100亿港元的约180家在美首次上市的中资公司可以私有化、退市或在其他地方再次上市。

在美首次上市的中资公司总市值为1.2万亿美元,其中阿里巴巴占50%,上述42家公司占46%(5430亿美元)。瑞银内地/香港金融行业分析师朱晓伟预计,香港股市的流动性充裕,足以接纳这些公司。假设未来12个月中上述42家公司在香港二次上市,平均发行规模为总流通股数的5%,则募集资金总额为270亿美元,约为过去12个月IPO金额(2990亿港元/390亿美元)的70%,或IPO加上二次上市金额(5220亿港元/670亿美元)的40%。

2020年5月20日,美国参议院一致通过《外国公司担责法案》。根据该法案,如果一家在美上市的外国公司不能证明其未受到外国政府控制,或上市公司会计监督委员会(PCAOB)连续三年无法对该公司进行审计核查以确定其不受外国政府控制,那么该公司的证券将被禁止在美国的交易所上市。瑞银内部监管事务专家预计,美国众议院可能在某些方面修改参议院的版本,并在未来三个月内通过(8月下旬前)。假设众议院通过其法案版本,且协商委员会统一两个版本的差异,美国总统特朗普可签署该法案。

在美首次上市头部中资的大量股票由外国投资者,尤其是美国投资者持有,其中具备全球投资许可的投资者可在二次上市完成后将股票转换成港股。朱晓伟认为,若港股市场成为投资中国新经济公司的门户,全球资产管理者将乐于保持对这些香港上市个股的仓位,但一些仅投资于美国的基金和美国散户可能无法简单进行换股。若港股通可交易在香港二次上市的个股,且印花税改为非对称并下调,应能助力投资者群体从美国转移至香港,确保二次上市的流动性。

热点推荐

-

荣耀平板V7 Pro 搭载联发科迅鲲1300T芯片

-

杨超越发带、杨紫暴富耳环等 淘宝爆款成义乌饰品风向标

-

荣耀预热Magic 3 抗摔能力堪比“磐石之坚”

-

亚马逊对卖家的管控越来越严 普通卖家挣钱将越来越难

-

realme GT Flash真机配置曝光 E4 sAMOLED显示屏

-

因为疫情 2021世界5G大会宣布延期

-

iQOO8系列官宣 将采用骁龙888 Plus处理器

-

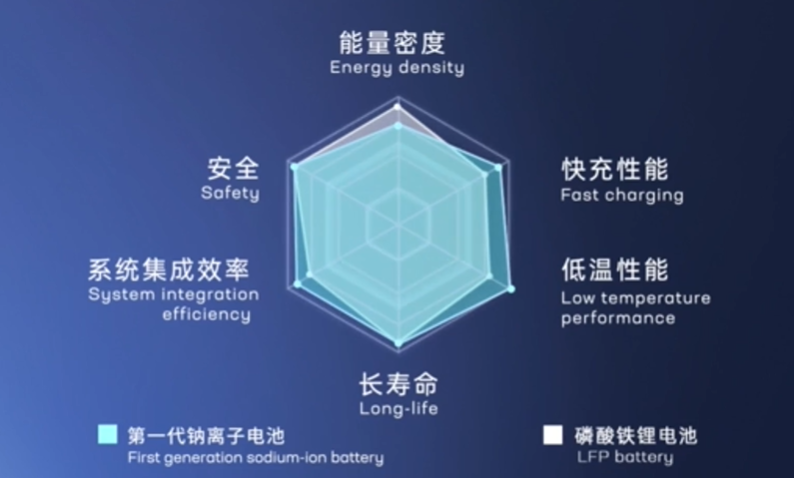

宁德时代发布第一代钠离子电池 能量密度将突破200Wh/kg

-

外卖平台要给骑手购买保险 美团市值蒸发4052亿

-

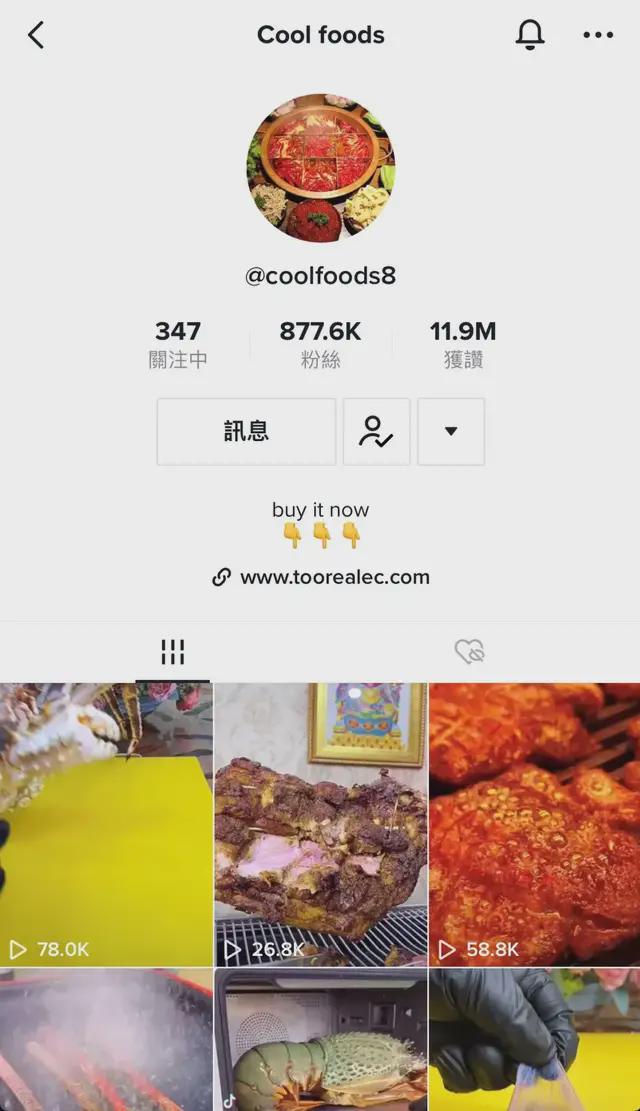

变现能力不强等 TikTok的中国商家静悄悄

-

互联网企业跌幅榜:微盟跌幅达74.51%

-

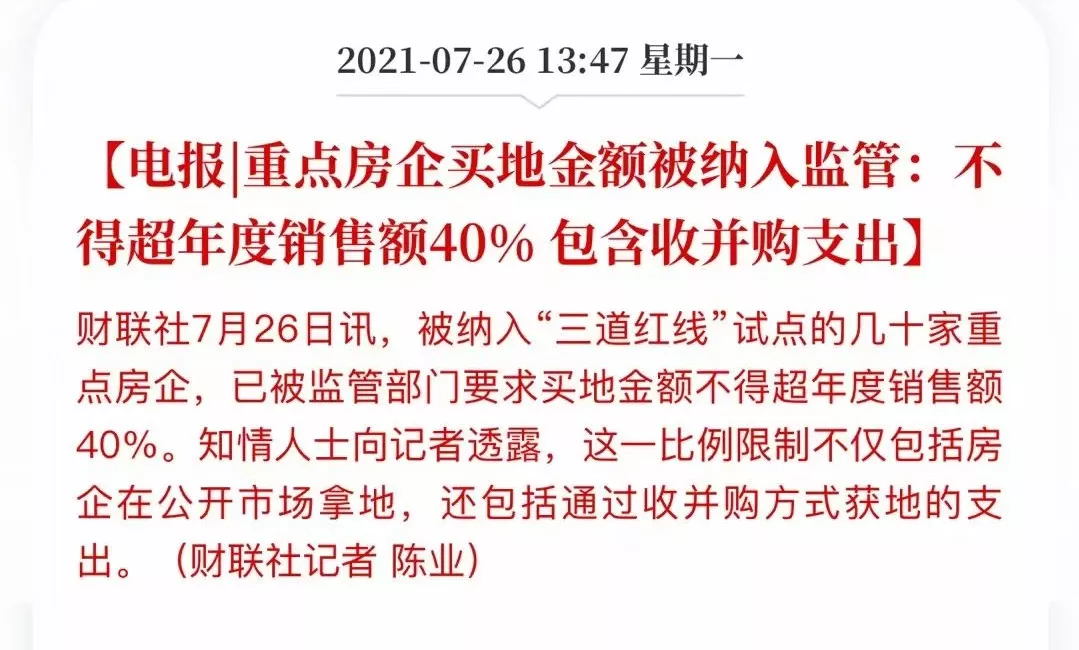

完善“三道红线”监管漏洞 建发房产等拿地金额超支

-

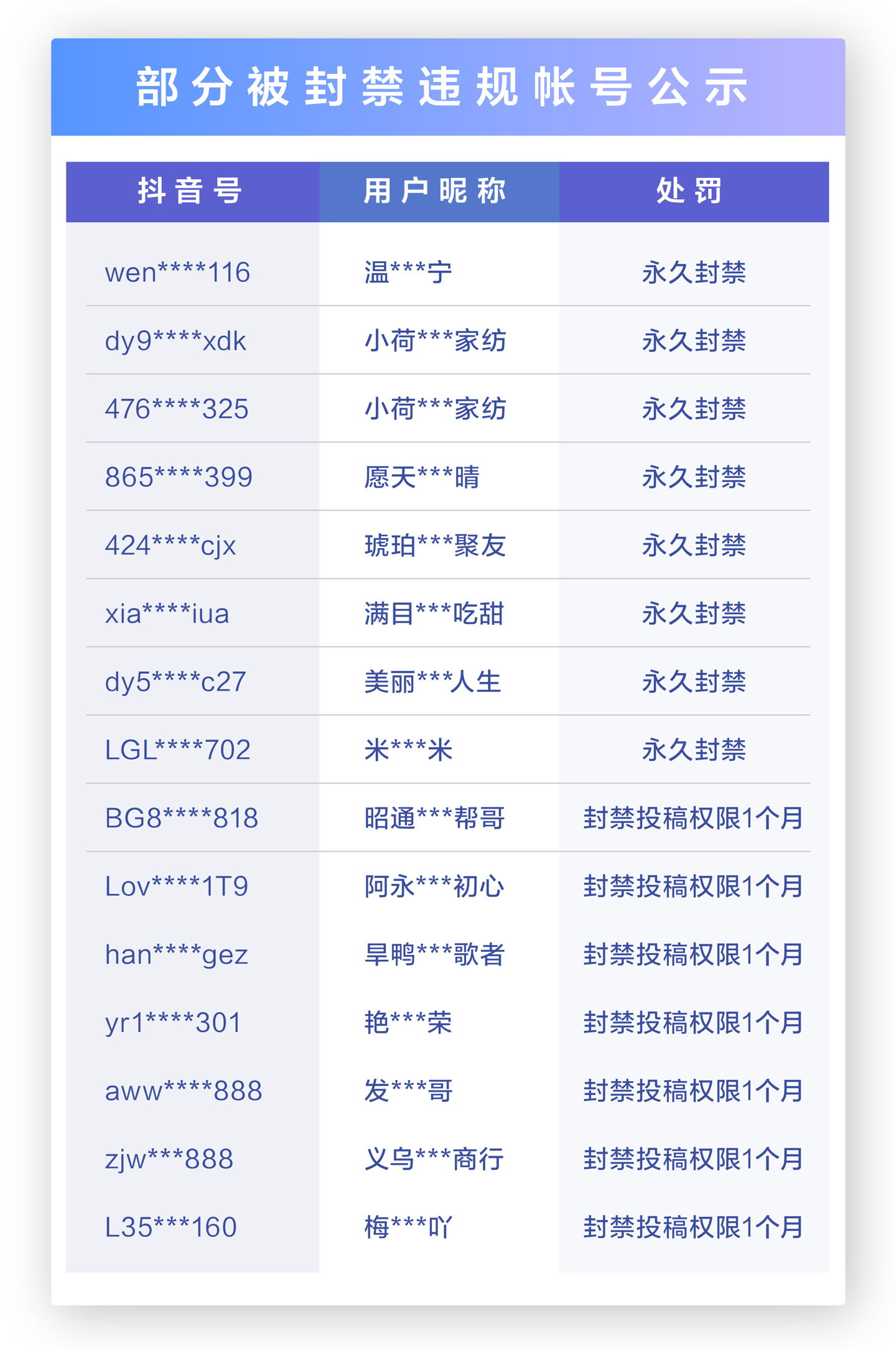

抖音发公告严打消费灾情行为 下架违规视频98条

-

联想YOGA 27 2021一体机配置表发布 搭载AMD锐龙5000

-

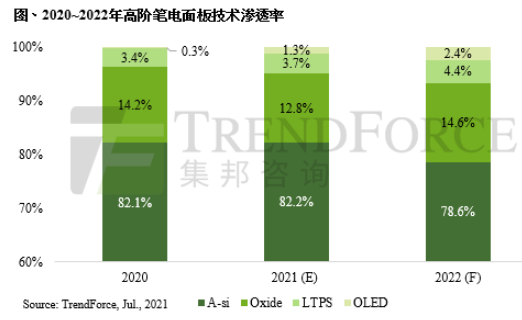

2022年高端笔记本电脑面板出货量市占有望达21.4%

-

汇源果汁迎来“重整” 谁会来“接盘”拯救汇源果汁?

-

国货品牌不能倒 汇源果汁能凭借网友的力量给救活吗?

-

从李宁到鸿星尔克:不浪费每一场危机 准备好了吗?

-

阿迪达斯因消防不符标准被罚5100 网友觉得有点少

-

鸿星尔克捐款5000万元“被倒闭” 吴荣照深夜直播致谢

-

资产负债率100.92% 贵人鸟能否“凤凰涅槃”?

-

贵人鸟捐款上热搜 网友:你糊的比隔壁还让人心疼

-

鸿星尔克爆红 捐了100万的汇源果汁也被捞回大众视线

-

FF上市就能还钱回国?贾跃亭想和迈巴赫一较高下

-

联想YOGA 27 2021新品将发布 配备8GB GDDR6显存