未中标第一大客户重要标段 金时科技2021年业绩或将再度“变脸”

2021-04-14 09:32:58 来源: 金融投资报

4月12日,金时科技发布的2020年年报显示,公司营业收入和净利润均实现小幅增长。但金融投资报记者注意到,金时科技后续业绩堪忧。一方面,产品单一和客户集中的风险是“硬伤”;另一方面,公司未中标第一大客户的重要标段,2021年业绩或将再度“变脸”。

产品单一问题突出

年报显示,2020年,金时科技实现营业收入6.39亿元,同比增长9.37%;归属于上市公司股东的净利润 1.89 亿元,同比增长4.86%;基本每股收益0.47元,同比增长2.17%。

金时科技于2019年3月15日上市,上市当年业绩就下滑。年报显示,2019年,公司实现营业收 入 5.85 亿 元 , 同 比 下 降10.49%;实现净利润1.8亿元,同比下降7.68%。2020年,虽然营收和净利润有所增加,但仍不及2016年和2018年。

金时科技上市前业绩也不稳定。据招股书,2016-2018年,公司分别实现营业收入8.14亿元、5.45亿元、6.53亿元,增长率分别为17.80%、-33.01%、19.86%;对应的净利润分别为2.78亿元、1.81亿元、1.95亿元,增长率分别为5.30%、-34.91%、8.16%。

金时科技主营业务为烟标等包装印刷品的研发、生产和销售。公司主要产品是烟标印刷制品,其销售收入占主营业务收入的比例为98.51%,主营产品单一问题突出。

对此,金时科技表示将紧跟市场需求变化,拓展产品品类,积极开拓其他中高端印刷产品及上游包装材料产品。短期内,主要收入和盈利来源仍为烟标产品的生产销售。

值得注意的是,金时科技上市后不仅业绩下滑,其股价也不断下行。金时科技上市时每股发行价为9.94元,首日开盘价11.93元。尽管发行价相对较低,但其上市后连收10个涨停板,开板后,股价依然震荡向上,于当年4月8日最高摸至38.63元。但上市两年以来,公司股价不断下行,已逼近发行价。截至4月12日收盘,公司股价报11.43元,今年以来下跌11.12%。

拟变更子公司业务

尽管去年营收和净利实现正增长,但在2021年未中标第一大客户的重要标段,因此,金时科技未来一年的业绩预期很难不乐观。

金融投资报记者注意到,除了主营产品单一,金时科技还存在倚重少数客户的风险。公开信息显示,2017-2020年,公司对前五名客户的销售收入占公司营业收 入 的 比 例 分 别 为 93.96% 、91.96%、93.58%和95.05%。

湖南中烟目前是金时科技的第一大客户。2016年-2019年,公司对湖南中烟的销售收入占营收比 分 别 为 48.69% 、 26.99% 、41.99% 、 65.13% 。 2020 年 报 显示,公司对第一大客户湖南中烟2020年的销售额为4.27亿元,占年度销售总额比例为62.98%。

3月16日,金时科技公告称,公司全资子公司金时印务参与了湖南中烟两个项目的招标,但金时印务并不在项目一的两个标段与项目三之标段一 最终中标名单之中。金时科技在公告中表示,以上未中标标段的相关在供产品在2020年度占公司合并报表中的总收入比例约为46%,此次未中标将会对公司未来经营业绩产生重大不利影响。

在互动平台上,有投资者曾向金时科技提问,“湖南中烟的项目没有了,湖南的建设情况如何?能够如期投产、达到预期产值吗?调迁计划会否继续进行?”金时科技在3月31日《关于投资设立湖南子公司的进展公告》中表示,公司拟变更湖南金时原规划业务,拟不再从事烟标印刷业务。因此,目前湖南金时工程建设需要临时停工调整并放慢建设节奏。截至2021年2月底,湖南生产基地已投入3.32亿元。

热点推荐

-

金时科技回复问询函 产品单一风险凸显

-

荣耀平板V7 Pro 搭载联发科迅鲲1300T芯片

-

杨超越发带、杨紫暴富耳环等 淘宝爆款成义乌饰品风向标

-

荣耀预热Magic 3 抗摔能力堪比“磐石之坚”

-

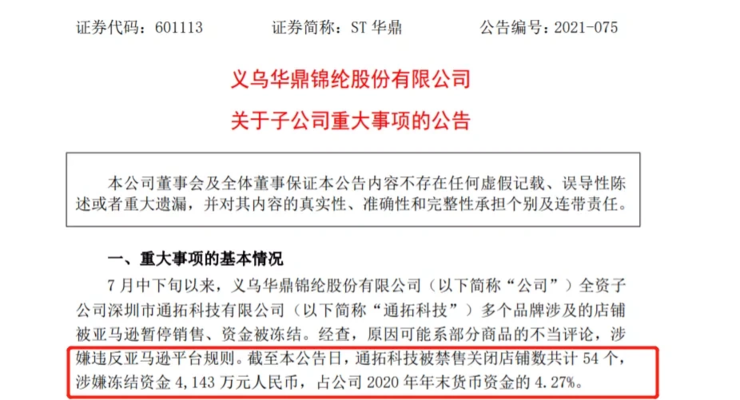

亚马逊对卖家的管控越来越严 普通卖家挣钱将越来越难

-

realme GT Flash真机配置曝光 E4 sAMOLED显示屏

-

因为疫情 2021世界5G大会宣布延期

-

iQOO8系列官宣 将采用骁龙888 Plus处理器

-

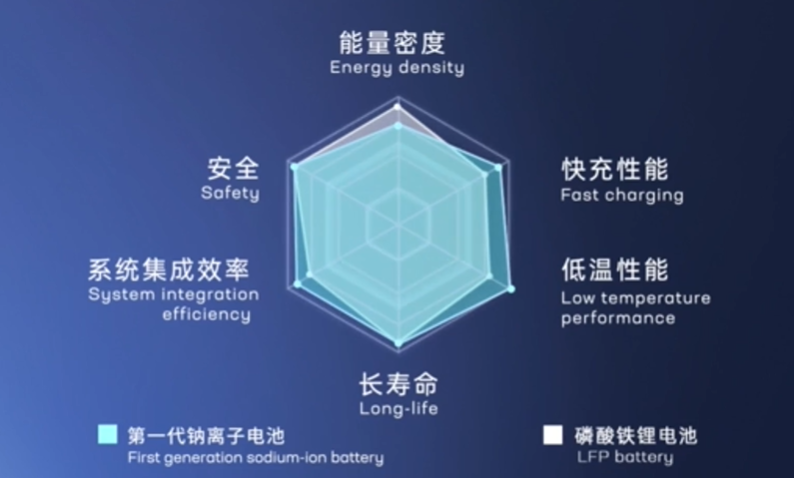

宁德时代发布第一代钠离子电池 能量密度将突破200Wh/kg

-

外卖平台要给骑手购买保险 美团市值蒸发4052亿

-

变现能力不强等 TikTok的中国商家静悄悄

-

互联网企业跌幅榜:微盟跌幅达74.51%

-

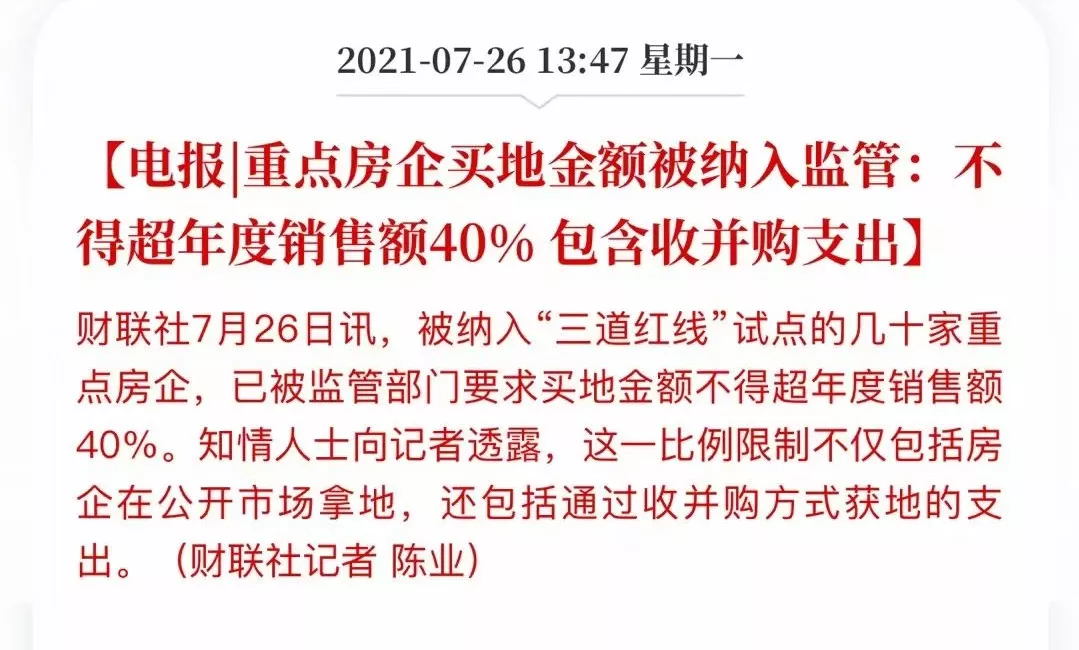

完善“三道红线”监管漏洞 建发房产等拿地金额超支

-

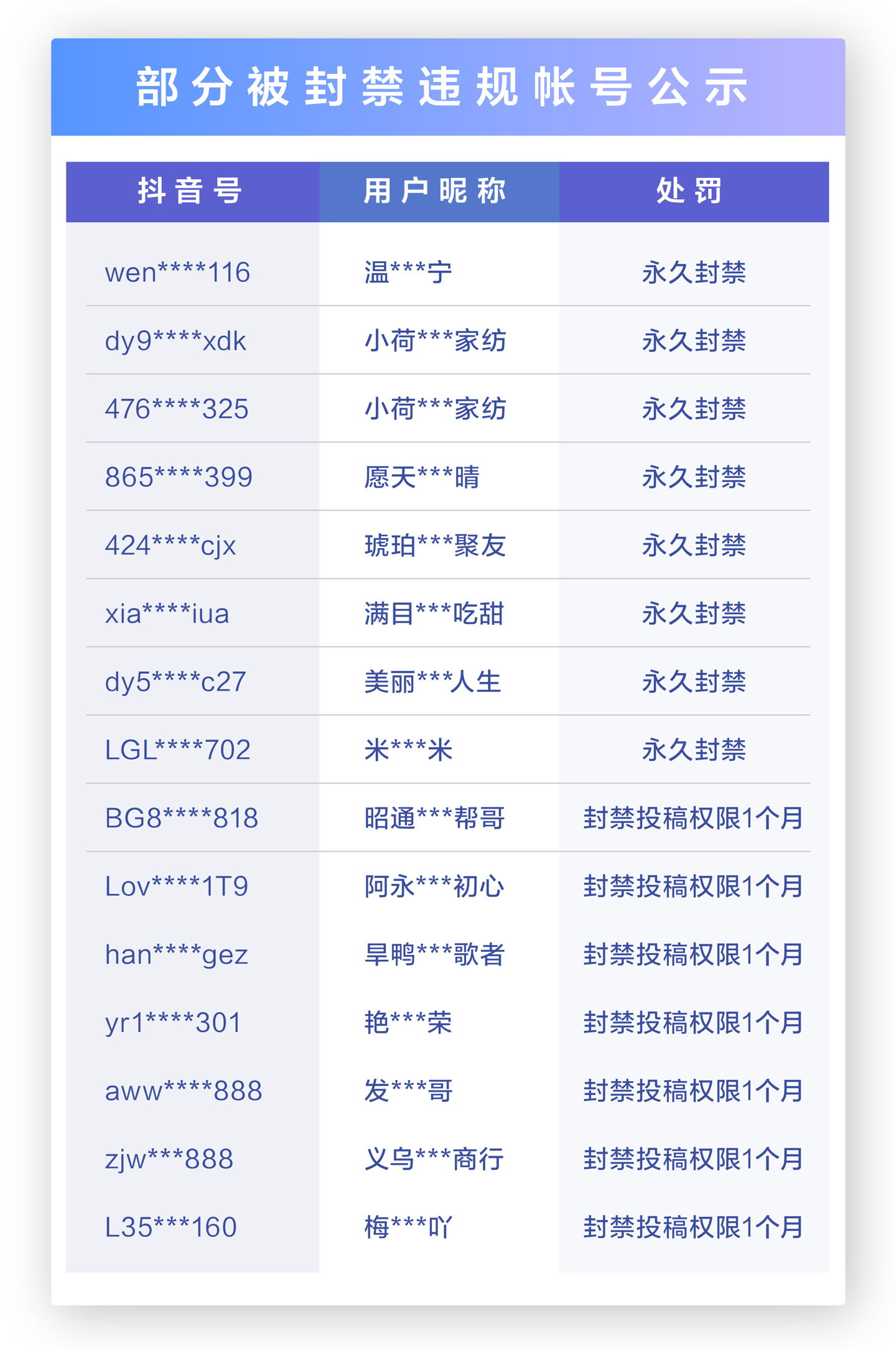

抖音发公告严打消费灾情行为 下架违规视频98条

-

联想YOGA 27 2021一体机配置表发布 搭载AMD锐龙5000

-

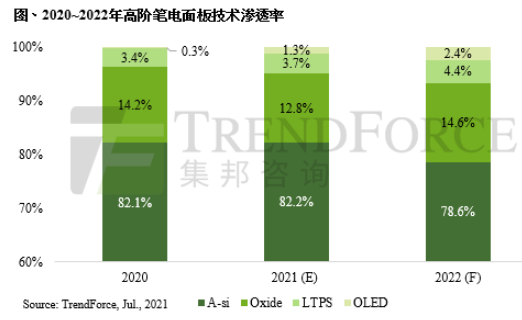

2022年高端笔记本电脑面板出货量市占有望达21.4%

-

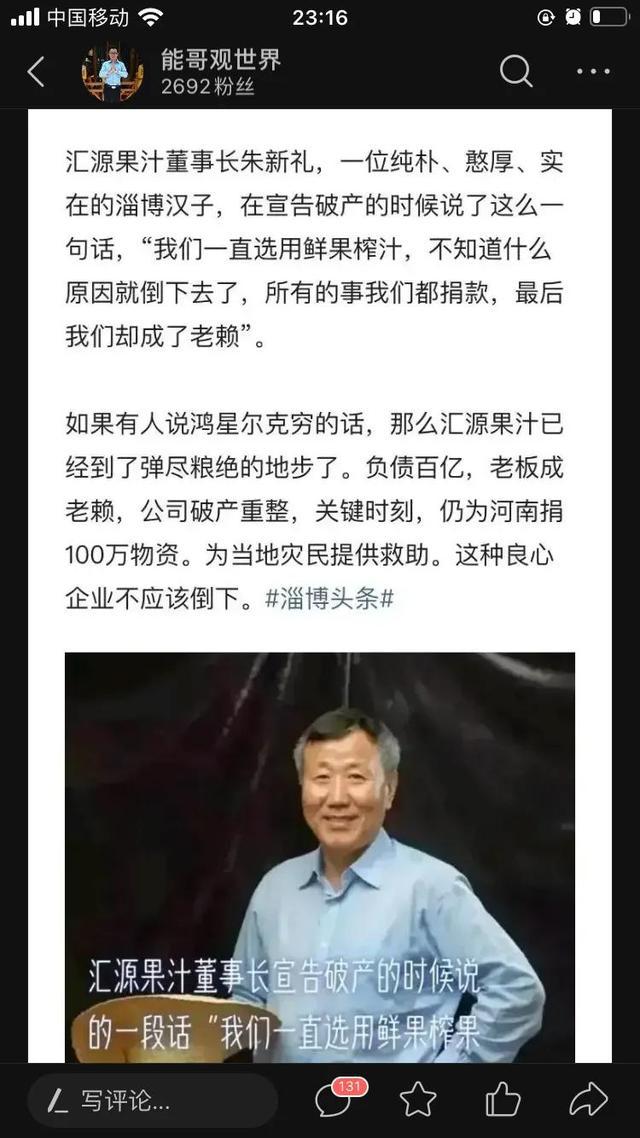

汇源果汁迎来“重整” 谁会来“接盘”拯救汇源果汁?

-

国货品牌不能倒 汇源果汁能凭借网友的力量给救活吗?

-

从李宁到鸿星尔克:不浪费每一场危机 准备好了吗?

-

阿迪达斯因消防不符标准被罚5100 网友觉得有点少

-

鸿星尔克捐款5000万元“被倒闭” 吴荣照深夜直播致谢

-

资产负债率100.92% 贵人鸟能否“凤凰涅槃”?

-

贵人鸟捐款上热搜 网友:你糊的比隔壁还让人心疼

-

鸿星尔克爆红 捐了100万的汇源果汁也被捞回大众视线

-

FF上市就能还钱回国?贾跃亭想和迈巴赫一较高下

-

联想YOGA 27 2021新品将发布 配备8GB GDDR6显存