浙江美大(002677.SZ)面临“红海”竞争 白马属性能否持续?

2021-05-10 10:16:13 来源: 投资者网

国内高房价带来小户型房产的普及,让居民在给狭小的厨房空间配置烟机橱柜时,往往变得束手无策,而集成灶就是为节省厨房空间应运而生的,加之其在吸油烟及降噪方面的优异表现,近年来增长势头十分耀眼。

据欧睿数据,在2010年-2019年,中国集成灶销售额从18亿元扩大至162亿元,对应销量从26万台扩大至200万台以上,年复合增长率达28%。这一行业的领头羊便是浙江美大实业股份有限公司(下称:浙江美大,002677.SZ)。

近期,浙江美大接连发布了2020年年报及2021年第一季报,相对于2020年年报的平淡无奇,2021年一季报业绩重回疫情前的稳健增长,展现了公司强大的业绩修复能力。

具体而言,浙江美大一季度实现营收3.69亿元,同比增长229.25%,较2019年同期增长27.26%;归母净利润1.01亿元,同比增长394.77%,较2019年同期增长33.42%;扣非归母净利润1亿元,同比增长405.15%,较2019年同期增长38.56%,但与此同时,其连续两个财年收入的放缓、经营上的保守策略、以及与竞争之间逐渐缩小的差距也值得市场警惕。

尤其是与公司增长势头良好的一季度业绩相比,浙江美大所在的集成灶行业竞争正在急速加剧,主要体现在新晋品牌增多,以及与火星人厨具股份有限公司(下称:火星人,300894.SZ)在规模差距上的缩小。

就上述相关问题,《投资者网》与浙江美大方面取得联系并进行了畅通交流。

先发优势明显,股东分红慷慨

浙江美大是一家2001年创立于浙江海宁的高新技术企业,公司于2003年推出国内首台集吸油烟机、灶具、消毒柜等多种功能于一机的下排式集成灶,开创了集成灶厨电的新品类。

由于出道较早,浙江美大在国内集成灶行业的先发优势明显,主要体现在以下四个方面。

其一,公司是集成灶行业多项国家级行业标准的主要起草单位,这些标准包括《住宅厨房、卫生间排气道》行业标准、《家用燃气灶具能效限定值及能效等级》国家标准、《集成灶》行业标准、《住宅整体厨房》标准化示范基地等。

其二,公司在集成灶领域中的技术专利优势明显。截至目前,浙江美大拥有下排油烟技术等160多项知识产权,其中30项国家发明专利,9项国际专利,其中发明专利数量处于行业前列。

其三,公司通过早期“农村包围城市”的路线建立了庞大的线下经销网络。截至2020年底,浙江美大在全国拥有1600多家一级经销商(区域经销商)和3300多个营销终端。公司在包括国美、苏宁、红星美凯龙、居然之家等KA家电、建材卖场的门店已达到800多家,线下渠道网点数量领先全行业。

其四,由于在技术及渠道方面的领先,目前浙江美大在国内整个集成灶行业也占据着最高的市场份额。5月2日,浙江美大在投资者互动平台表示,公司整体市场占有率25%左右,居于行业第一。

明显的先发优势不仅为浙江美大带来了最高的市场份额,还让公司的盈利水平领先全行业。财报数据显示,过去5年中,浙江美大的毛利率保持在52%及以上水平,净利率保持在27%及以上的水平,均高于同期的行业可比公司。

领先的盈利能力也为浙江美大的股东创造了丰厚的利润回报。《投资者网》统计,2016年-2020年五年间,其累计为股东创造净利润18.94亿元,该水平接近市场份额排名靠前的火星人(8.24亿元)、帅丰电器(7.14亿元)及亿田智能(4.04亿元)的三者的总和(19.42亿元)。

与公司强大的盈利能力相得益彰的是,浙江美大对股东分红的慷慨。据《投资者网》整理,过去五年间,浙江美大累计分红金额达14.06亿元,占公司累计归母净利润的74%,这一分红率水平不仅领先同行,也领先于沪深两市的大多数上市公司。

在强劲的盈利能力与持续慷慨的分红下,浙江美大的白马属性明显,不过,这一属性是否会因为公司保守的经营策略,以及行业恶劣的竞争环境而发生改变?

收入增长放缓,经营趋于保守

浙江美大过去为股东创造的丰厚利润回报,一方面得益于公司在规模优势下,对营业成本,尤其是制造费用的缩减。财报显示,过去两年,浙江美大的集成灶制造费用成本占比分别为3.2%与5.3%,同期火星人为9.5%、8.8%。

另一方面,还来自公司对费用端支出的有效控制。《投资者网》梳理,2016年-2020年过去五年间,浙江美大的平均期间费用率仅维持在22%左右的水平(2020年降至16.4%)。这期间,公司不仅产生一分钱的债务,财务费用长期为零(2019年-2020年甚至还出现了利息收入),而且,公司对占营业费用大头的销售费用控制要明显优于同行。

浙江美大在降本增效方面的表现令人称赞。不过,值得警惕的是,公司近年来在收入端却呈现出明显放缓的态势。

具体来看,公司2019年收入增速下滑至20%;2020年该数值进一步降至5.4%,落后于中怡康公布的2020年集成灶零售额整体增速的12%。与此同时,火星人在收入端呈现对浙江美大的紧追猛赶。2019年,二者收入差距超过3亿元,2020年差距已缩小至1.6亿元。

火星人在2016年-2019年四年间,保持着年均30%以上的营业收入增速,2020年的增速也在20%以上,明显高于浙江美大,若按此增速,火星人有望在一两年内实现收入端对浙江美大的超越。

届时,被一家同城(两者总部都在浙江海宁)的后起之秀超越,浙江美大面对的增长压力将不言而喻。

火星人之所以能在收入端迅速追赶,不得不提及公司“高举高打”策略。相较于浙江美大,火星人在费用端,尤其是销售费用的投入更加激进。财报数据显示,截至2020年年底,火星人的销售费用率已连续三年超过20%,且均为浙江美大的两倍。

二者不同的市场投放策略,究竟孰对孰错,其实还要看国内集成灶行业所处的阶段。

对于这一问题,开源证券在研报中称,从市场渗透率看,集成灶产品在烟灶市场的渗透率处于较低水平,2019 年渗透率仅为 11%,尚处于导入期到成长期的阶段,未来有较大的提升空间。

中信证券认为,集成灶行业是带有周期属性的成长性行业。从当前时点看,集成灶企业不论从销量规模、渠道建设以及品牌认知上,均与传统烟灶龙头企业有着较明显的差距,未来行业龙头的资源仍将主要投入在产品宣传、渠道建设和品牌塑造上。

奥维云网(AVC)预测,2021年我国集成灶线上市场将继续保持高速增长,全渠道增长率均超过20%。预计2021年,全渠道零售额为221.2亿元,同比增长21.4%,零售量为294.7万台,同比增长23.9%。

显然,集成灶目前尚处于行业导入期,在导入期浙江美大选择偏向于保发展质量而不是追求规模领先,浙江美大的这种经营策略是否有些过于保守?

研发力度落后,竞争环境恶劣

由于集成灶产品在吸烟效率、降噪技术、外观设计、厨房安全等方面的要求较高,适当的研发投入是确保产品性能过硬,抢占市场份额的必要条件。

然而,这一方面,浙江美大的支出也相对保守。《投资者网》经过梳理发现,2017年-2020年过去四年间,浙江美大的研发费用率落后于集成灶行业可比公司。

而且,从研发费用净额来看,浙江美大2020年研发投入(0.54亿元)也不及火星人(0.58亿元)。

而且,在双方占研发费用比例较高的研发薪酬上,火星人的研发人员人均薪酬要明显高于浙江美大,2020年双方的差距接近两倍。另外,在研发人员数量上,双方的差距也在拉大。

对此,《投资者网》致函浙江美大董秘,对方在邮件中回复称:公司系高新技术企业,按国家规定公司每年的研发费用占比应不低于3%。公司2020年度投入研发费用合计为5427.69万元,占营业收入的3.07%,符合国家规定。公司研发人员由公司自行培养,薪酬参照行业平均薪酬水平和公司经营业绩而定,实际高于行业平均薪酬水平。竞品公司经营模式、职工薪酬等情况公司不清楚。

不过,市场对此表现出一定的担忧,对于从事集成灶研发同一工作的研发人员,当竞品公司开出双倍于当前的薪酬待遇时,是否会选择跳槽。言外之意就是浙江美大是否将面临研发人员流失的风险?

另一方面,随着集成灶行业高增速、高毛利的稀缺属性,这一行业的竞争环境正在由“蓝海市场”向“红海市场”过渡。

中怡康数据显示,2015年-2020年,集成灶市场品牌数量由83家提升至260家左右,每年平均净增加品牌数达30家左右,这些新晋品牌主要包括专业集成灶品牌、专业厨电品牌及综合性家电品牌以及电商品牌等。

对于竞争对集成灶行业的影响,中信证券在研报中指出:集成灶产品具有强安装属性,对于线下服务能力有一定要求,目前不同企业在不同的渠道或者区域服务能力差异明显,具备全国性推广能力的品牌较少,更容易形成相对独立的优势市场,形成较为分散的市场格局。

与此同时,奥维云网数据检测到,2020年集成灶线下品牌集中度下滑明显,其中浙江美大在线下KA渠道(苏宁、国美,红星美凯龙等)的零售份额较2019年的26%下滑至19.6%,下滑幅度仅次于法迪欧。

对于行业竞争环境的恶化问题,浙江美大董秘回复《投资者网》称:“随着集成灶行业的快速发展,竞争也越来越激烈,这是客观规律也是好事,说明集成灶行业已被市场接受,市场潜力巨大。市场竞争的加剧一方面能推动行业的快速发展,同时也会推动行业的洗牌。市场竞争关键是品牌、技术、产品、资金、团队管理等综合实力的竞争,美大具有上述核心竞争力,有绝对的信心和实力来继续保持行业的龙头地位。”

对于未来国内集成灶行业竞争格局如何、以及浙江美大的业绩的成长性等问题,《投资者网》将持续关注。值得注意的是,自4月16日浙江美大披露增长强劲的一季报后,公司股价在近10个交易日内,累计涨幅近20%。

热点推荐

-

集成灶逆势双增长 浙江美大(002677.SZ)行业领军净利十连增

-

荣耀平板V7 Pro 搭载联发科迅鲲1300T芯片

-

杨超越发带、杨紫暴富耳环等 淘宝爆款成义乌饰品风向标

-

荣耀预热Magic 3 抗摔能力堪比“磐石之坚”

-

亚马逊对卖家的管控越来越严 普通卖家挣钱将越来越难

-

realme GT Flash真机配置曝光 E4 sAMOLED显示屏

-

因为疫情 2021世界5G大会宣布延期

-

iQOO8系列官宣 将采用骁龙888 Plus处理器

-

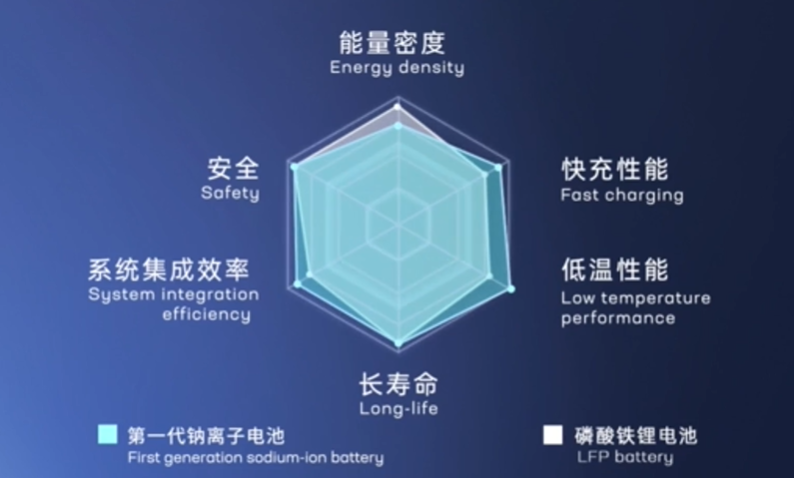

宁德时代发布第一代钠离子电池 能量密度将突破200Wh/kg

-

外卖平台要给骑手购买保险 美团市值蒸发4052亿

-

变现能力不强等 TikTok的中国商家静悄悄

-

互联网企业跌幅榜:微盟跌幅达74.51%

-

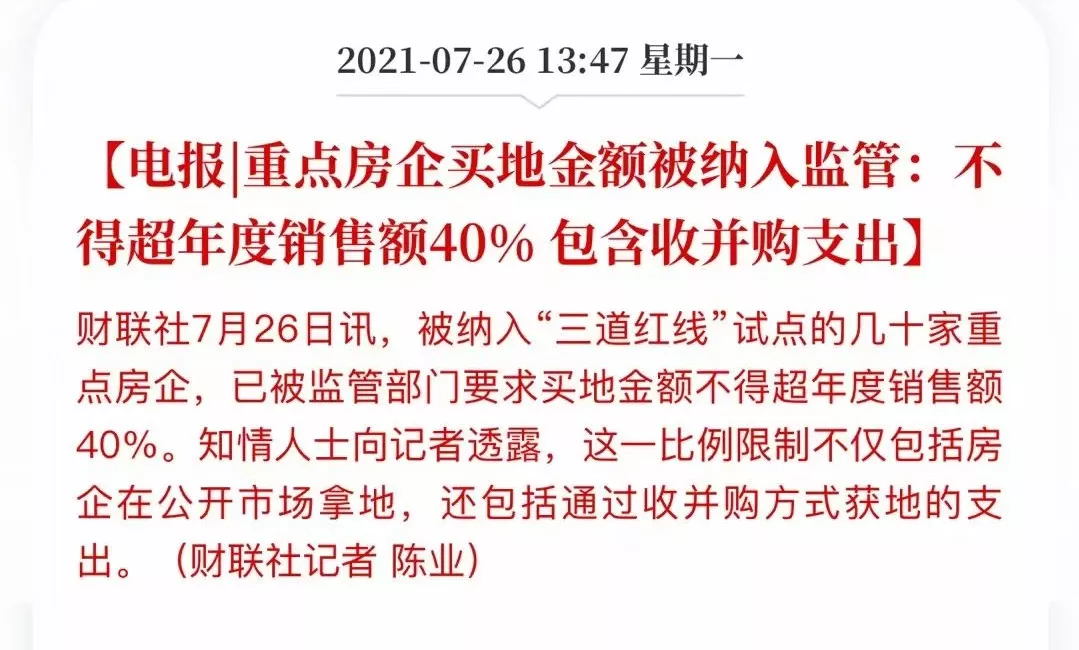

完善“三道红线”监管漏洞 建发房产等拿地金额超支

-

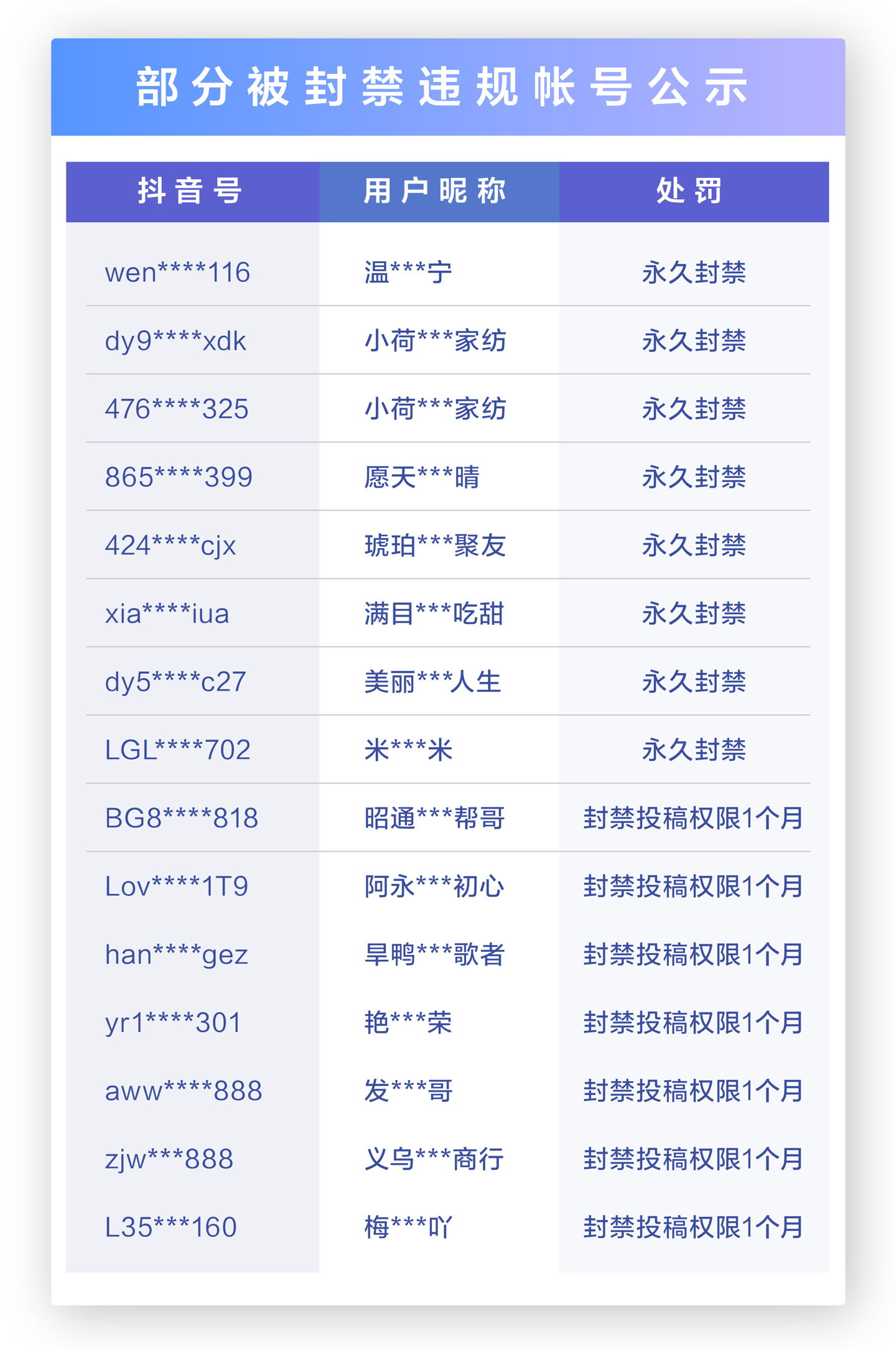

抖音发公告严打消费灾情行为 下架违规视频98条

-

联想YOGA 27 2021一体机配置表发布 搭载AMD锐龙5000

-

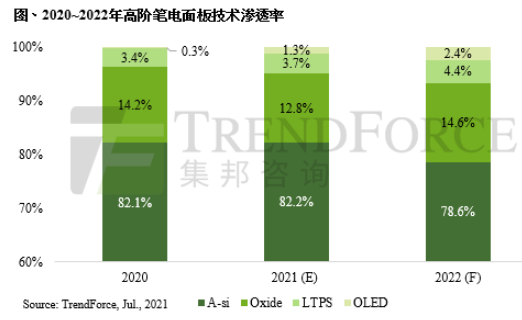

2022年高端笔记本电脑面板出货量市占有望达21.4%

-

汇源果汁迎来“重整” 谁会来“接盘”拯救汇源果汁?

-

国货品牌不能倒 汇源果汁能凭借网友的力量给救活吗?

-

从李宁到鸿星尔克:不浪费每一场危机 准备好了吗?

-

阿迪达斯因消防不符标准被罚5100 网友觉得有点少

-

鸿星尔克捐款5000万元“被倒闭” 吴荣照深夜直播致谢

-

资产负债率100.92% 贵人鸟能否“凤凰涅槃”?

-

贵人鸟捐款上热搜 网友:你糊的比隔壁还让人心疼

-

鸿星尔克爆红 捐了100万的汇源果汁也被捞回大众视线

-

FF上市就能还钱回国?贾跃亭想和迈巴赫一较高下

-

联想YOGA 27 2021新品将发布 配备8GB GDDR6显存