中交地产加速拿地欲冲千亿规模 资本市场反响平平

2021-05-12 09:39:44 来源: 投资者网

银根紧缩下,中交地产股份有限公司(下称"中交地产",000736.SZ)丝毫不掩饰自己对规模的渴望。在完成"2020年冲刺500亿"的目标后,又在加大拿地,执意迈向千亿阵营。

但资本市场对此反响平平。2020年下半年以来,公司股价从9.07元/股跌至6.88元/股,最新滚动市盈率为21倍。截至2020年年末,基金对公司的合计持股仅586万股,在房地产行业中排名中下游。

中交地产的扩张动作吸引了信用评级机构的关注。联合资信近期指出,国家对于房地产行业调控持续增强,债务规模较大企业压力持续上升,将持续关注中交地产,全面分析并及时揭示其债务上升带来的影响。

加速拿地与千亿目标

公开资料显示,中交地产成立于1993年,是中国交通建设集团有限公司的孙公司。2020年,中交签约销售金额533亿元,较上年增长81.37%,销售回款378亿元,较上年增长28.63%。

中交地产在销售额方面的表现与董事长李永前有关。此人是一名70后,2014年至2019年在绿城中国任职。

2019年7月,李永前履新之初,便定下新目标:"2019年冲刺350亿,2020年冲刺500亿,2023年远在千亿之上",并表示要"复制绿城中国、创新中交地产",效仿其轻重资产并举的开发模式。

重资产方面,东部、西部、南部、北部、中部五大战略区域继续以房地产开发为主,轻资产则是以联合置业为平台,推进代建开发。

在其指引下,2020年以来,中交地产持续加码北京、郑州、重庆、天津、武汉、苏州、昆明等多个城市,平均每9天便将一宗地块收入囊中。

2013年至2016年,公司四年拿地总额约109亿元;而2020年一年时间内,公司耗资535.8亿元竞得30幅土地。

中交地产积极拓展土地储备过程中,不乏高溢价拿地案例。如在2020年4月,公司溢价35%摘得佛山南海地块;9月,宁波商住地以超49%成交;12月,中交地产溢价44.26%竞得武汉宅地。

由此,中交2020年共新增土地30宗,较2019年增长一倍;计容建筑面积增长177%至635.59万方;土地购置总价款535.8亿元,已超出销售金额。

截至2020年年末,中交地产持有项目85个,项目总建筑面积2376万平方米,期末累计已竣工面积742万平方米,在建及待建面积1634万平方米。

业绩下滑与债务压顶

与公司销售额的大涨相悖,中交地产不少业绩指标出现下滑。

2020年,中交地产营业收入约122.99亿元,同比减少12.54%;归母净利润约3.47亿元,同比减少35.87%。扣非净利润仅为2116万元,同比减少91.8%。

盈利水平也不乐观。公司2020年毛利率为26.52%,净利率为7.28%。在目前已披露年报的64家房企中,仅排名第50位左右。

与此同时,中交地产预计2021年一季度归属股东净亏损1.4亿元,而去年同期净亏损金额约2108万元,亏损幅度明显扩大。

对此,中交地产解释称:"公司获取新项目的数量及土地储备面积均较大幅度超过以往年度。截至2021年一季度末,公司纳入合并范围项目较上年同期增加较多,且多数项目尚处于前期开发阶段,新项目所需人员增加,导致管理费用增加。新项目开发建设所需外部借款增加,导致费用化利息增加。"

2020年,公司财务费用同比增1986.32%至4.99亿元;11.09亿元的利息费用,相当于归母净利的三倍。

无疑,利息、管理费用的增加,更加考验公司对资金链的管控能力。

2020年,中交经营活动现金流量净额为-187.4亿元,同比下滑288%;总负债也增209%至866.11亿元,负债率约87%。

根据"三条红线"融资规定标准,剔除预收款后的房企资产负债率不得大于70%;净负债率不得大于100%。而在2020年,中交地产剔除预收款后的资产负债率为83.4%,净负债率为296.4%,踩"两条红线"。

虽然如此,公司在投资者互动平台仍表示:"'三条红线'对房地产企业均会产生一定影响,但公司作为央企控股上市公司更加注重风险防控,后续也将严格按照政策要求,加快存货去化。"

飞速奔跑带来的不仅仅是债务压力。

企查查数据显示,子公司中交富力(北京)置业有限公司因将不合格的建设工程按照合格验收,今年受到行政处罚,该公司在2020年多次被行政处罚;今年3月,中交地产济南南山溪园项目违法遭罚,因未按规定设计招标;2020年,重庆美宸房地产开发有限公司因未取得建设工程规划许可证进行建设受到行政处罚;另外还有中交西南、中房(天津)被行政处罚。

借款增加与隐性负债

尽管存在风险,李永前仍再次重申千亿目标:"2021年是中交地产进军千亿目标的奋斗之年。"为此,中交地产正在孜孜不倦地拿地。

2021年开年,中交联合融创摘得杭州富阳富春湾新城的两宗涉宅用地;4月13日又在雄安新区落下一子,该住宅用地计容面积约24.15万平方米;4月22日,中交22亿元拿下重庆空港西区251亩地,溢价率43.7%。

截至4月28日,中交地产拿地总额已超82亿元。

最新新增借款公告显示,截至2021年3月末,中交地产累计借款金额641亿元,新增借款金额为132.7亿元,累计新增借款金额占公司2019年末净资产的212%。

联合资信关注到了中交债务情况,并于今年4月中旬发表研报指出,国家对于房地产行业调控持续增强,债务规模较大企业压力持续上升;针对上述债务规模较快增长事项,联合资信将进一步保持与公司的沟通,以便全面分析并及时揭示该事项对公司主体及其上述债券信用水平可能带来的影响。

不仅如此,中交地产还有不少隐性负债。

4月15日,中交地产一连发布了3则担保公告,为旗下中交世贸(北京)置业有限公司、中交(长沙)置业有限公司、分别提供5.14亿元、3.56亿元的贷款担保。

据不完全统计,中交地产2021年以来已18次为项目公司提供担保或者财务资助了。表内,中交地产为项目公司提供了不少于35亿元的担保,单笔几乎2亿起步,其中给贵州子公司的高达12亿元。

表外,中交地产也提供了17亿元的担保和13.38亿元的有息财务资助。

融资能力与融资成本

当然,中交地产也有其优势,之所以敢于逆势而上,底气在于其作为央企的融资能力。

据华泰证券研究报告,中交在2020年抛出308亿元的融资计划,截至2020年年末,公司融资余额为455.6亿元,平均融资成本为6.72%。筹资现金流方面继续超200%的增长,达228.4亿元。

中交地产的信托融资占比达到36.4%,已高于银行贷款的比重,尽管信托平均融资成本远高于银行贷款。

中交地产还在出让部分资产,促进资金回流。北京产权交易所4月28日披露,中交花创(绍兴)置业有限公司2%股权被挂牌转让;3月11日,中交地产全资子公司拟转让武汉锦秀嘉合置业有限公司49%股权。

4月28日,中交地产公告称,为盘活项目公司存量资金,附属公司润致公司股东方拟按股权比例,以同等条件调用润致公司富余资金。预计在股东大会审议通过日起一年内,调用资金总额不超过26.5亿元,年利率不超过4.18%。

润致公司分别由中交地产全资子公司华通公司、华润置地子公司北京润置分别持有51%、49%股权。

控股股东中交集团也在伸出援手。中交地产4月29日公告,拟向控股股东借款20亿,利率不超10%。今年年初,公司董事会审议通过,控股股东2021年将新增年利率不超10%的100亿元借款额度,用于保证公司房地产主营业务持续健康发展。

有投资者在互动平台表示质疑,控股股东融资年利率为何远超市场平均水平?并提出毛利率水平低或与之相关。克而瑞数据显示,2020年房企新增境外债券的成本为7.89%。

对此,IP Global中国区首席经济学家柏文喜表示:"规模冲动之下,公司部分项目可能达不到银行贷款条件;而发债往往空间有限,资金也不能用来拍地,中交地产大股东因此伸出援手。这笔融资就成为能拿地的前融资金,而资金成本事实上是远低于市场成本的,因为前融资金成本都比较高,利率不超过银行同期贷款利率的四倍就是允许的。"

对于中交地产债务压力及拿地节奏等问题,《投资者网》近期致电并电邮公司董秘办,公司表示已看到邮件,但对具体问题并未予以置评。

热点推荐

-

英特尔谷歌阿里华为等创建CXL标准 CPU和加速器芯片超高速互连

-

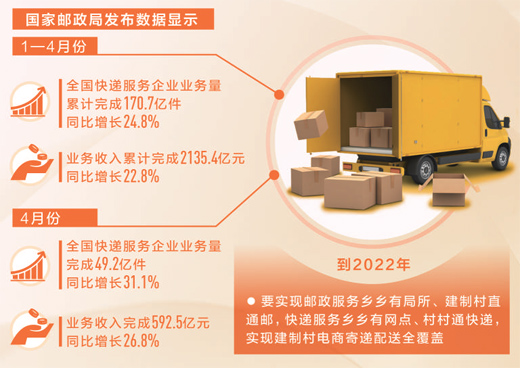

快递下乡加速度:前4月农村快递业务量增速超过30%

-

商务部:30种蔬菜价格加速回落 猪肉价格平稳涨幅小

-

荣耀平板V7 Pro 搭载联发科迅鲲1300T芯片

-

杨超越发带、杨紫暴富耳环等 淘宝爆款成义乌饰品风向标

-

荣耀预热Magic 3 抗摔能力堪比“磐石之坚”

-

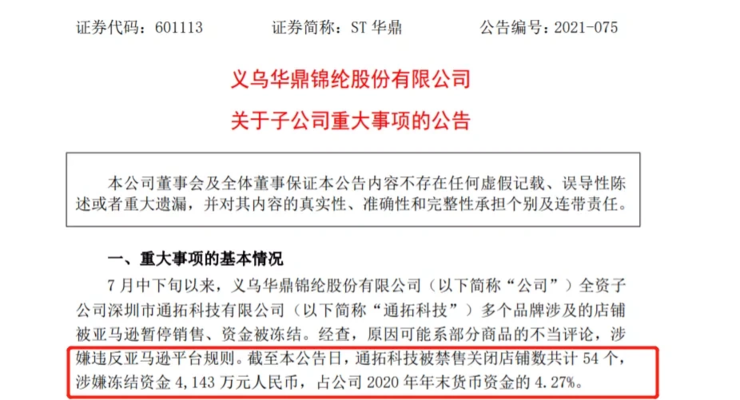

亚马逊对卖家的管控越来越严 普通卖家挣钱将越来越难

-

realme GT Flash真机配置曝光 E4 sAMOLED显示屏

-

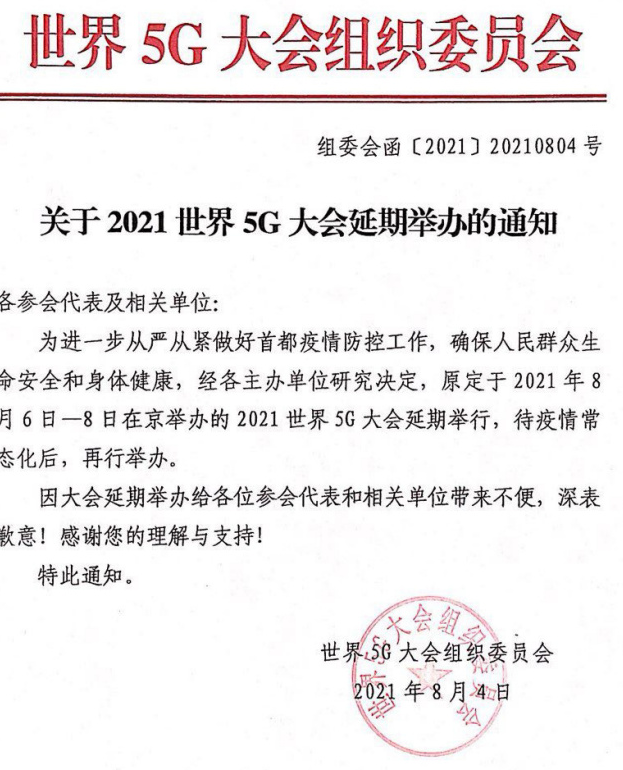

因为疫情 2021世界5G大会宣布延期

-

iQOO8系列官宣 将采用骁龙888 Plus处理器

-

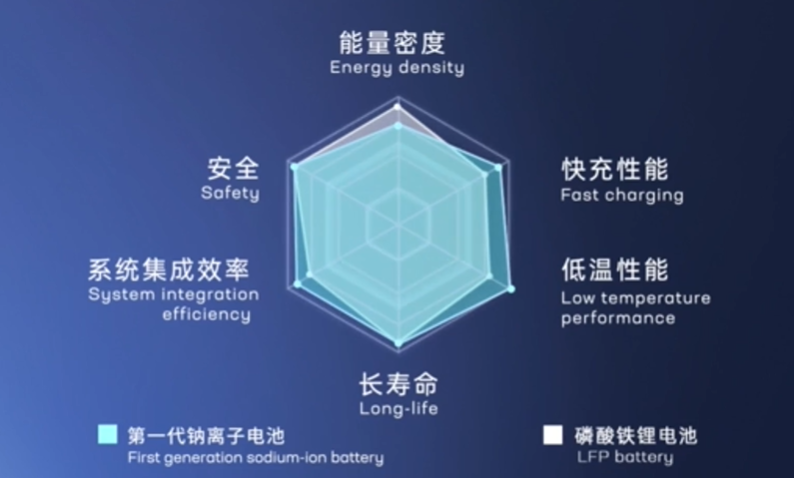

宁德时代发布第一代钠离子电池 能量密度将突破200Wh/kg

-

外卖平台要给骑手购买保险 美团市值蒸发4052亿

-

变现能力不强等 TikTok的中国商家静悄悄

-

互联网企业跌幅榜:微盟跌幅达74.51%

-

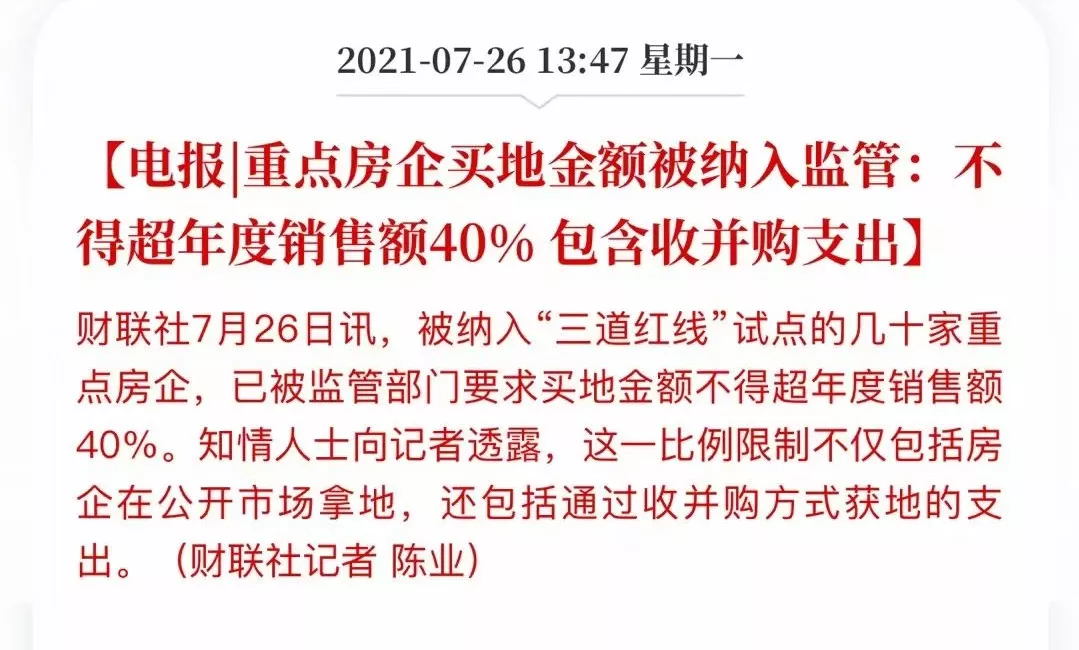

完善“三道红线”监管漏洞 建发房产等拿地金额超支

-

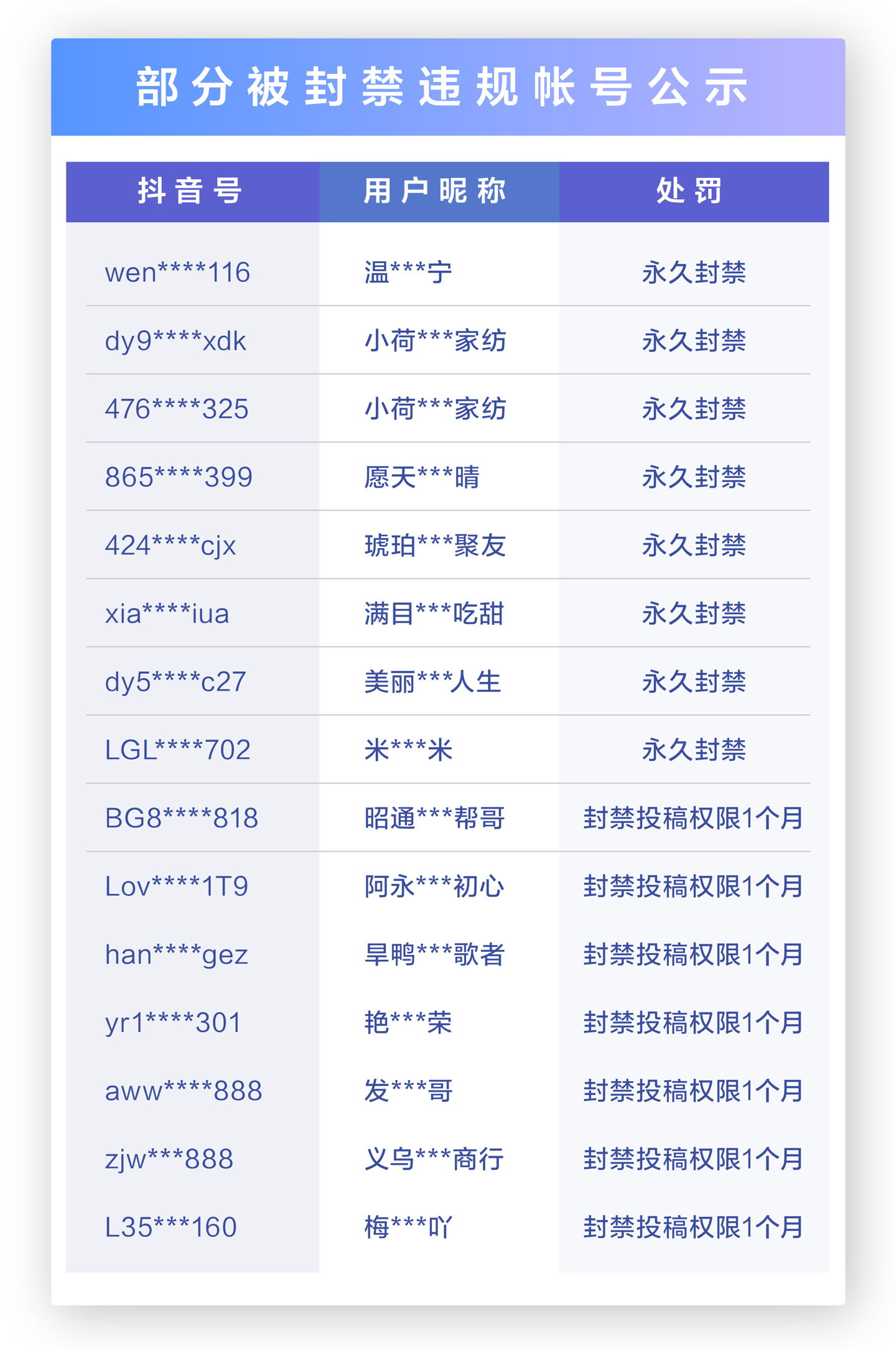

抖音发公告严打消费灾情行为 下架违规视频98条

-

联想YOGA 27 2021一体机配置表发布 搭载AMD锐龙5000

-

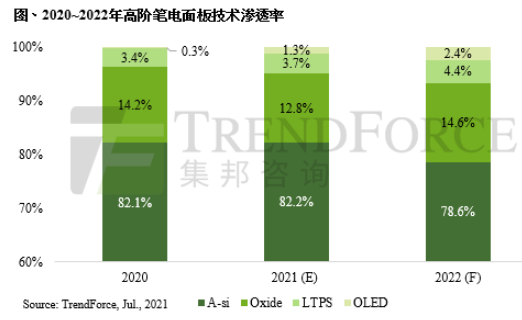

2022年高端笔记本电脑面板出货量市占有望达21.4%

-

汇源果汁迎来“重整” 谁会来“接盘”拯救汇源果汁?

-

国货品牌不能倒 汇源果汁能凭借网友的力量给救活吗?

-

从李宁到鸿星尔克:不浪费每一场危机 准备好了吗?

-

阿迪达斯因消防不符标准被罚5100 网友觉得有点少

-

鸿星尔克捐款5000万元“被倒闭” 吴荣照深夜直播致谢

-

资产负债率100.92% 贵人鸟能否“凤凰涅槃”?

-

贵人鸟捐款上热搜 网友:你糊的比隔壁还让人心疼

-

鸿星尔克爆红 捐了100万的汇源果汁也被捞回大众视线

-

FF上市就能还钱回国?贾跃亭想和迈巴赫一较高下

-

联想YOGA 27 2021新品将发布 配备8GB GDDR6显存