李进跳槽“人往高处走” 张仲维成管理产品数量最多人

2021-08-30 16:29:25 来源: 证券市场红周刊

铁打的营盘流水的兵,公募基金经理离职率高早已司空见惯,但一家基金公司培养出的多位基金经理跳槽到同行就异乎寻常了,而这种现象集中出现在宝盈。

9月1日,宝盈基金即将首发权益新品宝盈优质成长,由基金经理李健伟掌舵,而这也是宝盈今年推出的第三只主动权益类产品,此前公司先后推出了基础产业和智慧生活两只新基,其中2月2日成立的宝盈基础产业也是由李健伟管理。

三只新品两只任用同一人,一方面或许说明李健伟实力不俗,另一方面或许也反映公司权益基金经理团队明星匮乏,这与公司明星基金经理屡屡流失有关。记者注意到,今年以来,公司的明星基金经理郝淼和李进先后离职,前者履新嘉实基金,而后者也投入深圳的另一家公募景顺长城,均选择了实力更强的头部公募。

对于宝盈基金而言,留不住人才似乎成为了老生常谈的话题。在郝淼和李进之前,“宝盈四小龙”和公募一姐王茹远都曾是宝盈基金的金字招牌,但在公司的历史舞台上也都成为昙花一现的流星,易祚兴也是任职不到两年就转身离去。此外,7月公司固定收益团队的基金经理李宇昂也选择离职,作为老牌的内地公募,宝盈基金为何会魅力缺失呢?

郝淼“高就”让宝盈遭遇尴尬

新人姚艺接棒任重而道远

根据公司公告,8月以来,郝淼接管了嘉实创新先锋和嘉实医药健康2只基金,此前,7月27日他还接管了嘉实医疗保健,这也是他进入嘉实后管理的首只产品。在“新官上任”之际就能够接管3只基金,足见嘉实基金对他青睐有加。

而这大概率得益于他在宝盈期间取得的优异成绩,尤其是在医药投资方面颇有建树。截至3月12日卸任,他从2019年1月7日开始管理的宝盈医疗健康沪港深股票,最终的任职回报定格在了183.83%。

实际上,宝盈基金待郝淼不薄。2020年11月27日,此前一同管理宝盈医疗健康沪港深的曹潜离任后,该基金就交由他一人单独管理。此外,去年2月份,他也刚刚接手了宝盈新兴产业的管理,俨然是公司重点培养的对象,未曾想他在短时间内也选择了拂袖而去。

为此,公司在发布离职公告前安排了没有管理经验的新人姚艺接班,希望保持产品管理人的平稳。从新基金经理几个月的表现来看,目前的任职总回报恰好接近10%,考虑到医药板块近一段时间的剧烈波动,这一成绩尚且说得过去。但是投资者接受新人或许还需要时间,今年二季度末该基金的规模仅为6.75亿元,较去年末郝淼在任时的9.61亿元缩水将近30%。

从投资思路看,姚艺基本延袭了郝淼的思路,包括康龙化成、迈瑞医疗、泰格医药、健帆生物和长春高新等半数重仓都是前任的旧爱。不过,在姚艺的重仓选择中,增加了眼茅爱尔眼科的持仓比重,这也是思路不同于前任之处。

虽然该基金为医药主题的沪港深产品,但郝淼除了在2019年三季度末和2020年一季度末重仓过中国生物制药外,其他时间重仓股均未涉猎港股。但在今年二季度末,姚艺就重仓了港股上市公司康希诺生物-B,增加了港股的重仓占比。不过,截至8月26日收盘,该公司下半年以来的股价已经回调近30%,在某种程度上拉低了基金的净值,姚艺能否独挑大梁还需要时间的验证。

李进跳槽“人往高处走”

张仲维成管理权益产品数量最多人

无独有偶,另一位颇具知名度的权益基金经理李进今年也从宝盈离开,5月15日他卸任了公司的鸿利收益、先进制造和研究精选3只基金。虽然任职时间先后不同,不过3只基金在其管理期间都实现了翻倍的任职回报。值得一提的是,在2017年1月4日至2021年5月5日管理宝盈鸿利收益期间,他斩获了246.4%的任职回报,在1228只同类基金中排在第8位。

《红周刊》记者了解到,绩差基金经理离职一般是出于业绩考核的压力,业绩不达标会面临调岗或解聘。而绩优基金经理离职则与待遇、发展前途有关,有些是自己离职寻找好机会,有的是源于其他基金公司挖角。

从某种程度上看,老将李进离职对于权益团队的负面影响更为直接。从2012年进入宝盈基金,从研究员到基金经理,李进已经与宝盈携手度过8年多时光,用成绩证明了自己的实力,当然新东家景顺长城的大旗在权益领域显然更强。在他离职后,肖肖和张仲维主要承担了管理其3只产品的重担。其中宝盈鸿利收益由肖肖接管,宝盈先进制造是张仲维和侯嘉敏管理,宝盈研究精选则是由肖肖和张仲维联手管理。

由于李进离职时间接近二季度末,而且接替他的也是公司明星级人物,所以上述3只产品规模暂时变化不大。但是对于肖肖和张仲维而言,肩头的担子变得愈发沉重:接手了李进留下的基金后,肖肖在管的产品达到8只,张仲维在管的产品达到9只。从今年的业绩表现来看,肖肖和张仲维均业绩不俗,但后者更胜一筹。

值得警惕的是,在一拖多日益流行下,圈内流行的“复制粘贴”思路或难以避免,同质化管理或滋生很多深层次问题。或许张仲维体现得更为明显,虽然他管理了发展新动能、创新驱动、互联网沪港深等五花八门的产品,但是他的投资思路似乎千篇一律。记者发现,他管理的发展新动能、创新驱动和互联网沪港深都采取了“新能源+半导体+互联网龙头”的策略,而且二季度末的十大重仓股都是天赐材料、北方华创、宁德时代、舜宇光学科技、歌尔股份、韦尔股份、德赛西威、中科创达、腾讯控股和金山办公的组合方式。

肖肖所管基金业绩分化

宝盈优势产业居前谁之功?

而另一位明星基金经理肖肖今年似乎更受关注。截至8月26日收盘,他与陈金伟共同管理的宝盈优势产业年内净值增长率 约为87.44%,同类排名第4;甚至在某些时间段,该基金的净值增长率曾跑到同类第一的位置。

然而在宝盈优势产业取得成功的背后,他个人所作出的贡献有多大值得研究。基金二季报显示,6月30日该基金的十大重仓股为良信股份、明泰铝业、东方盛虹、欧陆通、海洋王、睿创微纳、天铁股份、建设机械、崧盛股份和四方光电。

从它们所属赛道可见,重仓顺周期板块的小市值公司是业绩增长的关键,其中截至8月26日收盘,化纤纺织类公司东方盛虹、轨道工程公司天铁股份和铝加工企业明泰铝业的年内涨幅分别为209.5%、173.54%和170.71%,此外,电气设备公司海洋王年内涨幅也高达167.2%。即使其他重仓股表现平平,该基金的净值增长率也注定会有惊艳表现。

但记者注意到,在肖肖管理的其他基金的重仓股中,并没有出现上述4只股票的身影,进一步看其他6只表现平平的重仓股,也只有今年新发行的崧盛股份被肖肖的其他产品所重仓。反而在陈金伟管理的产品中,以宝盈国家安全战略沪港深为例,二季度也同样重仓了东方盛虹、天铁股份、明泰铝业和海洋王。不仅如此,该基金还挖掘了机械和汽车零部件公司力星股份,截至8月26日收盘,该股今年以来的股价涨幅高达214.15%。

而作为管理年限不足1年的新秀,陈金伟目前共管理了3只产品:除了优势产业外,国家安全战略沪港深和新兴产业亦同样表现不俗,截至8月26日收盘,两者年内分别取得了52.22%和33.68%的净值增长率,同类排名居前。

对比来看,剔除两人共管的宝盈优势产业,肖肖管理的其他产品年内业绩相对一般,分化尤其明显。在剩余7只产品中,由他单独管理的宝盈新锐今年以来表现尚可,截至8月26日收盘,该基金的净值增长率为15.12%,在1972只同类基金中排在第492位;而同样由他管理的宝盈现代服务业却只有-10.52%的净值增长率,在公司主动权益类基金中排名垫底,同时其在1605只同类基金中也只排在了第1506位。

除去上文提到的几位依然在任的公司权益舵手外,Wind资讯显示,公司在任的主动权益基金经理还有朱建明、杨思亮、侯嘉敏和赵国进4人。但是,只有前两位有单独管理基金的经验。

具体说来, 朱建明作为公司老将,持股分散在电动车、智能化、医药和化妆品等领域,沿着新成长方向进行布局,其重仓股就包括新宙邦、星源材质、国轩高科等。而管理经验相对丰富的杨思亮则是大盘风格,重仓股既有诸如贵州茅台等消费股,也有万科A等地产股。

虽然目前人手似乎勉强够用,但摆在公司领导面前的课题是,如何能让明星基金经理安心在宝盈效力呢?如果没有得力的措施和激励,相似的剧情或许还会上演。

热点推荐

-

“跳槽季”大不同 行业发展向好证券从业人员净流入

-

李进跳槽“人往高处走” 张仲维成管理产品数量最多人

-

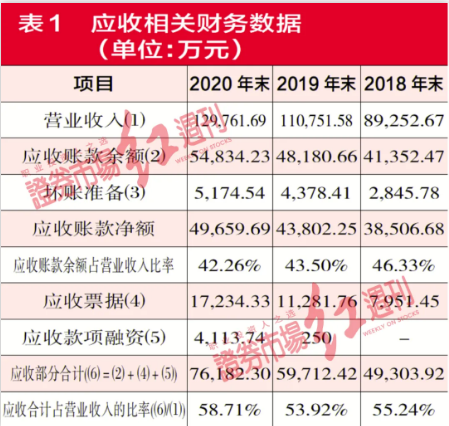

望变电气拟上市 巨额应收下逾4亿采购来源不明

-

白酒概念股早盘跌幅居前 伊力特(600197)跌幅超过3%

-

中国啤酒销量将进入微增时代 2025年产量将达3800万千升

-

拉面说叉烧豚骨拉面19.9元 高端速食面增加生活仪式感

-

中概股抄底进行时 木头姐加仓拼多多买入京东

-

数万人被裁员 万亿教培机构迷茫中转型

-

“两送一防” 山西护航晋商高质量“出海”

-

贵人鸟逆袭了 大赚3.8亿扭亏为盈

-

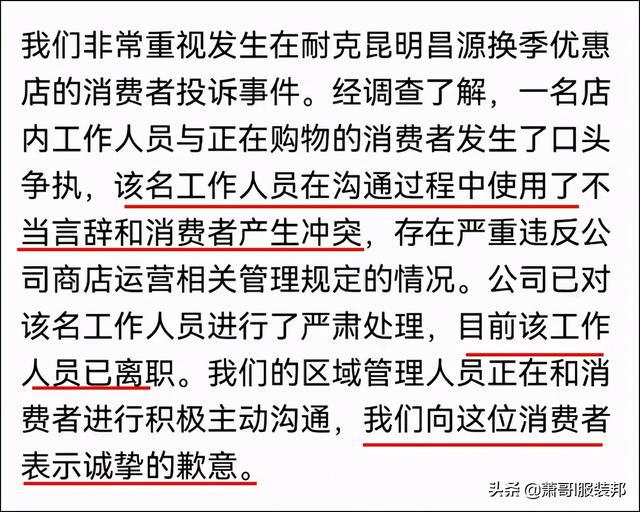

鸿星尔克耐克都是卖鞋 差距咋那么大呢?

-

制冷剂概念股异动走强 国新文化涨幅超过3%

-

十大重仓股均押宝港股市场 广发等沪港深基金业绩不佳

-

煤炭股早盘持续走强 山西焦化(600740)涨逾6%

-

工业母机板块异动拉升 国盛智科涨幅超过8%

-

秦川物联上半年净利润1687万元 同比减少38.31%

-

二线蓝筹流金淌银 中国铝业、广晟有色涨停

-

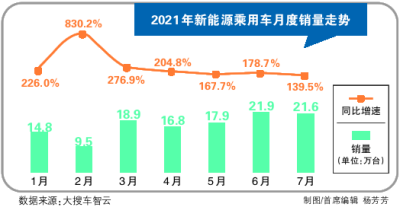

7月份大众新能源车销量创新高 达9082台

-

东阿阿胶实现经营业绩反转 研发费用连续两年半下降

-

在“热”钱面前多点“冷”思考 资本“蘸酱”别冲动

-

有色金属板块继续走强 罗平锌电(002114)涨逾6%

-

数控机床年均需求在1000亿元以上 市场前景巨大

-

孩子不应成为资本工具 天府少年团谁在幕后操盘?

-

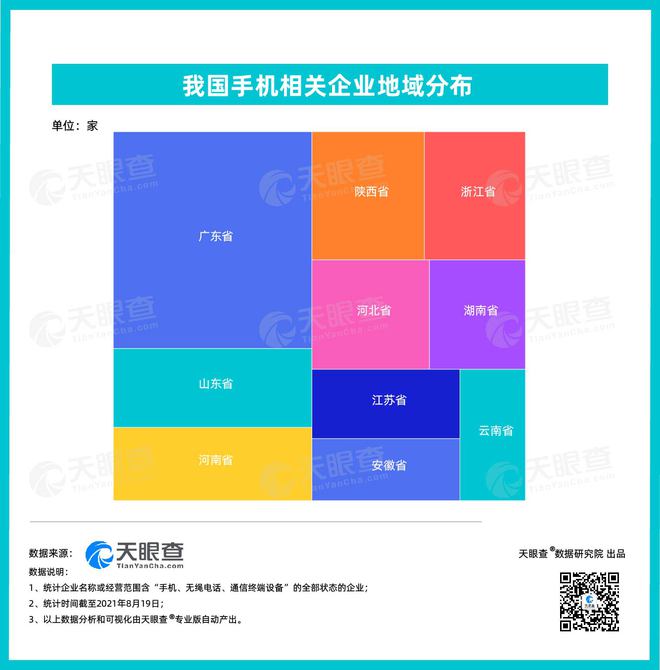

摩托罗拉发布新机 谁会是下一个全球第一?

-

大消费概念股早盘走强 融捷健康涨幅超过4%

-

稀土永磁板块拉升走高 正海磁材(300224)涨逾7%