大金融估值洼地逢低布局 成都银行(601838)营收高增

2022-03-07 08:37:58 来源: 金融投资报

目前 A 股处于筑底阶段,由于外围局势动荡,全球资本市场都忐忑不安。在这种情况下,业内对于3月行情普遍持谨慎态度,难以出现趋势性行情背景下,热点机会将集中在局部产生。从多家券商观点来看,大金融、光伏和建筑材料等板块成为3月被看好机会的首选。

A

大金融估值洼地逢低布局

市场在前期持续回调后开始震荡筑底,同时在外面因素影响下市场短期或难有起色,有分析人士就指出,市场行情将继续震荡等待风险释放,在此背景之下投资者可适当关注估值优势明显的大金融板块。

从估值角度来看,银行已处在历史绝对低位,市场对于经济下行压力和资产质量的悲观预期已充分反映。2022年在宽松温和的监管环境下,银行基本面有望维持稳健。中邮证券分析师魏大朋指出,尤其是在疫情防控限制政策、经济增长压力较大的背景下,银行业的稳健愈加难得可贵。2022年,积极地财政政策与稳健的货币政策将成为银行业下阶段表现的双重动力来源,成长性较高、资产优质、业务护城河较深的相关个股有望更多的得到市场关注。

个股方面,平安证券分析师袁喆奇建议投资者关注以招商银行、宁波银行、邮储银行为代表的兼顾资产质量表现与财富管理能力的银行;以成都银行为代表的基本面边际改善明显、成长性优于同业的优质区域性银行。

除银行外,证券板块坚持由周期到成长的估值逻辑,随着资本市场深化改革,板块或迎估值修复。从中证协发布证券公司2021年度经营数据来看,行业已连续三年营收、净利润双双上涨。东北证券分析师王凤华建议投资者关注走出熊市结构,持续受益资本市场环境改善的龙头券商中信证券;资管、大财富管理业绩弹性较大公司如东方证券、兴业证券等。

潜力股精选

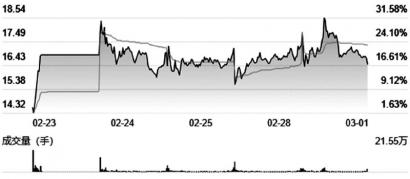

招商银行(600036)

公司多项业务保持快速增长,信用减值虽有回升但集中在非信贷领域,以增强风险抵补能力,对业绩影响有限,多项因素带动公司整体营收与净利延续两位数高增。公司资产质量保持优异,风险抵补能力增强。银河证券分析师张一纬指出,公司零售业务优势明显,盈利能力强劲,净资产收益率优于同业;资产端稳步扩张、结构优化,负债端活期存款占比逾6成、成本优势显著;资产质量优异,拨备覆盖率位居行业前列水平;公司积极推进轻型银行转型,打造金融科技银行,构建大财富管理价值循环链,差异化竞争优势进一步增强。

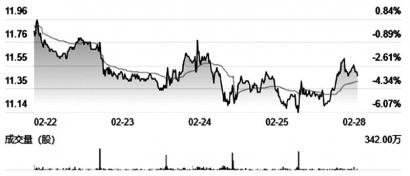

成都银行(601838)

公司营收高增主要受益于净利息收入以及中间业务收入的快速增长。成本端,拨备计提力度仍在高位。三季度手续费净收入仍保持快速增长态势,手续费净收入同比增长45.3%,预计与财富管理相关的理财、资产管理以及代理业务均呈现快速增长态势。万联证券分析师郭懿指出,三季度末,不良率环比下降至1.06%,延续下行趋势,而且处于近年来的最低水平。整体来看,成渝双城经济圈规划纲要已发布,公司的区位优势以及区域内的竞争优势均非常明显,可有效融入地方经济建设与发展,推动对公业务的优化。后续公司可转债的成功发行,将有效补充公司净资本。

中信证券(600030)

公司转型主动管理效果明显,公司目前是已完成参公改造大集合产品数量最多的公司,已有16只大集合产品合同变更获证监会批准并参考公募基金政策运作。截至去年三季末,公司多项业务稳健增长,公允价值变动拖累业绩。万和证券分析师刘紫祥指出,公司经纪业务、投行业务等传统业务地位稳固;伴随着股押规模持续收缩,风险逐步出清,资产质量提高;财富管理业务转型成功,公募基金业务为新的利润增长点,为其提供持续高额稳定利润。公司在上半年营业收入、净利润均实现同比高增,三季度在前期高基数基础下增长有所放缓,但总体业绩维持稳定。

东方证券(600958)

公司预计 2021 年实现净利润50.38亿元到人民币55.82亿元,同比增长85%到105%。公司吸收合并全资子公司东方投行,预计将强化资源协同效应。此外,公司投资管理业务保持行业领先位置,2017 至2020 年资管业务收入排名行业第一。西部证券指出,公司是业内较早进行财富管理转型的券商,商业模式不断迭代进化,同时深化事业部改革,实现高效组织管理。在产品与投资能力方面,公司发挥资产端优势,金融产品代销业务收入达到2.99亿元,同比增长159%,收入贡献占比不断提升。公司的业绩增速显著高于可比券商,因此我们判断公司后续估值存在提升空间。(本报记者 林珂)

热点推荐

-

成都银行2019年营业收127.31亿元 净利增速近20%

-

大金融估值洼地逢低布局 成都银行(601838)营收高增

-

不在“屏幕共享”时打开操作界面等 防范银行卡被盗刷

-

金融岛该如何发力?加快培育数字经济新业态、新模式

-

苹果3月9日召开新品发布会 可能会发布一款中端iPad

-

上海市新疆生产建设兵团商会成立 搭建经济交流平台

-

珠宝市场呈现“V”字反弹 电商直播成创新发展亮点

-

机构买卖力度下降 钧达股份(002865)被加仓

-

韩妆品牌陷关店潮中 国产品牌紧迫感仍不能失

-

锂价疯涨车企叫苦 小鹏汽车销量环比降幅高达51.8%

-

石油概念股成市场最大亮点 准油股份已连续5个交易日涨停

-

黄金电解铝走强 紫金矿业(601899) 矿产项目储备丰富

-

依米康详解“东数西算”影响 机构买入超3%流通股

-

遭投资者“用脚投票” 蓝思科技“苹果依赖症”怎么破?

-

郑州房地产新政:鼓励拆迁群众选择货币化安置

-

供应链和物流等因素下Lucid削减生产目标 股价重挫14%

-

能不能在底层算力有所突破?互联网还是一味良药吗?

-

联想:5G标准必要专利申请量超1800件 拥有5G PC

-

蔚来汽车赴港上市10日挂牌 不稀释现有股东的利益

-

现货黄金一度升破1974美元创新高 券商看好黄金股

-

一批新规来了 年度个税综合所得年度汇算清缴开始

-

Keep冲刺“运动科技第一股” 去年前三季亏近7亿

-

西方对俄罗斯的制裁会加速俄罗斯进入CIPS?你怎么看呢?

-

卢布汇率创历史新低 俄罗斯能拆解“金融核弹”吗?

-

2021年中国经济总量全年GDP破110万亿 两年平均增长5.1%

-

美国死盯“北溪-2” 欧洲的天然气供应必受重创