140家证券公司实现净利润1911.19亿元 同比增长21.32%

2022-04-24 09:26:04 来源: 金融投资报

笔者认为券商板块是被低估的板块。此前中证协发布的全证券行业公司2021年年度经营数据显示:140 家证券公司实现营业收入5024.10亿元,实现净利润1911.19亿元,分别同比增长 12.03%和21.32%,这也是证券行业连续三年营收净利双双上涨;此外,ROE连续4年稳步上涨至7.4%。可以说,券商板块的估值已经回到2020年初时的低位。

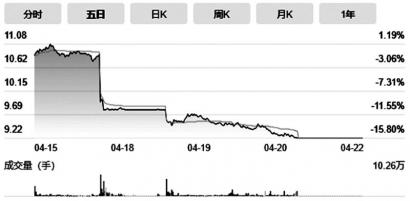

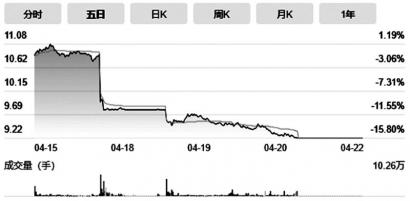

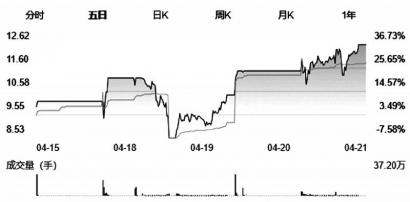

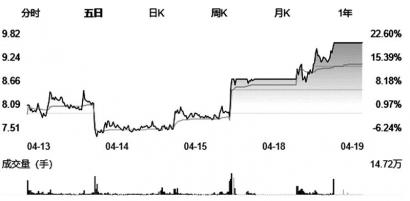

然而,本周一开盘,券商板块集体大挫,东方证券跌停封板,财达证券、国联证券、长城证券、中银证券、华鑫股份、华创阳安、广发证券等多只券商或者券商概念股跌幅超过5%,直接带动股指深幅下行。

而跌停的东方证券被视为券商板块集体走弱的“罪魁祸首”。4月17日晚间,东方证券发布配股发行等公告,将按照每10股配售2.8股的比例向全体股东配售,发行价格为8.46元/股,将于4月21日-4月28日期间停止交易。

根据东方证券介绍,公司配股计划募集资金不超过168亿元,将主要投向三个方向:一是大投行业务资金投入不超过60亿元,包括增强公司股权融资和债券融资的承销能力,以及加大股权投资业务投入。二是大财富管理业务投入不超过60亿元,包括增加融资融券业务投入,积极推动财富管理业务转型,深化与机构客户的合作,提高包括产品代销和种子基金等在内的产品服务能力等。三是增加销售交易业务资金投入30亿元,主要用于固定收益类自营投资业务投入,并在金融衍生品业务和权益类投资等领域扩大投资范围,丰富投资策略。此外,还有10亿元用作补充营运资金。

尽管东方证券每股净资产有8.45元,本次配股定价为每股8.46元,市净率仅1倍,但市场仍然无法释怀。公司2017年增发价为14.21元,以现在的价格看,属于深套的价格。如今又来融资,市场自然不买账。公司 2021 年实现营业收入243.7亿元,归母净利润人民币53.7亿元,分别同比增长5.3%和97.3%;公司ROE9.0%,同比增长4.17个百分点。净利润和ROE水平,均创2016年以来新高。每股收益0.73元,但每股现金流却是负的1.51元。

如果曾经的大牛股东方证券股价继续下挫,其市价与配股价倒挂,那将失去比价优势,于是公司在本周四股价跌至9.22元时宣布停止交易,直至4月29日复牌。在这期间,投资者可以选择配股,也可以选择放弃,如不参与,将面临一定的除权损失。

真是两难选择,但投资者还是会问,东方证券的配股价是不是合理?

同样有此疑问的还体现在最近的新股破发上。据Wind统计,今年3月1日至东方证券跌停的4月18日间,新上市的50只个股中已有33只破发,占比达到66%。4月上市的新股破发率呈现更高的趋势,截至4月18日,月内上市的13只新股中已有超过八成破发。而上周(4月11-15日)上市的7只科创板、创业板新股,已全部破发,跌幅居前的安达智能、冠龙节能、C军信在短短几个交易日内均已跌超20%。

新股破发,原因有多种,既有市场低迷、新股发行太多太密的因素,也有发行市盈率普遍高于23倍以上的情况;而且,大多数发行市盈率高于行业平均PE(静态),也有不少新股本身就是亏损股。可以说,这些股票从上市第一天就成了高估值品种。在一个低迷的股市环境中,首先要杀的恰恰就是高估值,所以,这些具有“先天缺陷”的新股,在如今跌跌不休的市场面前,股价毫无优势可言。

鉴于此,笔者呼吁:管理层应该审时度势,重视新股频频破发和高剂量融资的问题,不能搞竭泽而渔,让市场失去活力死气沉沉。市场应该保持合理而充沛的流动性。如果资金不断被抽离,最后导致部分企业暂缓发行上市,那市场就失去真正的造血功能,那反而得不偿失。

热点推荐

-

前5月我国进出口总值同比增长4.1% 外贸稳中提质趋势不改

-

行情好!1~5月份全省住宅销售额同比增长了 36%

-

产品盈利能力显著提升 兴业科技大涨7%

-

140家证券公司实现净利润1911.19亿元 同比增长21.32%

-

建设全国统一大市场有什么意义?拓展中小微企业的商品销售渠道

-

云计算市场规模增长 新点软件(688232)符合市场预期

-

数字产业景气度不断上升 广联达(002410)营收稳步增长

-

存在严重依赖大客户等问题 金时科技业绩大幅下滑

-

加加食品仍无起色 “酱油第一股”光环早已名存实亡?

-

市场恐慌情绪放大机构卖出是主基调 丰乐种业遭大额抛售

-

喜马拉雅也要入局?“又土又甜”多个平台争抢短剧风口

-

日美两国货币政策分道扬镳 日元持续贬值

-

*ST长动被终止上市 曾手握“虹猫蓝兔”IP备受市场关注

-

行业龙头业绩“爆雷” 阳光电源资金“用脚投票”跌停板低开

-

知网织的是资源垄断的网?如何平衡商业逐利与公共利益关系

-

中集安瑞科获得112艘船舶油改气订单 订单金额超4亿元

-

基金经理刘格菘继续持有健帆生物 海康威视遭减持

-

黄酒的全国化发展如何破局?培养公众消费黄酒的习惯

-

一季度 四川社会消费品零售总额5917亿元同比增长5.1%

-

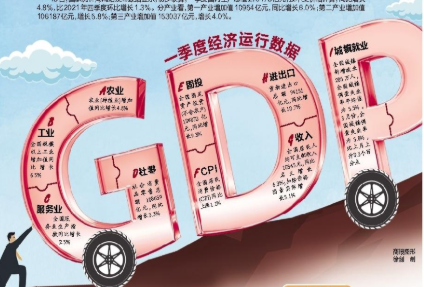

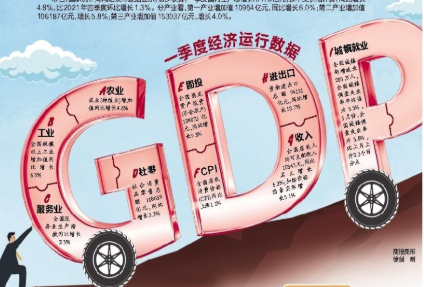

高技术产业表现不俗 四川经济延续恢复增长态势

-

生存才是第一要义 情怀和同情无法帮助书店盈利

-

MBTI测试到底有多火?付钱测试就是交智商税?

-

三羊马去年营收9.23亿元增长6% 拟每10股派现4元

-

释放“稳增长”继续加码 消费券等促消费政策或陆续出台

-

疫情会否影响经济目标实现?消费恢复态势有望持续

-

或年中转正 前三月全国房地产开发投资同比增长0.7%

-

煤炭食品饮料主题基金领涨 国泰中证钢铁ETF联接A收益率为4.04%

-

美妆细分领域被看好 珀莱雅(603605)核心竞争力突出