兴业证券:三季度仍有尾部风险待释放 下半年关注六大方向

2022-07-04 08:02:45 来源: 金融投资报

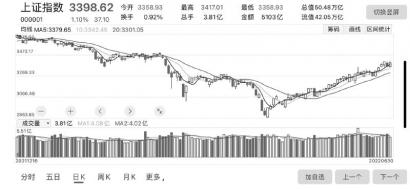

在经历持续回落后,A 股在5、6 月开始企稳反弹,特别是在外围市场6月整体表现不佳的情况下,A股成为6月全球资本市场“最靓的仔”。随着市场信心逐步恢复,市场情绪的逐步改善,更多投资者开始关注 A 股下半年的行情,期待更多精彩。而从各大券商最新发布的2022年下半年策略来看,市场持续改善是主流观点,已具备中长期投资价值。

观点精选

中金公司

上行需更多积极催化剂支持

2022年到目前为止的市场环境比我们年初预期的更有挑战。展望下半年,我们认为海外从交易“滞胀”过渡到交易“如何走出滞胀”,中国在疫情防控中力求“稳增长”。中国股市当前估值处在历史区间偏低水平,具备中线价值。下半年市场内外部环境仍可能面临一定挑战,上行空间需更多积极催化剂支持。我们建议投资者先求“稳”,而后伺机而“进”。考虑到市场估值相对低位、中国政策在持续发力稳增长且市场对政策效果敏感,“守”与“攻”的切换具体时间点要高度关注稳增长政策力度及潜在效果。

当前继续以“稳增长”为主线。我们上半年坚持以“稳增长”为主、相对低配高估值成长的策略取得了较好相对收益,当前我们继续以“稳”为主,关注如下三个方向。第一是“稳增长”相关或有政策支持的部分领域:基建(传统基础设施及部分新基建)、建材、汽车及住房相关等有政策预期或实际政策支持的产业;第二是估值不高且与宏观波动关联度相对不高的领域,特别是部分高股息领域:如基础设施、电力及公用事业、水电等;第三是基本面可能见底、或供应受限,或景气程度在继续改善的部分领域:农业、部分有色及部分化工子行业、煤炭、光伏与军工等。我们暂时依然标配或偏低配估值高、预期高、仓位高的成长板块。

兴业证券

下半年关注六大方向

5月以来“新半军”修复行情如期演绎、领跑市场。然而修复至今,近期市场对“新半军”的分歧再度加剧:一方面是对美联储加速收紧、海外市场动荡之下,中美市场、尤其是受风险偏好影响较大的科技成长方向,走势是否能够持续脱钩的质疑。另一方面,则是在经历5月以来的大幅上涨、短期相对收益凸显后, 对于“新半军”拥挤度显著回升的担忧。而我们认为,下半年市场主线将进一步聚焦以“新半军”为代表的科技科创。因此若“新半军”进入震荡,则又将是一个布局窗口。

高通胀下,美联储加息缩表推进,并且从节奏上看,三季度仍有尾部风险待释放。但整体而言,海外市场的主要风险将逐步从估值转向盈利。参考历史经验,A股美股走势背离,多出现在美股盈利下行期。若后续中美基本面进一步分化,A股的走势也有望独立于美股。由此海外动荡对A股的冲击也将缓和,“新半军”更加“独立自主”。

疫情之后国内经济回暖,且政策仍将维持宽松,为市场以及“新半军”的修复提供支撑。而中长期,伴随疫情冲击消退,经济逐步走向复苏,一方面不会出现“大水漫灌”,另一方面高质量发展、“专精特新”将进一步成为政策发力重心。以“新半军”为代表的科技科创空间更大、确定性更强。

资金面上,随着风险偏好逐步修复,基金发行已出现回暖迹象,外资持续流入,绝对收益机构也在提升仓位。下半年,存量博弈的格局有望逐渐被打破,增量资金将“浇灌”市场,尤其是机构重仓的“新半军”。

结构上,下半年,市场风格有望逐渐回归科技成长。建议重点关注“专精特新”六大方向。第一是新能源(新能源汽车、光伏、风电、特高压等);第二是新一代信息通信技术(人工智能、大数据、云计算、5G等);第三是高端制造(智能数控机床、机器人、先进轨交装备等);第四是生物医药(创新药、CXO、医疗器械和诊断设备等);第五是军工(导弹设备、军工电子元器件、空间站、航天飞机等);第六是粮食安全(种业、生物科技、化肥等)。

国海证券

估值将迎来修复

经济方面,全球经济复苏势头趋弱,中美经济背离,国内经济复苏动能偏弱,需要依靠内需发力,整体是内需向上,外需向下的格局。内需中基建稳定发力,地产、消费与服务将迎来修复,外需链条中,出口、制造回落有韧性。

政策方面,国内货币总量政策空间受到掣肘下,下半年仍以结构性工具定向纾困为主,同时存在非对称性降息的可能性。今年财政支出前置明显,专项债、留抵退税等存量工具进入收尾阶段,下半年关注特别国债、补充抵押贷款等增量政策工具的出台。

市场策略上,尽管中美货币流动性的背离仍将持续,即“外紧内松”,但经济的趋势至关重要,下半年中国经济将企稳,在货币流动性宽裕的过程中,A股有可能演绎美股在2011-2012年表现,即欧债危机冲出了“黄金坑”,这一次A股则是“新冠疫情和乌克兰危机”的冲击,估值的调整已经较为充分,后续经济企稳、国内流动性宽裕叠加政策积极,估值将迎来修复,市场将迎来不错的投资机会。

行业配置上风格下半年大小盘风格趋向均衡,消费、成长将好于周期、金融,行业配置上关注三条主线。主线一:宏观驱动下的需求变化,关注可选消费和地产后周期行业,如建筑装饰、家电、家居、汽车;主线二:政策驱动下的景气提升,关注ToG、国产替代、平台经济等主题,如军工、光伏风电、半导体设备、芯片、互联网等;主线三:疫情新常态驱动的“新+”主题,如新消费(小家电、预制菜、团购、消费电子)、新医药(疫苗、中药、检测)、新基建(新能源、数据中心、工业互联网)等赛道。

平安证券

成长是下半年重要配置方向

海外方面,欧美经济仍维持强势,但是随着通胀压力攀升以及对未来经济复苏动能放缓的预期升温,滞胀风险在上升;海外流动性仍处于收紧趋势,美联储6月开启缩表,对全球权益估值构成制约。国内方面,经济有望向上复苏但弹性有限,中期关注通胀风险;流动性仍充裕,无风险利率预计维持低位波动;稳增长政策密集落地,与2020年相比,本轮政策布局更为全面,在支持结构性转型的同时也更加侧重于传统行业领域,其中促消费及新基建是亮点,下半年效果会渐渐显现;企业盈利景气加大分化,传统能源及新能源产业链维持高景气。

市场选择价值还是成长?从历史三轮稳增长行情来看,不同经济增长阶段的市场表现各有不同。2008年是经济高增长下的周期盛宴,经济刺激有力全面;2014年是经济转型期间的周期搭台成长唱戏,政策刺激以“衰退式宽松”为主,市场反转在价值占优三个月后转向成长;2020年是经济转型加快后的疫情应对,政策有刺激有宽松,市场选择了修复确定性更强的消费以及长期景气更强的成长。在2022年的市场环境中,外有新增的通胀压力,内有短期疫情冲击,政策刺激中稳增长和调结构兼有。整体来看,我们认为本轮市场的选择和2020年更类似,成长仍然是下半年市场的重要配置方向。

当前市场主要指数估值已回归至历史均值以下,沪深300股债收益比位于75%以上的相对高位,显示进入中长期配置区间,其中成长板块估值更具相对弹性。结构性方面,关注通胀板块+低碳经济+数字经济。一是通胀板块,疫情疫情反复与俄乌冲突对全球产业链供应端形成冲击,能源价格或维持高位,关注弹性较大的动力煤、石油石化、能源金属、航运、农化、生猪板块;二是政策持续大力支持的低碳经济,即新能源产业链(光伏、风电、储能)+新能源汽车产业链;三是中长期战略方向数字经济,即智能化汽车产业链(混动汽车、汽车芯片)+智能制造(工业互联网、数据中心)。(本报记者 林珂)

热点推荐

-

涉嫌未勤勉尽责 国海证券被重罚近两千万

-

兴业证券:三季度仍有尾部风险待释放 下半年关注六大方向

-

硬科技企业上市活跃 科创板筹资额首次超过主板

-

房地产对GDP的贡献是多少?房地产与出口是同等重要的

-

成为多家面板企业的供应商 旭飞光电迎战柔性屏国际化竞争

-

三星SDI正为特斯拉4680电池准备试验线 成本下降了14%

-

承认自己不如别人又不丢脸!美FCC成员要求苹果谷歌从应用店中移除TikTok

-

准油股份自曝资金压力 出售子公司扭亏却未经股东大会审议

-

美国、日本、巴西、英国、加拿大等 全球经贸摩擦指数处于高位

-

粤港澳大湾区“跨境理财通”业务试点落地 开辟了人民币国际化新路径

-

监管划下红线商家玩家纷纷点赞 治理剧本杀行业大洗牌

-

周鸿祎囊中羞涩?三六零不差钱 账上还有约200亿现金

-

周鸿祎0元转让哪吒汽车逾3%股权 仍是其IPO后的最大赢家之一

-

一季度 知乎职业教育业务收入占比达5.3%同比增长1196%

-

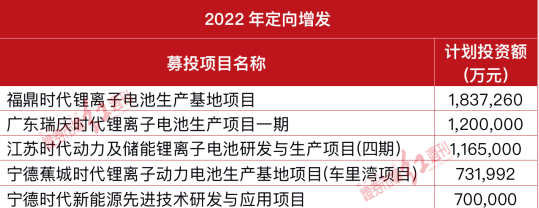

股价和估值走到新节点 宁德时代成本端压力同样不小

-

AH溢价高恒指估值低等 南下资金持续流入港股远超北上资金

-

打造氟化工全产业链 昊华科技(600378)发布“十四五”规划

-

基金开启限购模式 招商稳健平衡对500万元以上申购进行限制

-

下一步我国投资空间在哪?发改委:扩大制造业和高技术产业投资

-

5月社会融资规模增量为2.79万亿元 同比多增8399亿元

-

尚未走出亏损泥潭 B站试水付费视频有UP主一周掉粉3万

-

2022年 我国付费自习室已有200余家同比增长约900%

-

产业淘汰赛加速 传统燃油车市场已有9个品牌消亡

-

重庆车企吹响新能源“最强音” 自动驾驶不再是“雷声大雨点小”

-

2022年TikTok收入或达120亿美元 将超过推特和Snap的总和

-

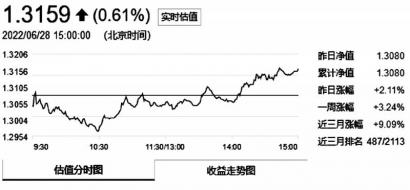

股票型重仓电力设备基金领涨 融通产业趋势臻选涨9.57%