光伏产业上下游处境两重天 硅料定价权并不掌握在硅料企业

2021-04-02 09:07:55 来源: 证券日报

当市场变化与成熟的市场思维产生分歧,人们首先要做的是验证变化,而不是修正思维。

以“商品价格不仅不由成本决定,同时由供、求双方共同决定(只有完成交易才确定价格)”这一最基本的市场思维,审视光伏业界下游对“上游一味将成本压力向下转移,方才导致下游需求(电站开发)受阻”的指责,这一指责的逻辑显然站不住脚。

但现实中,即便国内一、二季度项目(光伏电站)开工率大概率不及预期,下游又对供应链“怨声载道”,可下游需求(电池、组件)却真切地支撑起了硅料、硅片等上游主辅材约20%-60%的利润空间。

依照上述,如果坚定“供求关系决定价格”,那么,唯一可以解释这一奇怪现象的是,电池、组件生产仍然能够维持在经营成本线之上,又或是光伏产业链正遵从于另一种不同寻常的,“不易被看到的供求关系”。

除了对供应链的抱怨,更耐人寻味的是,就在光伏产业宏观上乘势“碳达峰、碳中和”看似一片坦途之际,近日,工信部却发布《光伏制造行业规范条件(2021年本)》,提出要“引导光伏企业减少单纯扩大产能的光伏制造项目”。

紧随其后,中国光伏行业协会第二届理事长、天合光能董事长高纪凡也公开发表了意味深长的一番讲话,其中尖锐指出,“行业上下游的协同发展生态没有形成,上下游企业之间博弈氛围严重,大起大落大冷大热的发展环境还没有根本改变,行业无序竞争生态还在不断持续甚至扩大”。

硅料定价权

并不掌握在硅料企业

在业界对供应链的声讨中,硅料作为光伏产业链的最上游,以及目前利润空间最大的制造环节,成为了主要的矛头所指。

根据中国有色金属行业协会硅业分会最新发布的多晶硅价格周报,单晶复投料最新(3月25日-3月31日,下同)价格区间在12.5万元/吨-13.5万元/吨,成交均价为13.18万元/吨;单晶致密料价格区间在12.3万元/吨-13.3万元/吨,成交均价为12.8万元/吨。

由此,最新多晶硅价格涨幅虽较此前有所收窄,却仍然环比达到了2%-5%。考虑今年第一周(2020年12月30日-2021年1月6日)单晶复投料成交均价为8.76万元/吨,则单晶复投料价格三个月来的累计涨幅已超过50%。

在这一价格支撑下,彭博新能源财经资深分析师江亚俐告诉《证券日报》记者,据彭博新能源财经跟踪,目前硅料(多晶硅)环节的毛利率可以达到60%。

某龙头硅料企业人士向《证券日报》记者确认了这一毛利率数据,他解释:“60%的毛利率目前只有极少数最先进的产能可以实现,绝大多数的一般产能则仅能维持在20%-30%左右。”

不过,该人士特别强调:“即便是有60%的毛利,这个价格也是由供求关系决定的,也就是硅料的定价权绝不真正掌握在硅料企业。硅料企业与下游硅片企业签订的长协(长期采购协定)‘锁量不锁价’,每个月,双方都会坐下来,通过谈判确定下一批硅料的价格。”

值得一体的是,据《证券日报》记者了解,中国有色金属行业协会硅业分会每周会跟踪市场硅料价格变化。而每月最后一周的报价(如上3月25日-3月31日,单晶复投料价格区间在12.5万元/吨-13.5万元/吨),则正是硅料企业与硅片企业在长协项下谈判确定的下月(4月份)采购价格。

硅料市场鲜有中间商

上下游处境两重天

近期,业界还有分析硅料价格的观点认为:“至少有20%的多晶硅料掌握在中间商手中”,中间商囤货居奇是硅料价格走高的幕后推手。

但这一观点亦经不起推敲。“中间商只能生存在市场对其有需求的领域。”在上述龙头硅料企业人士看来,“目前几家龙头硅料企业的产能均100%被硅片企业以长协锁定,这里根本没有中间商的生存空间。而放眼国内硅料市场,哪怕是在长协锁定的90%左右供货以外,考虑如今硅料的紧俏,中间商也几乎是没有生存空间的。”

“在硅料市场,唯一有可能存在中间商的,只是小部分进口需求。因为大部分的进口也都被国内硅片企业以长协锁定了。只有很小一部分供应不稳定的,或者处在灰色地带的转口贸易,才可能对中间商具有需求。”该龙头硅料企业人士介绍,“全球太阳能级硅料在产产能约为56万吨(主要集中于中国),其中海外产能仅有约10万吨。以此推算,中间商掌握的硅料不可能超过市场的10%。更不符合基本经济逻辑的是,区区10%以下,哪怕20%的进口硅料价格,又怎么可能影响80%的硅料定价?”

除此以外,也有观点认为,作为硅料、硅片的下游,电池企业出于非硅成本等考虑,扛住了硅片采购成本以及库存的高启,仍然保持满产,并未向上传导市场真实需求(组件成本压力及电站开工率),也是促成硅料、硅片等价格持续走高的诱因之一。

“这实际只能说明电池生产至少仍然维持在经营成本线之上。”一位不愿具名的光伏企业人士向《证券日报》记者表示:“产业链上各环节都一样,停产、限产往往是‘下下策’,因为停产后,折旧、工资等成本会更为凸显。而市场当然是存在自我平衡机制的,电池企业如果扛不住成本、库存压力,就会降价以刺激下游需求,也必然会倒逼上游让利。”

江亚俐向记者提供的彭博新能源财经跟踪数据显示,目前,相对硅料20%-60%的毛利率,龙头硅片企业的毛利率可达30%以上。“但相对硅料、硅片的利润空间,电池片的处境的确比较尴尬。目前只有少数电池片龙头报价上涨,更多的电池片企业则已开始让利。”江亚俐表示。

上述光伏企业人士介绍,目前电池片、组件环节的利润非常微薄,其中电池可能仅仅踩在经营成本线上,亦有个别组件企业已经进行限产,希望倒逼上游让利。

产业链各环节利润空间

与供求关系正相关

特别值得一提的是,据江亚俐介绍,“考虑年初到目前硅料涨价幅度(4美元/公斤,26.3元人民币/公斤),对应组件成本上升约0.011美元/瓦(0.07228元人民币/瓦)。据此测算,硅片环节基本是将硅料成本上涨的部分,通过涨价直接转移给了下游。”江亚俐表示。

“换言之,目前各环节都在力保利润空间。硅料如此,硅片、电池片、组件其实也都一样,只是电池、组件想要涨价很难,压力较大。”一位不愿具名的垂直一体化光伏企业高管向《证券日报》记者介绍。

据专业光伏媒体报道,今年一季度,在议价空间较大的出口市场,国内光伏组件的涨价,虽然也遭到了“反对”,但总体来看,海外市场比国内更容易接受组件涨价。

而针对更为重要的国内市场,虽然截至发稿前,尚无准确的今年一季度国内新增光伏装机数据出炉,但据《证券日报》记者多渠道了解,首先,一季度本身就是传统淡季;而在此基础上,业界普遍认为今年一季度,乃至二季度的新增规模均将不及预期。

“其实组件也在国内市场尝试了涨价,但电站端似乎不太买账。”上述光伏企业人士介绍。

据报道,一季度国内光伏电站项目并不急于启动建设,也对产业链的涨价持观望态度,甚至部分以户用和小型工商业为主的安装商,也在3月份暂停了组件采购进度。

江亚俐表示,“组件企业希望涨价以维持利润空间的举措,暂时还没有被市场广泛接受”。而在上述光伏企业高管看来:“国内下游不支持组件涨价,组件企业也就只好通过限产,把压力向上传递给电池环节”。

那么,暂时并不旺盛的装机(光伏电站等)需求,以及成本压力显著的电池片、组件生产,又是怎样撑起了供应链部分环节(硅料、硅片等)的高额利润呢?

“实际上,各环节的毛利率水平理论上与各环节的供求关系、扩产门槛正相关。”上述龙头硅料企业人士认为,“目前,硅料最为紧俏,所以利润率最高,再考虑其扩产门槛亦最高(投资大、管理要求高、产能爬坡周期长),那么,硅料一定会是随着组件、电池片、硅片逐步让利,最后一个开始被迫压缩利润的环节。”

如此看来,光伏产业上下游出现显著的毛利率分化,意味着不同生产环节正处在不同的“供求关系”中,而本应目标一致(同一市场)的光伏产业链竟然发生了如此的“供求关系”紊乱,或许源于其背后还存在着另一个,“不易被看到的供求关系”。

“业界确信,2021年的主力并网需求会迟到但不会缺席,大概会在下半年集中来临。”但更为关键的是,在上述垂直一体化光伏企业高管看来,“由于大家都公布过出货目标,每家企业实际上都有很大业绩压力,若不能完成,尤其对资本市场没法交代。”

这也许正是那“不易被看到的供求关系”。根据相关报道援引的数据,2020年,中国光伏新增产能项目投资超过4000亿元。在这其中,资本则最为热衷电池、组件产能。

据报道,2020年,中国光伏新增了360多条太阳能电池生产线。若按照每条生产线400MW的产能计算,其总产能将超过140GW;而2020年新增的500条组件生产线,共计超过200GW产能,甚至足以满足全球需求。

而《证券日报》记者综合各机构数据整理,2021年光伏硅料产量约可达58万吨(折合组件193GW),硅片、电池、组件产能则达到了400GW、380GW-400GW、400GW,可相对于此,较为乐观的20201年全球光伏新增装机预测也仅为160GW-200GW(含5%非晶硅光伏)。

“产能扩张较为集中于电池、组件环节,这正是引发如今产业链上下游处境两重天的症结所在。” 上述垂直一体化光伏企业高管表示。

热点推荐

-

江苏雷利(300660.SZ)4.63亿重组 延伸产业上下游

-

荣耀平板V7 Pro 搭载联发科迅鲲1300T芯片

-

杨超越发带、杨紫暴富耳环等 淘宝爆款成义乌饰品风向标

-

荣耀预热Magic 3 抗摔能力堪比“磐石之坚”

-

亚马逊对卖家的管控越来越严 普通卖家挣钱将越来越难

-

realme GT Flash真机配置曝光 E4 sAMOLED显示屏

-

因为疫情 2021世界5G大会宣布延期

-

iQOO8系列官宣 将采用骁龙888 Plus处理器

-

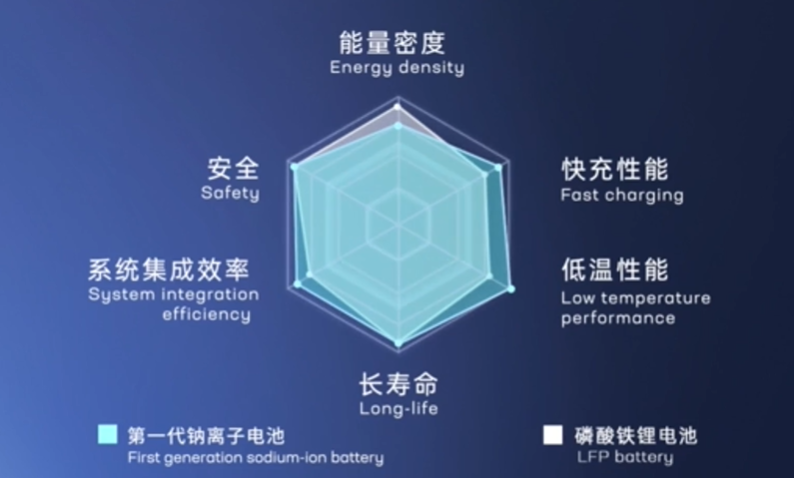

宁德时代发布第一代钠离子电池 能量密度将突破200Wh/kg

-

外卖平台要给骑手购买保险 美团市值蒸发4052亿

-

变现能力不强等 TikTok的中国商家静悄悄

-

互联网企业跌幅榜:微盟跌幅达74.51%

-

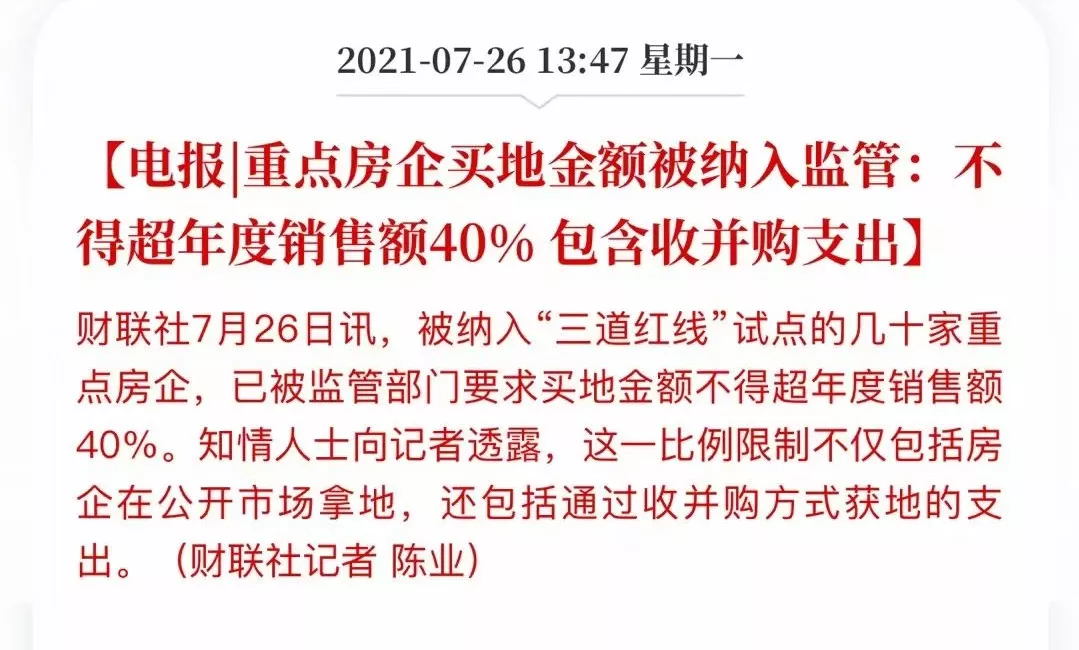

完善“三道红线”监管漏洞 建发房产等拿地金额超支

-

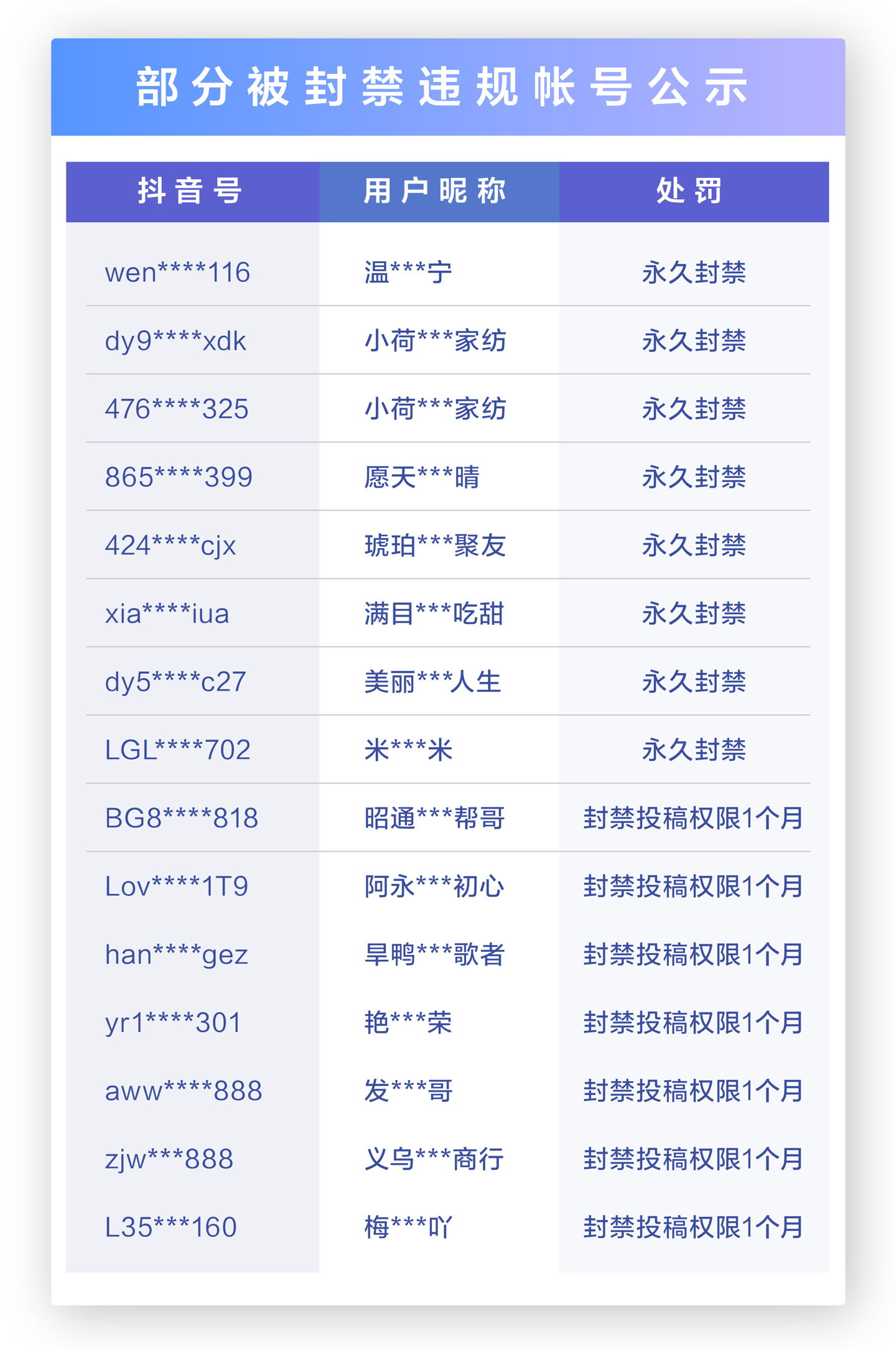

抖音发公告严打消费灾情行为 下架违规视频98条

-

联想YOGA 27 2021一体机配置表发布 搭载AMD锐龙5000

-

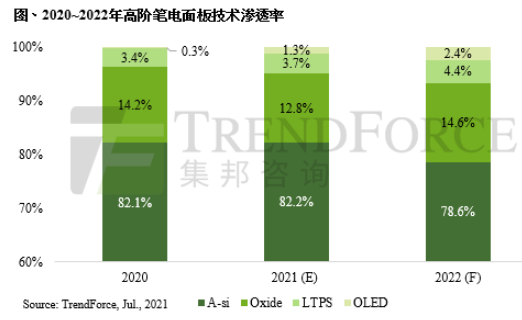

2022年高端笔记本电脑面板出货量市占有望达21.4%

-

汇源果汁迎来“重整” 谁会来“接盘”拯救汇源果汁?

-

国货品牌不能倒 汇源果汁能凭借网友的力量给救活吗?

-

从李宁到鸿星尔克:不浪费每一场危机 准备好了吗?

-

阿迪达斯因消防不符标准被罚5100 网友觉得有点少

-

鸿星尔克捐款5000万元“被倒闭” 吴荣照深夜直播致谢

-

资产负债率100.92% 贵人鸟能否“凤凰涅槃”?

-

贵人鸟捐款上热搜 网友:你糊的比隔壁还让人心疼

-

鸿星尔克爆红 捐了100万的汇源果汁也被捞回大众视线

-

FF上市就能还钱回国?贾跃亭想和迈巴赫一较高下

-

联想YOGA 27 2021新品将发布 配备8GB GDDR6显存