基金经理“一拖多”现象突出 或分散基金经理精力?

2021-10-18 11:24:07 来源: 中国基金报

最近两年,随着基金持续扩容,基金经理“一拖多”现象也越来越普遍。有业内人士认为,“一拖多”会分散基金经理精力,不利于为基民创造优异回报。但也有业内人士指出,“一拖多”基金经理的精力是否被过度分散,需根据基金经理风格、基金类型具体问题具体分析。

“一拖多”现象突出

顶流基金经理尤甚

据记者不完全统计,截至10月15日,主动权益类基金基金经理中,至少230人在管基金数为3只或3只以上。其中,至少174名基金经理的在管基金数在5只或5只以上。

顶流基金经理的“一拖多”现象也十分显著。Wind数据显示,管理规模超五百亿的主动权益顶流基金经理中,有17位在管基金数在3只或3只以上。

其中,嘉实基金归凯及华夏基金蔡向阳在管基金数达9只,银华基金李晓星及前海开源曲杨在管基金数达8只,汇添富基金杨瑨在管基金数达7只,景顺长城刘彦春、广发基金刘格菘在管基金数达7只,中欧基金葛兰及周蔚文在管基金数达5只,易方达基金张坤在管基金数达4只。

10月,基金发行热度升温,部分知名基金经理的在管基金数量还在提升。其中,由周蔚文拟任基金经理的中欧洞见一年持有期基金于10月13日正式发行,这也是其近两年来首次发行新产品。周蔚文管理基金数量也将达到6只。

对于基金经理“一拖多”现象,北京一中型公募市场部人士分析称,“相对于持续营销老产品,发行新基金往往能更精准地把握市场热点,是抓住市场机遇、提升管理规模的有效方式。近两年基金发行迎来热潮,为满足基民的旺盛需求,也为了抓住市场机遇实现规模扩张,基金公司往往鼓励绩优基金经理发行新基金。这也是基金经理‘一拖多’现象越来越显著的原因之一。”

管理基金数量较多的基金经理通常从业年限较长,但也有部分新生代基金经理也存在“一拖多”的现象。前海开源叶嘉在管基金数达4只,新华基金孙明达在管基金数达3只,这两位基金经理的投资管理经验均不足一年。

此外,“固收+”产品的火热也是基金经理“一拖多”现象明显的重要原因之一。上述市场部人士指出,“考虑到‘固收+’产品的自身特性,许多基金公司并不会让债基经理单独管理这类产品,而是会采取绩优权益基金经理搭配绩优债券基金经理的阵容配置,这也增加了权益类基金经理‘一拖多’的概率。”

部分基金经理业绩不佳或分化

市场对于“一拖多”现象的争议一直很多,有业内人士认为,管理过多基金会造成基金经理精力过度分散。从业绩数据来看,确实有一部分“一拖多”的基金经理收益表现不佳。以一位就职于沪上某中型公募的基金经理为例,截至10月15日,该基金经理管理4只基金,任职以来业绩排名均在后50%行列,其中2只在后1/4分位。

此外,所管基金业绩分化较大也是“一拖多”基金经理常受争议的原因之一。部分基金经理的代表产品业绩排名靠前,但也有产品业绩排名较差。以一位就职于北京某大型公募的基金经理为例,截至10月15日,该基金经理所管理的8只基金中,4只任职以来业绩排名在前20%以内,3只在前50%以内,但却有一只基金业绩排名垫底。还有一名投资管理年限近6年的基金经理,他管理的8只基金中,3只任职以来业绩排名前40%,却还有3只排名在后1/4分位。

北京一大型券商基金投顾业务负责人表示,“管理的每只基金都表现优异的基金经理凤毛麟角,这与不同基金的成立时点、投资主题、投资范围都有关系。而且,管理基金数量较多的基金经理,往往很难兼顾所有基金,因而往往只会将精力专注于少数几只基金上,集中精力打造代表作,这也导致了业绩分化的现象。”

但上述人士也指出,“管理基金数量多,肯定会分散基金经理的精力。但分散程度是否在可接受范围内,还需要考虑其投资风格和基金的具体类型。一些擅长投资中小型上市公司的基金经理,更适合中等规模的资金,这类基金经理如果管理规模显著增长,投资策略的有效性可能也会受影响。基金类型方面,如果一个基金经理所管基金的领域跨度很大,也会分散很多精力。比如又管A股基金又管QDII基金,又管股票基金又管商品基金。”

所管基金业绩表现整体十分优异的“一拖多”基金经理也存在。以一位从业9年、就职于上海某大型基金公司的基金经理为例,他所管理的8只基金中,6只基金的成立以来回报均在同类基金中排名前25%。

“对于主动管理型权益基金,决定基金业绩表现的还是基金经理的能力和风格,在任基金数只是影响因素之一,并不能起到决定性因素。在挑选‘一拖多’基金经理的基金时,投资者可以选择管理年限相对更长、历史业绩相对更好的基金,这类基金通常能获得基金经理更多的精力关注。”上述市场部人士补充说。(中国基金报记者 李迪)

热点推荐

-

新生代基金经理崛起 行业迸发新动能

-

顶流基金经理业绩表现不佳 基金经理管理规模多大为宜?

-

年内229位基金经理离任 6年来同期最多

-

基金经理“一拖多”现象突出 或分散基金经理精力?

-

奢侈品包装菜场引热议 我们到底要带什么样的美进社区?

-

营销理念有差异 跨境电商要始终做到合规经营

-

进军餐饮市场 重庆啤酒和重庆火锅关系更近一层

-

越南要解封了 是控制疫情还是保障经济?

-

芯片短缺问题蔓延 二手Model 3成为美国最畅销车型

-

医美概念股早盘跌幅居前 诚志股份(000990)跌逾4%

-

积极打造廉洁营商环境 中国与世界深度交融

-

9月份 食品烟酒类价格同比下降2.8%

-

大众汽车正考虑裁员至多3万人 以提高竞争力

-

一加手机2021年全球销量破千万台?你怎么看?

-

魅族等公司被冻结30万存款 自如CEO熊林接任董事长

-

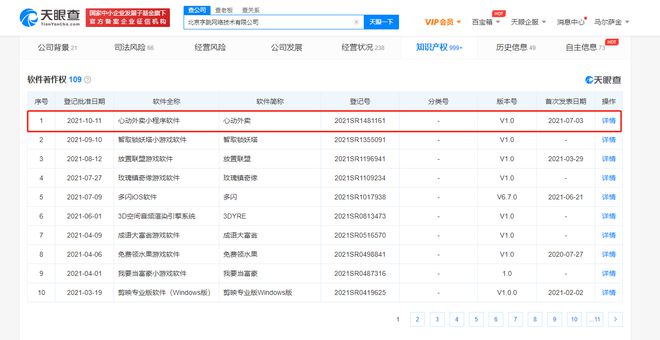

又一家跨界的!字节跳动外卖小程序获得登记批准

-

钾肥王者变青铜 盐湖能源涉嫌非法采矿3.57亿利润告吹

-

消失到“复活”重回主流 “老牌汽水”能走多远?

-

进出口额同比增长22.7% 中国外贸“逆风”跑稳下半场

-

OPPO K9s配置曝光 6.59英寸120Hz高刷LCD屏

-

OPPO折叠屏新机部分参数遭曝光 前置32MP摄像头

-

又一家培训机构倒下了 精锐教育宣布暂时停业

-

各方监管不断加码“补税潮”来了 网红们主动点吧

-

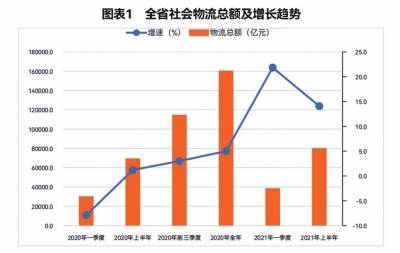

双11、双12即将到来 河南物流行业能否实现逆势翻盘?

-

九月集合信托产品发行规模下滑 环比减少15.83%

-

未按照规定报告职业病案等 威特力收行政处罚决定书

-

字节跳动于兰州成立新公司 法定代表人为王奉坤

-

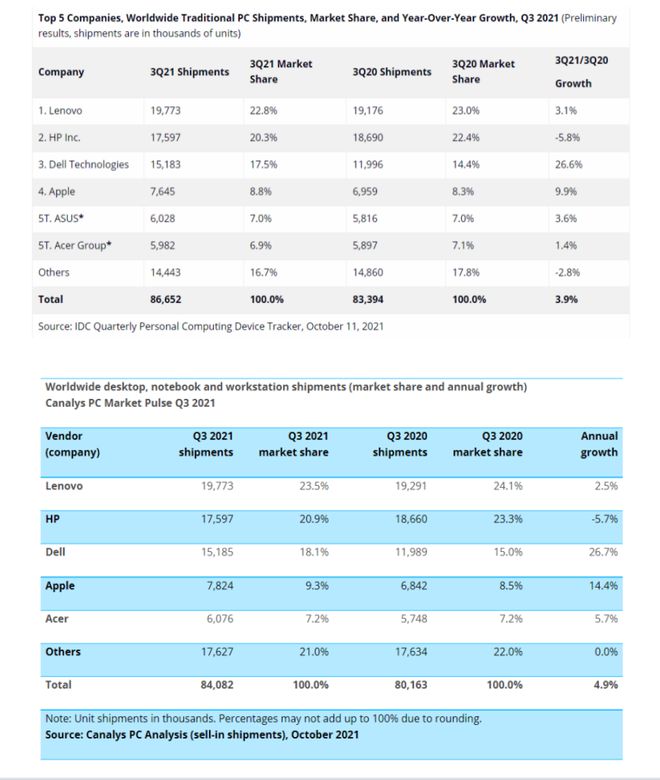

联想集团三季度PC出货量达1977万台 同比增长3.1%