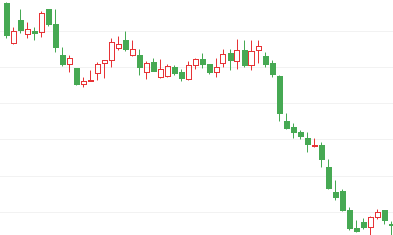

煤炭盈利能力持续提升 中国神华(601088)保持盈利持续增长

2022-07-11 07:52:16 来源: 金融投资报

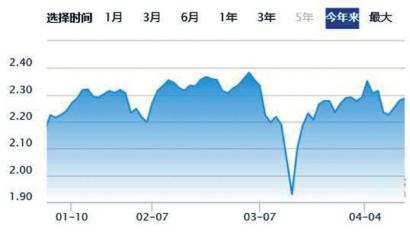

近期多地气温升高,进入迎峰度夏关键时期,民用电力需求增加,需求逐步释放,行业整体业绩有望进一步表现。具体来看,2022年一季度上市煤企归母净 利 合 计 596 亿 元 , 同 比 增82.9%。预计二季度业绩持续释放,中报预计增长85%以上,煤炭上市企业盈利逐季增长。同时,行业高景气也促使毛利率持续提升。截至2022年4月,行业毛利率为40.1%,创供给侧改革以来的新高。

银河证券分析师潘玮指出,前期下游需求数据走弱及大宗商品价格调整带动煤炭板块近期调整,我们认为,短期需求冲击后行业供需仍将走向紧平衡状态。下半年值得期待的推动因素有,一揽子经济刺激政策的持续出台,地产产业链复苏在途,非电用煤需求保持旺盛等。

估值低、业绩弹性好,煤炭行业配置价值被业内看好。开源证券分析师张绪成表示,对于国内煤价,发改委明确对电煤的年度长协和现货价格都存在限价政策,未来大部分动力煤公司表现出业绩稳定性和高分红,整体将会拔估值。化工原料煤以及水泥建材用煤仍有一定弹性,海外煤和炼焦煤具有完全弹性,涨价仍是股价的重要催化剂。大部分煤企高分红高股息率,且多数估值仅5-6倍,安全边际高,煤炭股的配置价值尤为凸显。中报业绩将陆续发布,多数公司有望实现二季度环比上涨。建议关注高分红受益标的中国神华、陕西煤业、兖矿能源、平煤股份、山西焦煤、山煤国际、兰花科创;以及具有成长性预期受益标的山西焦煤、晋控煤业、中煤能源、盘江股份、淮北矿业等。

潜力股精选

中国神华(601088)

公司一季度实现营业收入839.02亿元,同比增长24.1%;实现归母净利润189.57亿元,同比增长63.3%。一季度公司煤炭销售价格增长31.4%,带动煤炭业务营业收入增加20.5%。信达证券指出,当前疫情限制沿海省份动力煤消费,电煤库存出现小幅累库,但仍处于低位。预计伴随疫情逐步缓解,煤炭消费有望实现回升。全年来看,煤炭增量有限,供给弹性小,叠加动力煤进口萎缩、铁路运力受限,预计煤炭市场将维持供需趋紧局面,支撑煤价中高位运行。公司作为动力煤龙头公司,有望继续发挥煤电陆港航的一体化优势,保持盈利持续增长。

陕西煤业(601225)

公司目前煤炭储量149亿吨、可采储量86亿吨,核定产能总量达到1.39亿吨,其中97%以上位于神东、陕北、黄陇三个国家“十三五”重点发展的大型煤炭基地,资源储备量大,煤种质地高。公司拥有12对国家一级安全生产标准化矿井,智能化产能占比达到95%,智能化、机械化程度叠加良好的开采条件,造就公司吨煤开采成本优势。首创证券指出,根据公司2020年9月发布的股东回报计划,公司2020-2022年分红率不低于40%且每年分红金额不低于40亿元,其中2020年公司现金分红77.6亿元,分红率达到52%,连续高分红率彰显公司优秀的经营能力及长期投资价值。

兖矿能源(600188)

公司拟发行H股可转换债券,增持兖煤澳洲股份。兖煤澳洲作为澳大利亚最大的煤炭专营公司,2021年生产原煤6320万吨,实现净利润38.12亿人民币,根据兖矿能源持股比例,对应权益净利润为23.73亿元。开源证券指出,在全球煤矿新投产能增速明显下滑的背景下,俄乌冲突持续发酵,俄煤遭受欧盟禁令,欧盟需要全球范围寻找新的煤源,供需维持紧平衡。此外,油气价格依然维持高位,燃煤发电经济性凸显,欧美地区或将重启燃煤发电机组,此举将加剧供需紧张局面,支撑海外煤价高位运行。公司拟增持兖煤澳洲股份,有望进一步享受海外煤价大涨的红利,公司全年业绩弹性或将维持强势。

山西焦煤(000983)

公司于2020年12月收购水峪煤业100%股权和腾晖煤业51%股权,现已连续两年超额完成业绩承诺,增厚上市公司经营业绩。2022年是山西焦煤集团“三个三年三步走”战略规划第一个三年的初见成效年,煤炭资源的整合与重组是重要方向。信达证券指出,公司拟购买焦煤集团持有的分立后存续的华晋焦煤51%股权、购买李金玉、高建平合计持有的明珠煤业49%股权。焦煤集团做出业绩承诺,华晋焦煤2022-2024年累计扣非后净利润达到43亿元,其中2022年为12.18亿元。目前重组事项正在推进,如果2022年可以实现资产注入,公司将实现业绩的外延式增长。

热点推荐

-

江铃汽车中国神华等高股息分红方案成涨停“催化剂”

-

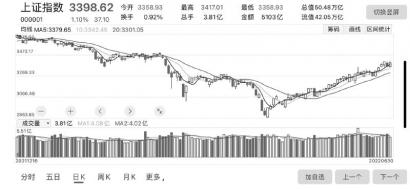

煤炭板块午后奋力拉抬 中国神华创近年来新高

-

煤炭盈利能力持续提升 中国神华(601088)保持盈利持续增长

-

大宗商品大跌 纽约原油跌破100美元大关伦铜重挫近5%

-

储能板块午后掀涨停潮 长安汽车、江淮汽车、金龙汽车、广汽集团等上涨超8%

-

采购更便宜的商品等 “吃不消”的美中产阶层改变生活方式

-

政府消费券以“四两拨千斤”之力 有效激起全市消费市场“一池春水”

-

工信部 鼓励地方出台有含金量的政策 做好与补贴退坡的有效衔接

-

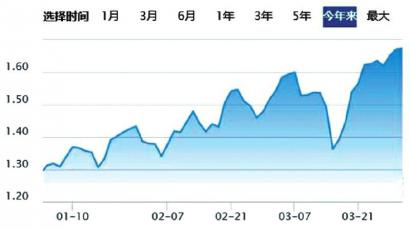

纯债基平均收益率1.59% 东兴兴瑞一年定开A收益率4.23%

-

四川向民资开放63个重点项目 11个产业发展项目总投资逾81亿

-

欧洲对俄罗斯的制裁有可能推高油价 布伦特原油期货价格可能每桶120美元

-

重庆进出口规模再创新高 对东盟进出口值增长15.2%

-

“一参一控一牌”松绑 公募基金股权变更频现

-

关注锂电池细分龙头 恩捷股份(002812) 全球份额持续提升

-

易方达基金、南方基金、中金公司等 80家投资机构探访极米科技

-

紫燕食品IPO 研发成本不及行业平均市场开拓无优势等

-

布局碳中和8只ETF首发 最长发行期5天最短则为3天

-

频频拿下销售大单短期仍将供不应求 通威股份市值逼近3000亿

-

多数商超已下架麦趣尔产品 部分消费者遭遇退款难

-

53只沪股通ETF、30只深股通ETF及4只港股通ETF首批“尝鲜”

-

关注新能源汽车盈利改善环节 杉杉股份(600884)有望迎来规模放量

-

东北证券:下半年盈利拐点是市场拐点和风格拐点的锚

-

兴业证券:三季度仍有尾部风险待释放 下半年关注六大方向

-

硬科技企业上市活跃 科创板筹资额首次超过主板

-

房地产对GDP的贡献是多少?房地产与出口是同等重要的

-

成为多家面板企业的供应商 旭飞光电迎战柔性屏国际化竞争

-

三星SDI正为特斯拉4680电池准备试验线 成本下降了14%