存款产品利率集中调降 投资者可优选期限较长产品锁定利率

2022-09-16 08:35:20 来源: 金融投资报

9月15日起,多家国有大行、部分股份制银行调整个人存款利率,其中,3年期定期存款和大额存单利率普遍下调15个基点。随着“低利率”时代的到来,对投资者而言,该如何打理“钱袋子”?除存款产品外还可关注哪些理财产品?

存款产品利率集中调降

9月15日,工、农、中、建等多家银行存款利率迎来下调。这也是继今年4月以来,个人存款利率又一次集中调降。总体来看,3年期定期存款利率普遍下调15个基点,而2年及以内定期利率下调10个基点。

以建设银行为例,金融投资报记者查询发现,其3年期定期存款挂牌年利率为2.6%,下调15个基点。同时,根据起存金额不同,利率可智能上浮。其中,50元起存的利率为2.6%,而当存入金额达到2万元、3万元、5万元的情况下,利率分别为2.77%、2.87%、3%。同时,该行3个月、6个月、1年期、2年期、5年期定期存款挂牌年利率分别为 1.25%、1.45%、1.65%、2.15%、2.65%,均下降10个基点。

大额存单利率方面,亦有多家银行进行了调降。其中,部分国有行3年期大额存单利率此前为3.25%,目前为3.1%。

在分析人士看来,此番个人存款利率下调符合预期。招商证券研究报告指出,本次下调以利率自律定价机制的形式进行,包括活期存款在内的各期限存款利率上限下调,将缓解银行的息差压力。

融360数字科技研究院分析师刘银平认为,大中型银行带头下调存款利率,可以带动银行业整体揽储成本下降,预计接下来地方性银行将跟进下调。

优选长期产品锁定利率

存款利率降了,对于希望通过存款产品打理闲置资金的投资者来说,业内人士建议,首先是在满足流动性需求的情况下,可以优先选择期限相对较长的产品锁定存款利率。其次,目前不同银行存款利率差异较大,相对而言,地方性银行存款利率降幅不及全国性银行。对此,可结合考虑自身实际情况来进行灵活的资金配置。

截至目前,部分城商行定存利率仍相对较高,如某城商行1年期、2年期、3年期、5年期利率分别为2.1%、2.73%、3.25%、3.5%。同时,在大额存单方面,据中国货币网披露的大额存单发行信息,9月以来,中小银行发行的大额存单产品中,5年期产品利率最高为3.9%,而3年期产品利率在3.4%-3.55%之间,利率方面仍有一定的优势。

此外,虽然大额存单收益率下滑,但由于部分产品具有“可转让”功能,对于储户而言,在大额存单利率调降后,有可能获得相对较高的利率水平。

如一笔存期为3年的大额存单,卖出方持有2年后,买入只需要再持有1年即可到期。同时,由于转让方可能会降价让利,持有至到期实际年化收益率可能高于存单同等存期年化收益率。

选与自身相符的理财方式

受上半年资本市场震荡加剧等因素影响,今年以来,投资者整体投资风格更趋于保守。

分析人士认为,投资者应谨慎评估自身风险承受能力,选择与自身情况相符的理财方式。除存款产品外,还可关注现金管理类理财产品、养老理财、长期国债、养老储蓄等,通过短、中、长期结合,适当调整理财结构。

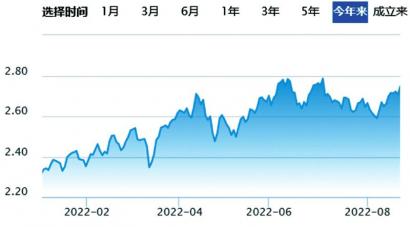

其中,活期理财方面,现金管理类理财目前仍具有一定的优势。招商证券研报显示,截至8月29日,现金管理类理财收益率中枢为2.34%,较一个月前下降3BP,但仍较公募货基高91BP。其中,大行现金管理类平均7日年化收益率为2.16%,股份行为2.33%,城农商行为2.52%。

此外,养老理财可作为中长期投资的选项之一。随着养老理财产品监管政策落地,养老理财产品发展逐步规范,产品存续数量持续增长。

相较于其他理财产品,养老理财产品被认为具有业绩比较基准偏高、整体风险等级不高等优势。不过,需要留意的是,养老理财产品虽然具有稳健特征,但不等于“刚兑”,仍具有风险属性。投资者要结合自身风险承受能力、养老规划、投资理念、资金状况等,判断是否要进行长期养老投资。同时,各类机构的养老产品的侧重点和特点各不相同,因此,投资者要选择与自身更匹配的养老理财产品。

今年11月20日起,由工、农、中、建四家大型银行将在合肥、广州、成都、西安和青岛五个城市开展特定养老储蓄试点。作为特殊品种存款,分析人士认为,养老储蓄将为低风险偏好客群增加一种本息有保障的投资选择。总体来看,特定养老储蓄产品包括整存整取、零存整取和整存零取三种类型,产品期限分为5年、10年、15年和20年四档,产品利率略高于大型银行五年期定期存款的挂牌利率。储户在单家试点银行特定养老储蓄产品存款本金上限为50万元。

热点推荐

-

银行理财产品为何提前“退场”?年化收益率不达预期

-

多家银行下架理财转让业务 叫停后咋捡漏?

-

中低风险不代表没风险 银行理财产品居然也会亏?

-

存款产品利率集中调降 投资者可优选期限较长产品锁定利率

-

金凯生科创业板上会 研发投入远低于同行市场份额仅1.4%

-

海淘平台集体陷入困境 洋码头欠款2亿撑不住了

-

国际油价下跌 ICE布油期货11跌至0.83美元/桶

-

10年期美债收益率最高升近10个基点至3.46% 逼近高位

-

2022十大解压新业态发布 射击射箭线上订单量超过篮球运动

-

马斯克想反悔 但推特股东投票支持收购交易

-

友邦保险、汇丰控股、小米集团等 港股市场掀起回购热潮

-

中秋节后房地产板块表现较为乏力 粤宏远A跌幅达10.06%

-

中秋节后黄金概念板块异动拉升 赤峰黄金涨5.81%

-

8月份 浙江省进出口4178.3亿元同比增长15.0%

-

指数型重仓港股基金领跌 华泰柏瑞中证港股通科技ETF收益率-5.62%

-

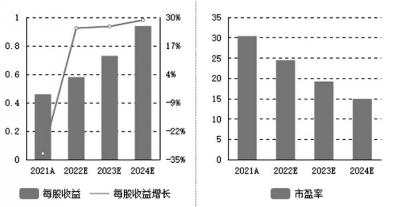

煤炭毛利率处历史高位 中国神华产能有较大增量空间

-

通威股份(600438)签订千亿硅料销售大单 对业绩有积极影响

-

一手防疫情一手拼经济 四川发展力推成都地铁3条线路建设

-

丰华股份来渝安家落户 上半年营收同比增长88%

-

品牌营销瞄准情绪疗愈新方向 情绪价值和心理疗愈成为现实课题

-

“贡嘎培优”企业经营业绩浮出水面 通威股份营收净利双双“夺冠”

-

新希望送达800吨保供食品 确保药品食品等“刚需”不断流入市场

-

从龙头企业进入破产清算 “牛王”伊赛牛肉败在哪了?

-

赏月习俗进一步激活夜游市场 “本地游”“周边游”将成中秋假期游玩关键词

-

国债逆回购动动手指躺赢4天?快收好这份国债逆回购“操作指南”

-

华神科技整合蓝光矿泉水 进一步巩固和开拓区域饮品市场

-

美联储加息缩表美元指数大幅上升 离岸人民币跌破6.99

-

新能源替代白酒和银行 将成为A股投资风向标?