*ST梦舟触雷,彻底退出影视业 回归铜加工主业

2020-05-11 09:09:12 来源: 国际金融报

并购影视资产频频踩雷后,*ST梦舟如今要退出影视圈了。

5月5日晚间,*ST梦舟发布公告称,为回归铜加工主业,公司拟将拥有的影视文化板块资产整体挂牌转让,交易标的为西安梦舟影视文化传播有限责任公司(下称“西安梦舟”)100%股权及其下属所有资产(包括其持有的梦幻工厂70%的股权)。

此外,公司拟受让控股子公司鑫古河金属(无锡)有限公司(下称“鑫古河”)剩余40%股权,价格为1.28亿元。

5月6日、7日、8日,*ST梦舟连续三个交易日跌停,股价降为0.97元。

退出影视业务

《国际金融报》记者查询发现,本次挂牌转让的西安梦舟以及梦幻工厂,都是当初公司花大价钱收购而来,短短几年后,又被放到交易桌上。

2015年,公司以9.3亿元收购西安梦舟100%股权,正式进入了影视传媒行业。此前,上市公司的主营业务为铜基带材、线材、电线电缆等铜加工业务,公司自此也形成了“铜加工+影视传媒”的双主业格局。

2017年,西安梦舟出资8.75亿元受让梦幻工厂70%的股权。两次收购共计花费18.05亿元,也形成了合计14.56亿元的商誉。

期间,公司还试图收购天马影视以及梵雅文化,前者因上市公司未能完成该收购交割的全部先决条件,导致该股权收购事宜较约定的期限逾期,后者因为双方在标的资产关于阵地租赁等关键事项上无法达成一致,上述两起收购均以失败告终。

据悉,西安梦舟主要从事战争题材电视剧的制作,2010年成立后推出了《雪豹》、《黑狐》等多部较为知名的影视作品。而梦幻工厂的主营业务是面向全球发行的动画影视业务,参与《科学小子席德》与《摇滚藏獒》等动画电影的开发制作。

2014年-2016年,西安梦舟均能完成收购的业绩承诺。2017年,西安梦舟实现的净利润为1.72亿元,出现小幅下滑。但到了2018年,西安梦舟就出现亏损,还是巨亏4.77亿元。

本次转让公告显示,2019年以及2020年前3个月,西安梦舟的收入分别为3552.31万元、302.26万元,净利润分别为-10.74亿元、-1495.68万元。

这一业绩下滑也立即体现在上市公司业绩中。2018年-2019年,*ST梦舟的营业收入分别为50.19亿元、35.45亿元,归母净利润分别为-12.63亿元、-11.32亿元。值得一提的是,由于归母净利润连续两年为负,上市公司被加上了“ST”,处于退市边缘。

需要指出的是,上市公司之前收购形成的14.56亿元商誉,在过去两年内全部计提清零。

对于本次挂牌转让,*ST梦舟指出,公司将影视文化板块资产整体挂牌转让是公司回归铜加工主业,适时处置影视文化板块的重要举措。本次处置完成后,公司将彻底退出影视文化业务,集中精力做大做强铜加工产业,实现公司和股东价值最大化。此外,本次交易将一定程度上改善公司资金面,提升公司的资金使用效率,降低融资成本。

回归铜加工主业

两次收购的影视类标的公司纷纷爆雷,对于*ST梦舟而言,专注铜加工主业或许是当下的最好选择。

据悉,鑫古河成立于2001年,自设立以来一直从事铜合金复合材料、新型铜合金材料、铜合金复合材料及其他有色合金材料制品的开发生产。2010年10月,*ST梦舟受让日本古河所持的60%股权后,鑫古河从日本古河独资的子公司变更为双方合资经营的合资公司。

公告显示,2011年至2020年3月,鑫古河累计实现净利润2.24亿元,生产经营正常,盈利能力稳定。截至2020年3月31日,鑫古河经审计后净资产账面价值为3.66亿元,其40%股权对应的净资产值为1.46亿元。经双方协商,本次受让价格为1.28亿元。

*ST梦舟表示,本次股权转让是公司回归铜加工主业及持续深耕高精密度铜带领域的重要举措之一。本次交易后,鑫古河将成为公司全资子公司,从而和公司控股子公司鑫科铜业在业务和技术上进一步产生互补和协同效应,有利于优化公司的资产结构和资源配置,有利于促进公司持续、稳定发展,符合公司战略发展需要。

不过记者发现,公司近年来的铜加工业务发展却并不理想。

2015年,*ST梦舟的铜加工业务收入合计达到53.65亿元。而到了2019年,*ST梦舟的铜加工业务收入仅有20.74亿元,大幅缩水。

影视圈不好混

事实上,近年来,整个影视行业的日子都不好过。

据Wind数据显示,2019年,有近20家影视类上市公司的净利润亏损,最高亏损幅度高达47亿元。

其中,华谊兄弟、唐德影视、长城影视、鼎龙文化等公司已经连续两年业绩亏损,如果它们在2020年不能扭亏为盈,将面临退市压力。

具体来看,2018年-2019年,华谊兄弟的营业收入分别为38.91亿元、21.86亿元,净利润分别为-9.09亿元、-40.23亿元。对于下滑原因,华谊兄弟在公告中指出:“主要是公司主投主控影片缺失,电影收入较上年同期相比存在较大程度下滑。”

巨亏40亿元后,华谊兄弟发布了23亿元定增计划,发行对象包括阿里影业、腾讯计算机、阳光人寿、象山大成天下、复星系旗下的豫园股份、名赫集团、信泰人寿、三立经控、国有全资的山东经达等九家公司,阵容十分豪华。

唐德影视2018年的业绩主要受《巴清传》“拖累”,前有高云翔“澳洲事件”,后有范冰冰“阴阳合同”,受男女主角社会舆论事件所累,《巴清传》的播出变得遥遥无期,于是唐德影视对《巴清传》一次性计提大额减值。到了2019年,和范冰冰捆绑至深的唐德影视过度依赖明星股东,仍然亏损1.27亿元。

2019年,亏损最多的是万达电影,年亏损47亿元,而上年同期为盈利21亿元。

对于亏损原因,公司解释称,2019 年,受宏观经济下行、全国银幕数量继续保持较快增长、行业发展整体放缓等因素影响,公司对并购的影城、时光网、慕威时尚(已更名为北京万达传媒)、Propaganda GEM Ltd 计提商誉减值准备。

相继投中《战狼2》、《我不是药神》、《流浪地球》等爆款影片的北京文化曾被市场认为通过跨界并购,已经成功转型影视行业。然而,好景不长,在高溢价收购标的完成业绩承诺的两年后,北京文化迎来了近十年来的首次亏损,且是巨亏23亿元。

雪上加霜的是,北京文化还面临着昔日高管指控财务造假。近日,北京文化原副董事长娄晓曦实名举报北京文化系统性财务造假,举报高管宋歌、张云龙涉嫌背信损害上市公司利益罪,欺诈发行债券罪,违规披露、不披露重要信息罪,职务侵占罪,举报材料已获证监会受理。

据记者统计发现,类似并购爆雷的影视公司还有捷成股份、鹿港文化、华策影视、新文化等。

一位影视业人士对记者表示,2018年,限薪令、行业整体税务改正等规则出台,使得影视行业遭受重击。同时,观众对影视内容的要求也有了明显的提升;另一方面,资本市场上,影视类公司的融资较为困难,公司业绩也大幅波动。

热点推荐

-

段永平“抄底”腾讯 10年后赚的比存银行利息要多?

-

字节跳动投资餐饮管理公司东方鸿鹄 持股比例达13%

-

7月以来 存量资金调仓和博弈将继续主导短期市场

-

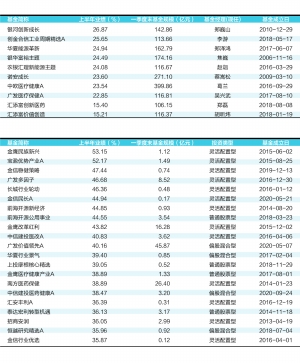

公募基金集体加仓半导体 冯明远、丘栋荣挖出“三倍股”

-

净利下滑股价“腰斩”市值蒸发350亿 中炬高新意图“反转”

-

交银安享稳健养老上半年规模增长39亿元 创记录

-

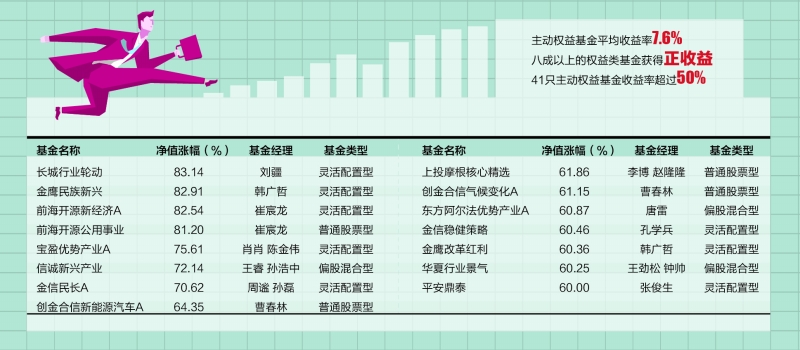

基金公司排名出炉 易方达、广发、汇添富列主动权益前三

-

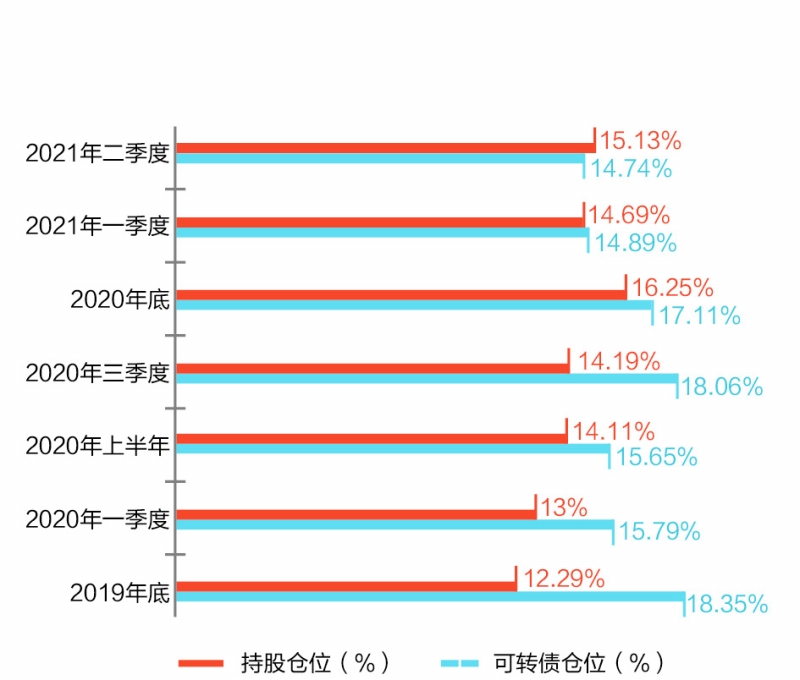

二级债基等“固收+”品种大放异彩 开始减仓避险

-

过度融资带来债务困境 紫光集团需要“造血”

-

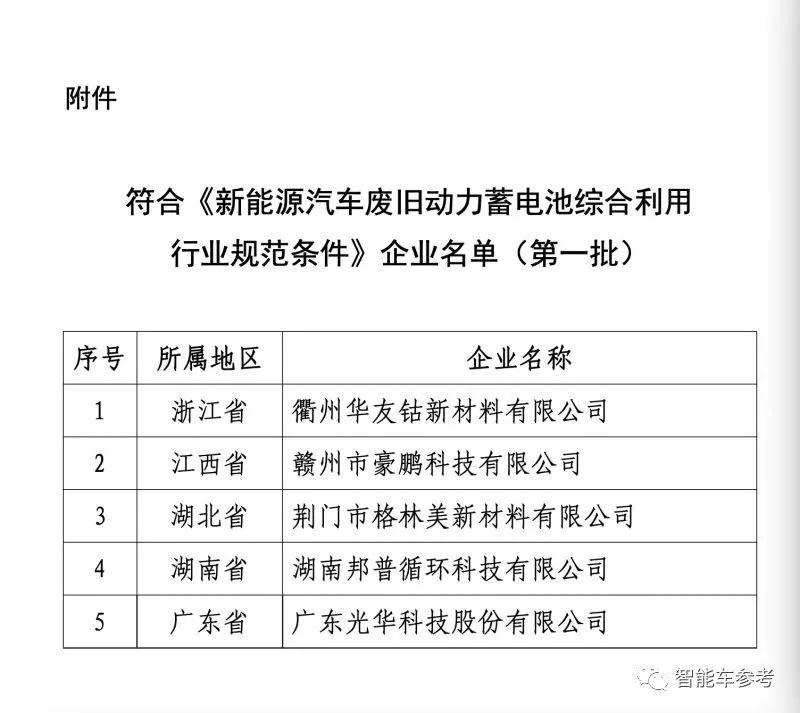

新能源汽车退役电池市场价值千亿 但够绿的生意不好做

-

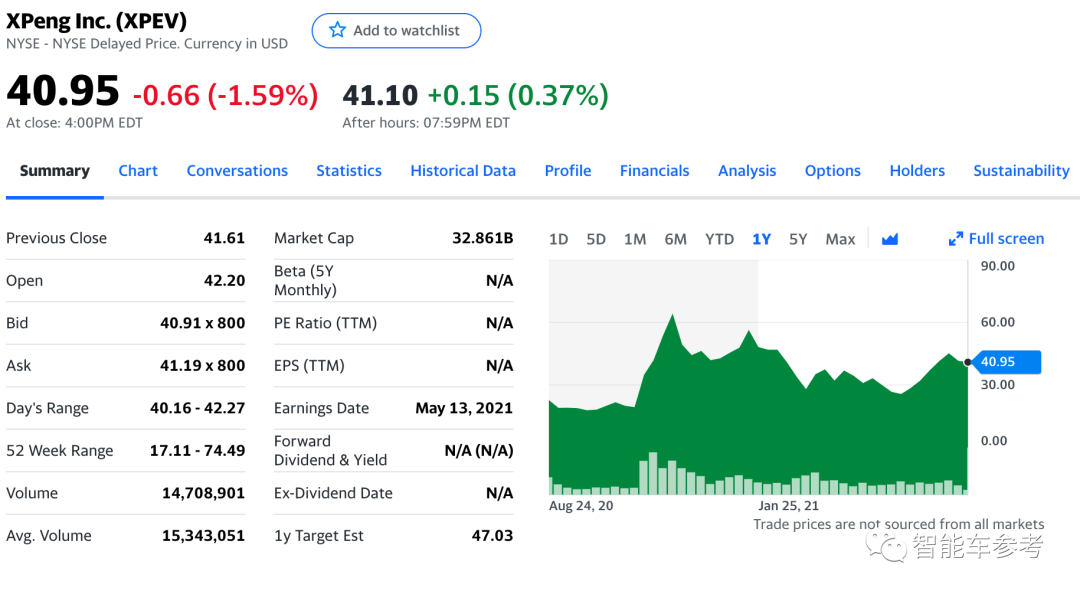

55亿美元还不够?小鹏汽车到底还需要多少钱?

-

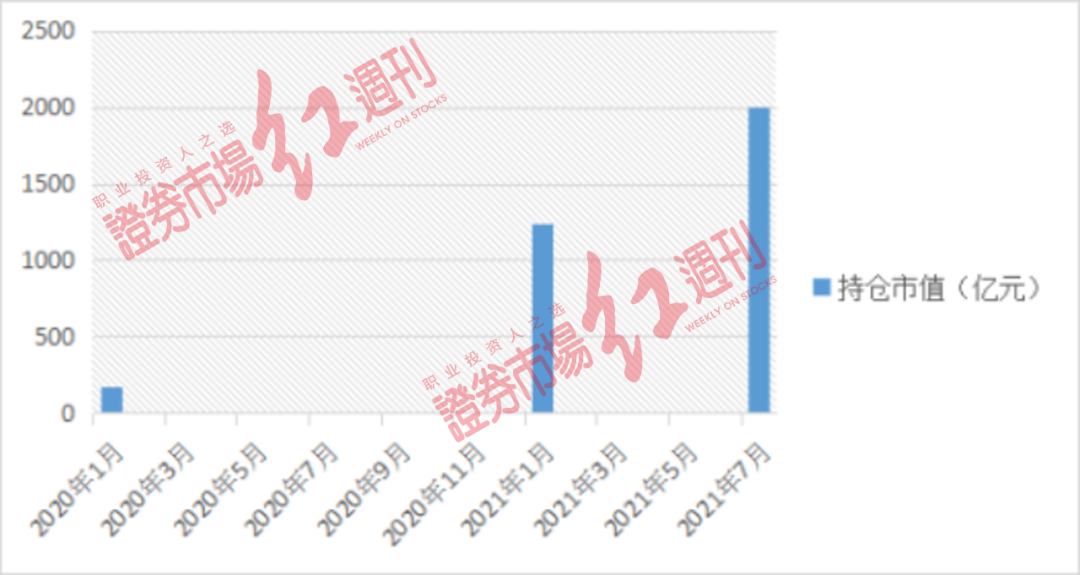

锂电池板块年内大涨42% 北上资金2000亿重仓

-

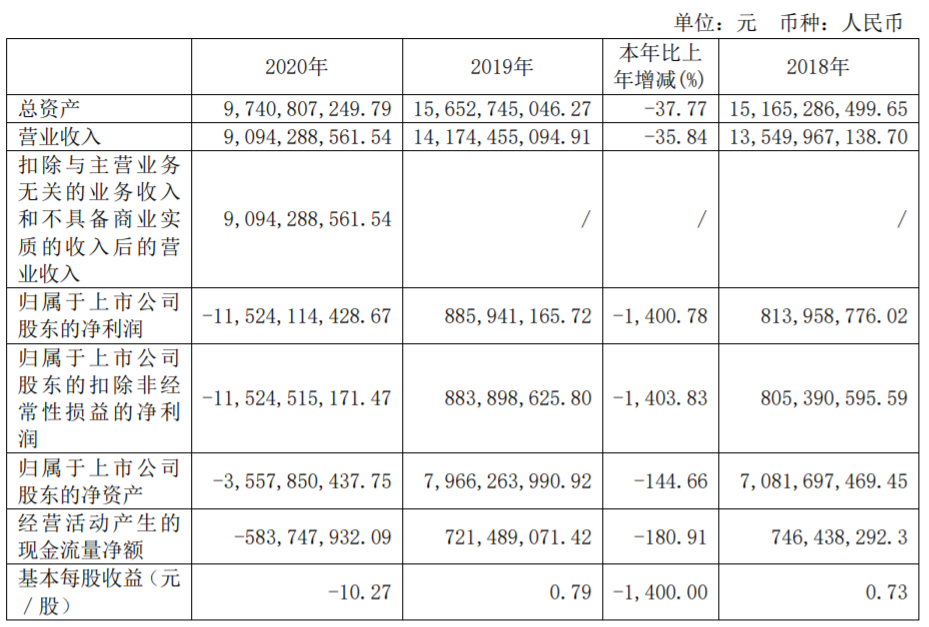

易见股份2020年亏损115亿 深交所发监管函

-

机构热炒锂电 三七互娱(002555)获主力小幅加仓

-

长生人寿70%股权正式挂牌 交易款需一次性付清

-

百亿规模基金首尾业绩相差32个百分点 最高收益27%

-

多家私募规模突破千亿 解码头部私募DNA

-

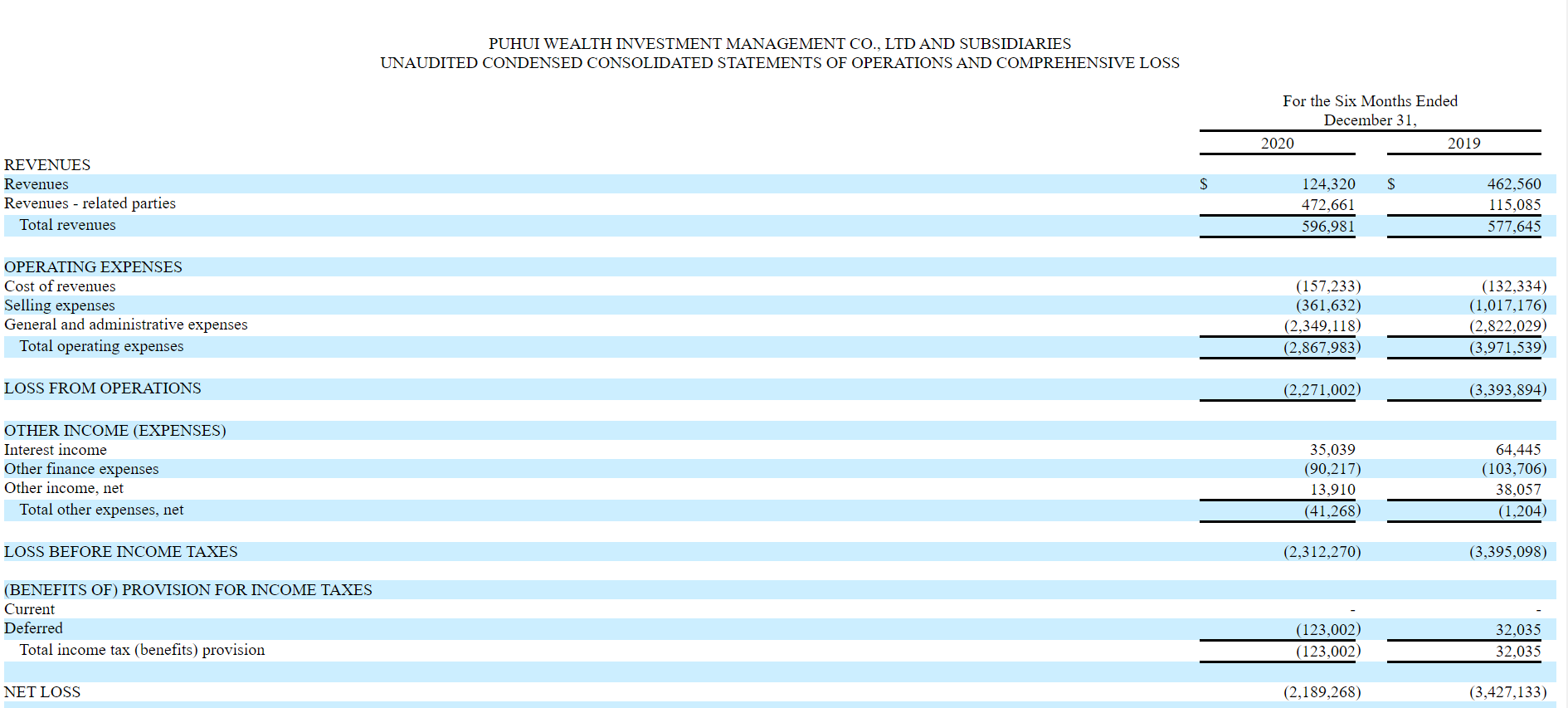

普惠财富(PHCF.US)2020年下半年净亏损218.9万美元

-

名创优品科技公司注册资本增至6亿元 增幅100%

-

王峥娇赵蓓葛兰等领衔“药基”收益较佳 眼科等增长“贡献最大”

-

新经济领域定增活跃 京东方A拟发行69.6亿股募资200亿元

-

大盘延续反弹 天齐锂业主力小幅加仓

-

5月末公募基金规模达22.91万亿 再创新高

-

中科沃土转型升级混合 6月回撤已超12%

-

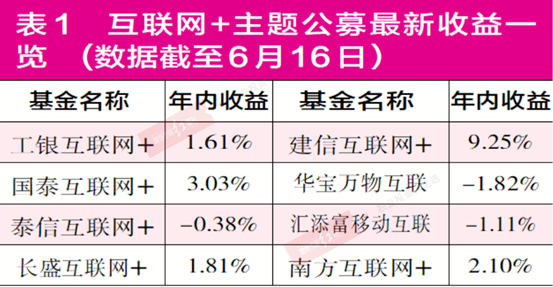

“互联网+”产品普遍举步维艰 多家产品被“深套”