55亿美元还不够?小鹏汽车到底还需要多少钱?

2021-07-14 15:40:32 来源: 智能车参考

小鹏汽车,已率先回国挂牌上市。

就在最近,车圈大消息莫过于小鹏汽车港股上市实现美国和香港两地 IPO。

7 月 7 日,小鹏正式登陆港股,发行价每股 165 港元,港股“智能电动车第一股”诞生。

而此时,距离小鹏赴美 IPO 还不到一年。

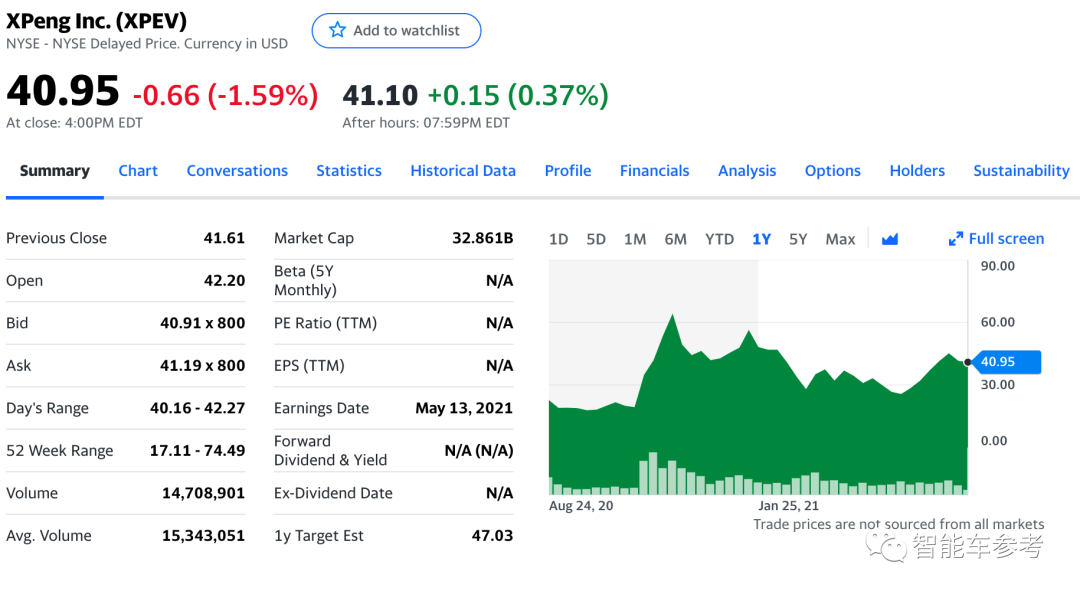

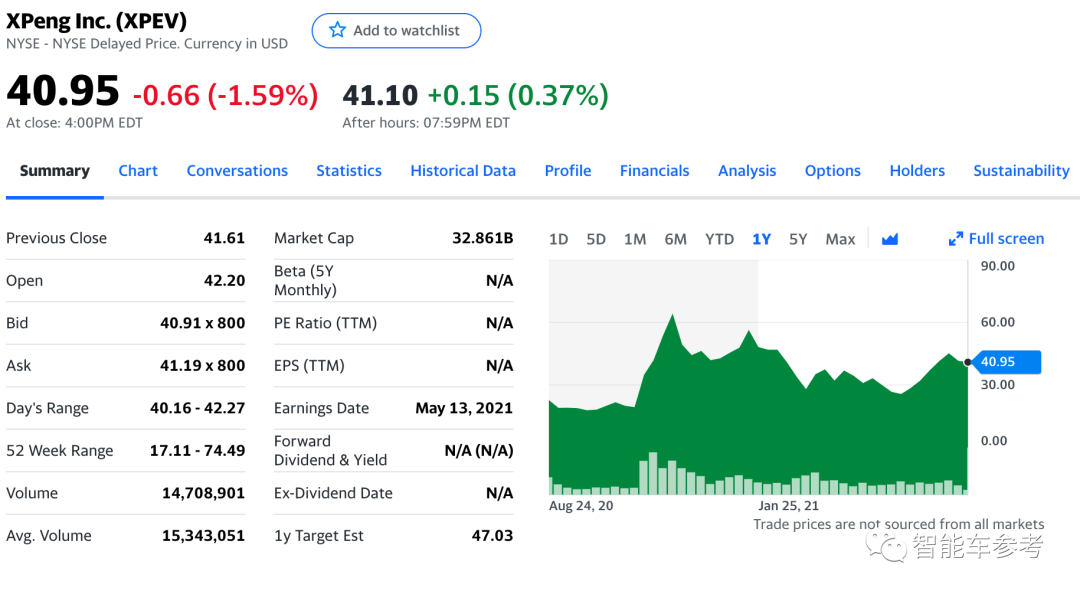

在登陆纽交所后,小鹏先募了 15 亿美元,其后又在 12 月完成新一轮增发再募 21.1 亿,在美国股市累计拿到 36.6 亿美元。

但这显然还不够,否则回国在香港上市,也不会显得如此坚定和急迫。

众所周知,造车需要钱,即便步入量产车交付阶段,新势力也没有谁绝对安全上岸。

而小鹏汽车,掰开招股书和财务数据,更能感知如此匆匆的背后真相。

小鹏汽车仍需要资本,需要更大的资本,最终才能加速完成造血。

只是问题是:实现这个目标,小鹏汽车还需要多少钱?

小鹏为何率先回国上市?

6 月 23 日,小鹏汽车就通过了港交所上市聆讯。其后,更多登陆港交所的进展随之而来。

7 月 7 日,小鹏正式在港股上市,此次港股公开发行 425 万股,每股定价 165 港元,募资 140 亿港元,折合美元约 18 亿。

港股上市后,小鹏高开 1.08%,报 168 港元,之后一路低走,截止到本周五,小鹏汽车已跌破发行价,报 155.8 港元/股。

其实自去年第三季度,造车新势力三强 —— 蔚(来)小(鹏)理(想)成功汇合美股之后,就一直有三家新势力将回归港股的传闻。

早在 3 月份,就有消息称蔚来汽车已联系瑞士信贷和摩根士丹利,将在港股发行股票。

理想汽车则传出与高盛 (Goldman Sachs) 和瑞银 (UBS) 进行合作,计划回归港股市场。

相比于早已放出消息的其他两家,小鹏闷声不响,率先挂牌,富有行动力,也不乏急切。

毫无疑问,没有任何一家中概股不想在国内二次上市。

即便是香港挂牌,也能实现用户市场和资本市场的统一,最了解你的人,能够购买你的股票。

但宏大的意义之外,任何一地的再挂牌、再上市,其实也有最直接的动机:

募资、融钱。

在去年 8 月登陆美国上市后,小鹏汽车已经累计募资 36.6 亿美元。

而来到香港,距离第一次 IPO 如此之近,也多半是去年 8 月就定下的议程。

但如此密集的资本运作,究竟是出于什么原因?

或许揭开谜团,得先从这个问题入手 ——

在美股累计募了 36.6 亿美元后,还不够吗?

已累计募资 55 亿美金,小鹏为什么还缺钱?

答案藏在小鹏财报里。

在同为新势力的理想偶然盈利的时候,小鹏还面临着超过 1.2 亿美元的亏损,净亏损在三家新势力中最高。

所以相比其他家,小鹏更需要新融资,至少需要提高自身的造血能力,实现盈亏平衡。

自 14 年成立以来,小鹏汽车已经烧掉超过 66 亿美元。

在 2018 年和 2020 年开始交付小鹏 G3 和小鹏 P7 两款车型,并在今年四月份发布小鹏 P5。

截止 2021 年 6 月份,小鹏汽车累计交付了 74387 辆车。

虽然销量和营收持续增长,但是小鹏至今还未实现盈利 —— 甚至难言盈利在望,其自我造血能力并没有得到证明。

根据小鹏汽车的招股说明书,小鹏汽车此次募资的用途主要集中在以下几个方面:

1、扩展小鹏的产品组合及开发新技术,包括引入新车型、提升公司硬件能力;

2、通过营销策略提升品牌知名度以促进销量提升;

3、扩大服务、销售及超充网络;

4、提高生产能力,扩大产能。

作为一家把智能性作为差异化卖点的新势力,小鹏走了一条大规模自研投入自动驾驶的路。

现在回港股上市,小鹏也是坚定不移地将自研进行下去。

自动驾驶使小鹏汽车有了更好的体验和卖点,进而提升整体的销量。

销量带动营收,使小鹏实现商业上的增长闭环。

说白了就是有更具差异化的卖点卖更多的车,卖更多的车才能实现规模化盈利。

那么问题来了,在这种模式下,影响小鹏盈亏平衡的因素是什么呢?

我们可以从小鹏的财报里发现一些端倪。

从交付来看,小鹏汽车从 2020 年第一季度的 4166 辆稳步增长,到 2021 年第二季度的 17398 辆,累计增长超过 317%。

伴随交付量的增长,小鹏汽车的营收也表现越来越好。

2020 年一季度小鹏营收 0.64 亿美元,到 2021 年一季度达 4.5 亿美元。

热点推荐

-

森松回吐逾1% 小鹏汽车逼近招股价朝聚眼科略升

-

段永平“抄底”腾讯 10年后赚的比存银行利息要多?

-

字节跳动投资餐饮管理公司东方鸿鹄 持股比例达13%

-

7月以来 存量资金调仓和博弈将继续主导短期市场

-

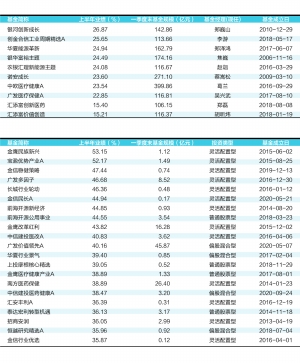

公募基金集体加仓半导体 冯明远、丘栋荣挖出“三倍股”

-

净利下滑股价“腰斩”市值蒸发350亿 中炬高新意图“反转”

-

交银安享稳健养老上半年规模增长39亿元 创记录

-

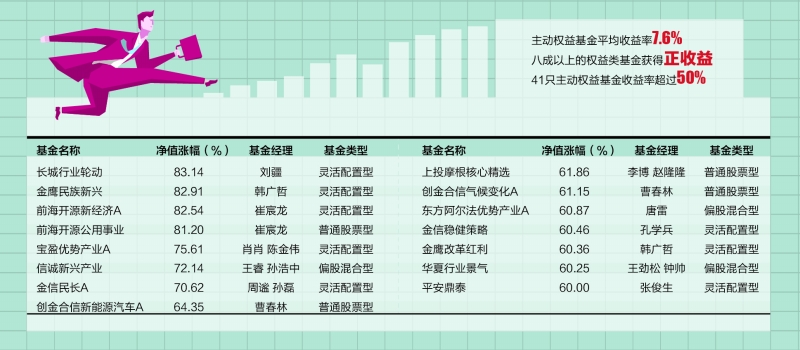

基金公司排名出炉 易方达、广发、汇添富列主动权益前三

-

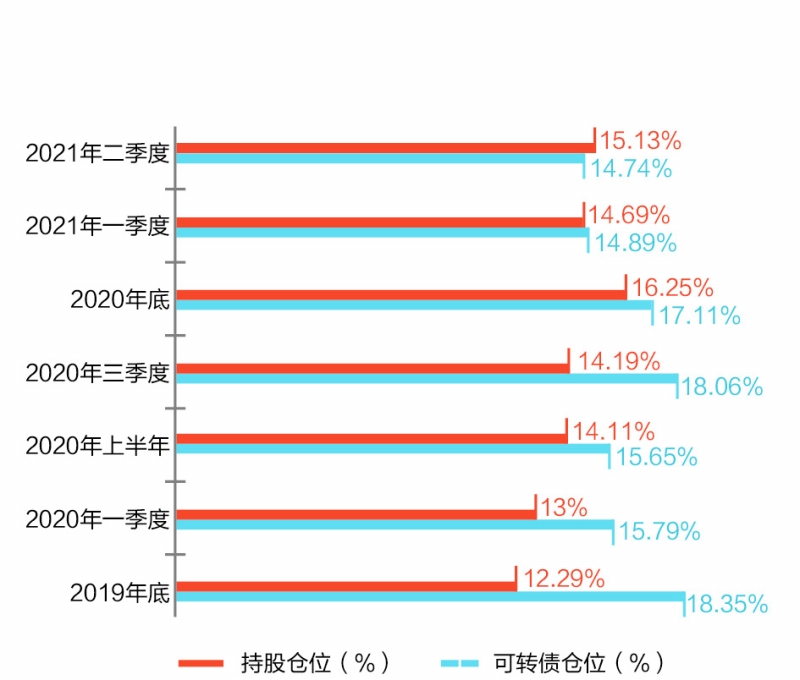

二级债基等“固收+”品种大放异彩 开始减仓避险

-

过度融资带来债务困境 紫光集团需要“造血”

-

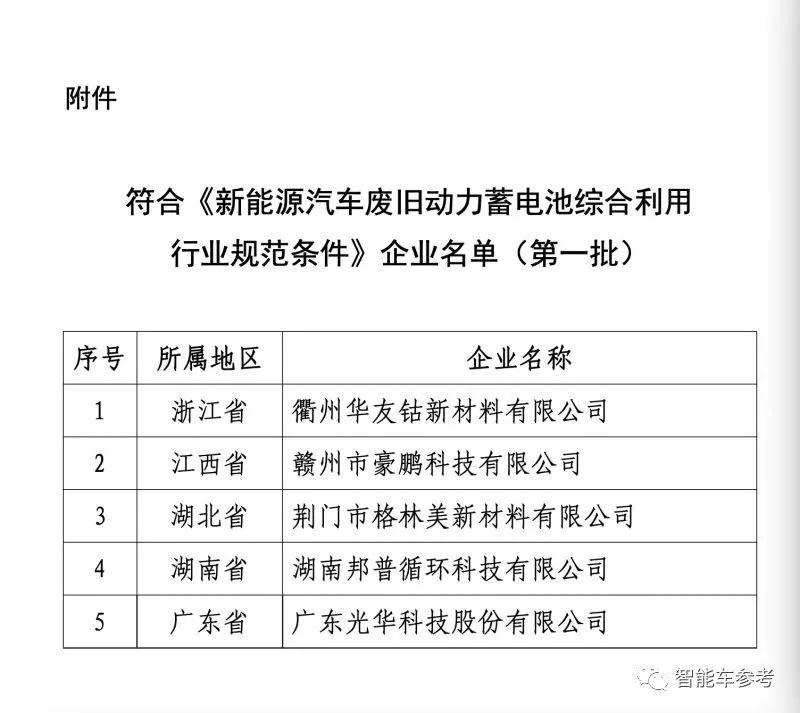

新能源汽车退役电池市场价值千亿 但够绿的生意不好做

-

55亿美元还不够?小鹏汽车到底还需要多少钱?

-

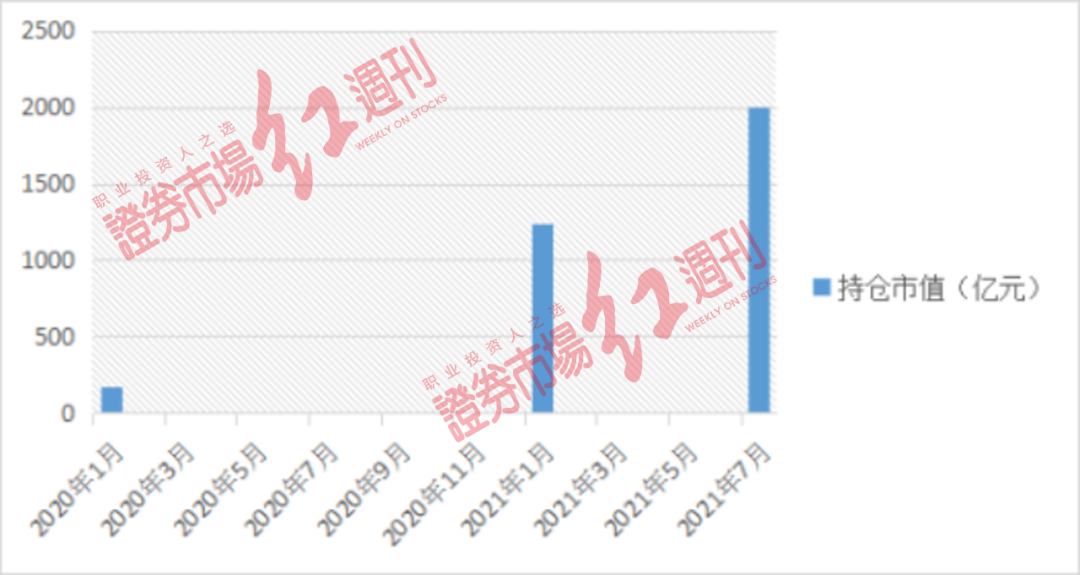

锂电池板块年内大涨42% 北上资金2000亿重仓

-

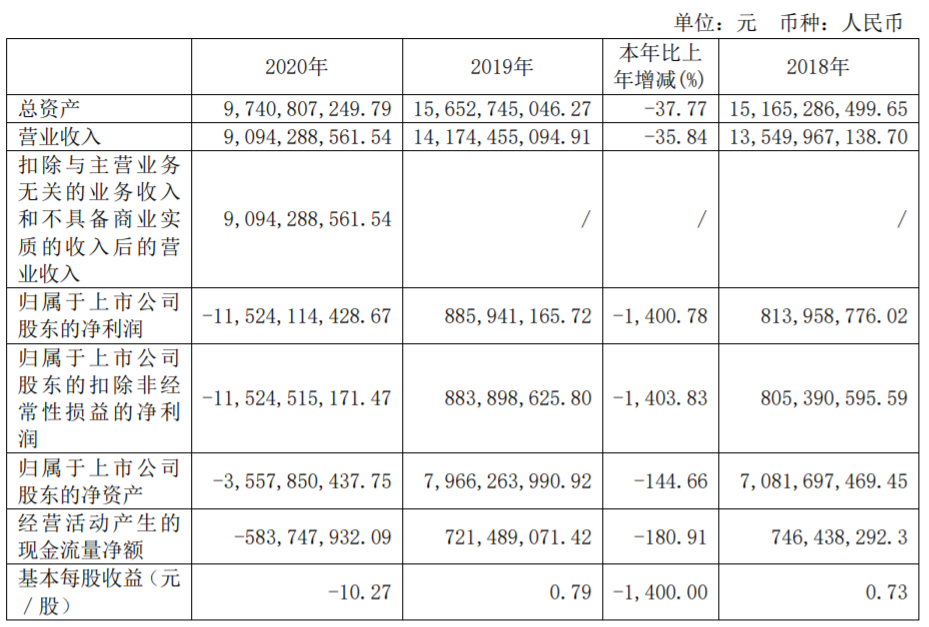

易见股份2020年亏损115亿 深交所发监管函

-

机构热炒锂电 三七互娱(002555)获主力小幅加仓

-

长生人寿70%股权正式挂牌 交易款需一次性付清

-

百亿规模基金首尾业绩相差32个百分点 最高收益27%

-

多家私募规模突破千亿 解码头部私募DNA

-

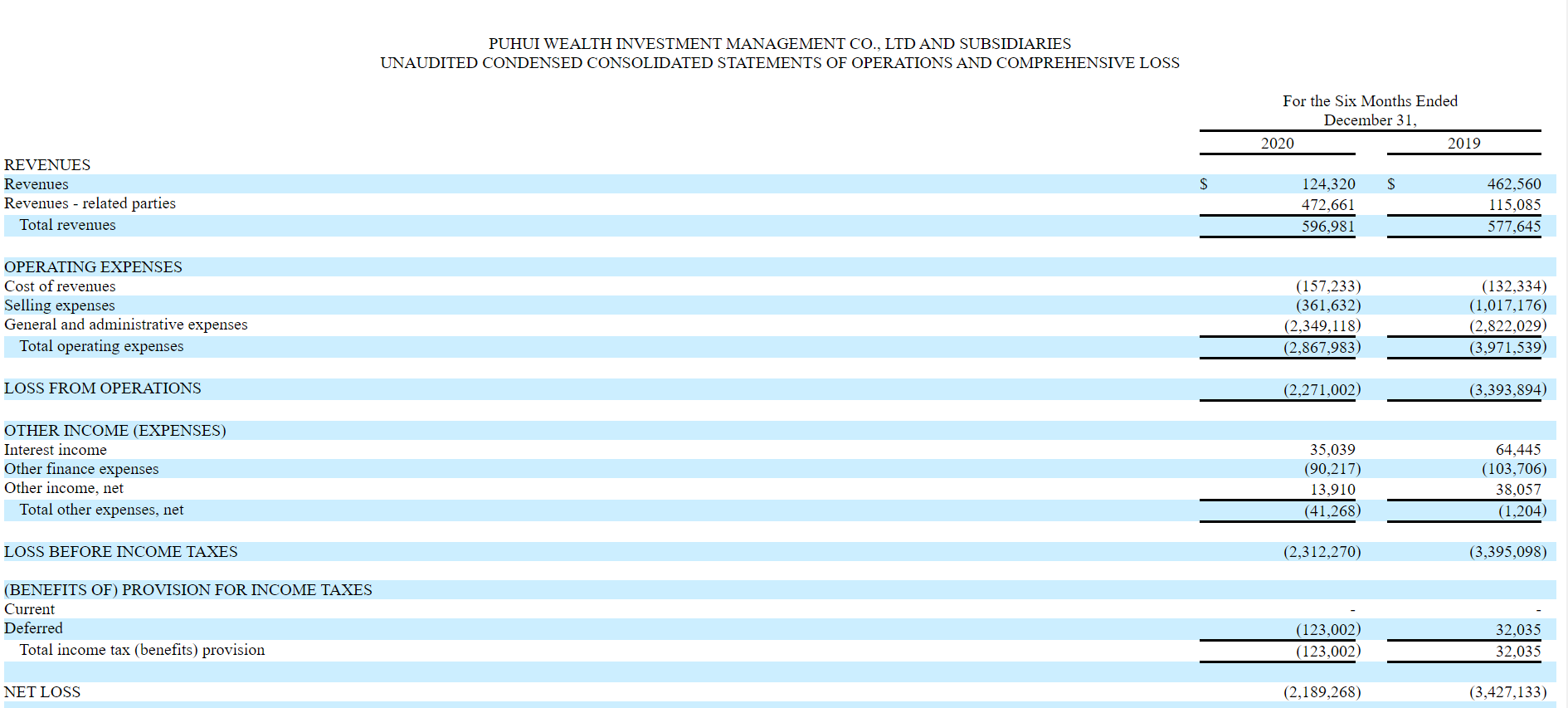

普惠财富(PHCF.US)2020年下半年净亏损218.9万美元

-

名创优品科技公司注册资本增至6亿元 增幅100%

-

王峥娇赵蓓葛兰等领衔“药基”收益较佳 眼科等增长“贡献最大”

-

新经济领域定增活跃 京东方A拟发行69.6亿股募资200亿元

-

大盘延续反弹 天齐锂业主力小幅加仓

-

5月末公募基金规模达22.91万亿 再创新高

-

中科沃土转型升级混合 6月回撤已超12%

-

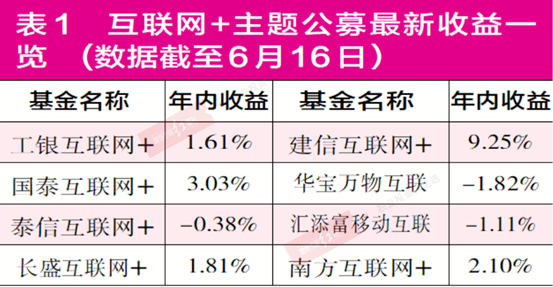

“互联网+”产品普遍举步维艰 多家产品被“深套”