上半年净利微增 重庆啤酒(600132.SH)资产重组进行时

2020-08-18 10:28:57 来源: 时代周报

不久前,重庆啤酒发布《重大资产购买及共同增资合资公司暨关联交易预案修订稿》,修订稿基于预案对多处方案细节进行补充说明。嘉士伯在入主重庆啤酒7年后,将其中国核心资产注入重庆啤酒体系的承诺正在逐步兑现。

交出半年报后的首个交易日,8月17日,重庆啤酒(600132.SH)高开后封板涨停,报收76.40元/股,总市值达370亿元。

8月15日,重庆啤酒披露2020年半年报,公司上半年实现营业收入17.51亿元,比去年同期18.33亿元减少4.45%;实现归属于上市公司股东的净利润2.46亿元,比去年同期2.39亿元增长3.06%。

这也是中国啤酒上市公司在今年的第一份半年报。相比一季度净利润同比下滑超6成,重庆啤酒二季度的单季表现超出市场预期。

中信建投在研报中表示,超预期的本质来源于公司优质经营效率和嘉士伯中国的强劲增长带动。

不久前,重庆啤酒发布《重大资产购买及共同增资合资公司暨关联交易预案修订稿》,修订稿基于预案对多处方案细节进行补充说明。嘉士伯在入主重庆啤酒7年后,将其中国核心资产注入重庆啤酒体系的承诺正在逐步兑现。

从体量来看,这相当于再造一个重啤。

从“西南王”迈向“西部王”,接下来将如何整合旗下多个品牌及渠道?针对资产重组进展相关事宜,8月17日,重庆啤酒董秘邓炜对时代周报记者表示,目前还在进一步推进中,请以公告为准。

二季度大反弹

据国家统计局数据显示,2020年1―6月,全国酿酒行业规模以上企业完成酿酒总产量2718.53万千升,同比下降3.29%。重庆啤酒上半年销量下降的幅度与行业相近。半年报显示,2020年1―6月,重庆啤酒实现啤酒销量为46.52万千升,比去年同期48.27万千升减少3.64%。

分季度来看,重庆啤酒第二季度销量增长超出市场预期,实现营业收入11.96亿元,同比增长19.7%,实现归母净利润2.12亿元,同比增长38.47%;反观一季度,公司实现营业收入5.55亿元,同比下降33.37%;归母净利润3410.16万元,同比下降60.20%。

8月17日,酒水分析师蔡学飞对时代周报记者表示,第一季度本是啤酒传统淡季,加上疫情影响,大幅下滑是正常情况,第二季度复苏,一方面是因为国内疫情转好,消费市场逐步放开;另一方面是重庆啤酒近年来的高端化初见成效。

从产品档次来看,今年上半年,重庆啤酒的高档产品(8元以上)营收约为3.34亿元,同比增长22.22%;主流产品(4―8元)营收约为11.34亿元,同比减少12.34%;大众产品(4元以下)营收为2.57亿元,同比增长15.87%。

邓炜对时代周报记者表示,公司主流产品价格带为4—8元,公司用更多8块钱以上的高端产品去替换掉6块钱的产品,“从同样的‘重庆’品牌来看,我们把6元的重啤国宾不断往8元的重庆醇麦升级,虽然主流产品收入减少,但其实是在往高端升级,这是一个比较好的趋势,未来公司更多的是扩大8元以上高端产品的销量,我们现在推出的新产品都是8元以上的”。

重庆啤酒也通过推动销售模式变革来应对疫情的冲击。从渠道上来看,今年上半年,来自直销(含团购)渠道收入为486.54万元,同比增长98%,而来自批发代理渠道收入同比下降3.7%。

不过,重庆啤酒在半年报中仍提醒,新冠肺炎疫情对2020年业务带来不确定性。“在渠道方面,餐饮、夜场等现饮渠道逐渐恢复正常。而商超等非现饮渠道的议价能力得以提升,进一步压缩啤酒企业的利润空间。受疫情影响,餐饮、娱乐行业可能出现洗牌,影响到渠道的稳定。”

业内人士则对下半年啤酒行业的走势持有较乐观态度。

8月17日,中国食品产业分析师朱丹蓬对时代周报记者分析称,第二季度啤酒行业强势回归是在预期之中,而啤酒下半年的走势与去年同期相比应该略有下滑,最多持平,营收难以增长,但在高端化趋势下,利润有可能出现增长。

重组资产包负债率高

另一方面,重庆啤酒在进阶“西部王”的道路上又迈出一大步。

2013年,嘉士伯全资子公司嘉士伯香港通过部分要约收购的方式,收购重庆啤酒30.29%股份。彼时,嘉士伯承诺,若通过相关批准,在要约收购完成后的4―7年时间内,将其与上市公司存在潜在竞争的国内啤酒资产和业务注入上市公司。

时隔7年,今年3月底,重庆啤酒宣布嘉士伯拟将多项资产注入公司。

6月20日,重庆啤酒发布《重庆啤酒重大资产购买及共同增资合资公司暨关联交易预案》;一个月后,7月20日,发布《关于对重大资产重组预案信息披露问询函》的回复报告和《重大资产购买及共同增资合资公司暨关联交易预案修订稿》。

根据预案披露,此次交易分为股权转让、增资、购买资产三个部分。一是重庆嘉酿的股权转让,重庆啤酒向嘉士伯香港收购重庆嘉酿的48.48%股权;二是重庆嘉酿的增资,增资完成后,重庆啤酒持有不少于重庆嘉酿51.42%的股权;三是重庆嘉酿受让嘉士伯啤酒厂旗下的新疆啤酒100%股权、宁夏西夏嘉酿70%的股权。

重庆啤酒表示,考虑后续管理和业务整合,本次交易中,上市公司及嘉士伯通过共同注资的方式将各自业务单元均注入至现有上市公司控制的合资公司重庆嘉酿。交易完成后,重庆嘉酿将整合嘉士伯在中国的优质资产和全部业务单元,成为中国地区业务开展平台。

通过此次资产重组,嘉士伯拟注入资产共涉及6家标的公司,旗下管理11家控股啤酒厂,广泛分布于新疆、宁夏、云南、广东、华东等地,涉及啤酒品牌包括嘉士伯、乐堡、凯旋1664等国际高端品牌,也包括乌苏、西夏、大理、风花雪月、天目湖等地方强势品牌。

“乌苏、大理都是几年来比较活跃的区域啤酒品牌,嘉士伯整合这些资源,将在消费结构逐渐多元化的中国啤酒市场拥有更加有效的主动权,随着重庆啤酒管控能力的提升,有希望带来整体业绩的反弹与持续发展。”蔡学飞称。

预案披露,2018年度、2019年度和2020年1―4月,嘉士伯拟注入资产实现净利润分别为4.92亿元、8.06亿元和5.03亿元。同时,各个报告期内,嘉士伯拟注入资产的资产负债率分别为67.86%、71.92%、68.59%,高于同行业上市公司。

这也是上交所问询的焦点,要求其补充披露资产负债率高于同行业上市公司的合理性。

重庆啤酒在回复函中表示,嘉士伯集团2018年末、2019年末的资产负债率分别为59.31%、62.61%。嘉士伯拟注入资产为嘉士伯集团的下属企业,相关商业及业务安排与嘉士伯集团类似。因此,报告期内嘉士伯拟注入资产的资产负债率与嘉士伯集团的资产负债率更为接近,处于合理水平。

“嘉士伯拟注入资产2018年末、2019年末应付账款占总负债的比重分别为20.42%和22.36%,而可比公司应付账款占负债比重平均值分别为16.87%和16.50%,嘉士伯拟注入资产应付账款占负债比重明显高于同行业可比公司,一定程度上导致其资产负债率高于同行业可比上市公司。”重庆啤酒称,拟注入啤酒资产不存在重大债务风险。(时代周报记者 黄嘉祥 发自深圳)

热点推荐

-

披星戴帽实控人失联 瀚叶股份(600226.SH)步步惊雷

-

拟收购的标的有硬伤 ST椰岛(600238.SH)重组计划“流产”

-

中国化学(601117.SH)关联交易未及时信披 李涛遭监管关注

-

段永平“抄底”腾讯 10年后赚的比存银行利息要多?

-

字节跳动投资餐饮管理公司东方鸿鹄 持股比例达13%

-

7月以来 存量资金调仓和博弈将继续主导短期市场

-

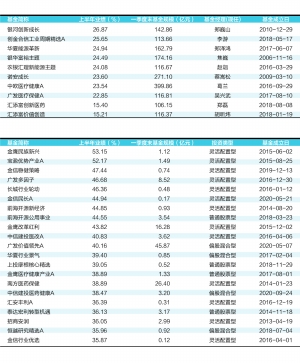

公募基金集体加仓半导体 冯明远、丘栋荣挖出“三倍股”

-

净利下滑股价“腰斩”市值蒸发350亿 中炬高新意图“反转”

-

交银安享稳健养老上半年规模增长39亿元 创记录

-

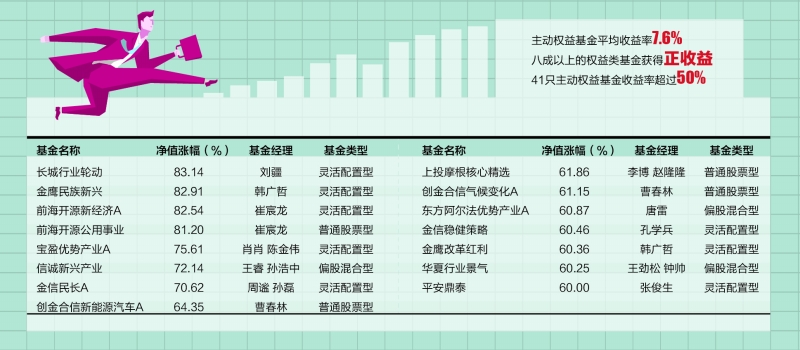

基金公司排名出炉 易方达、广发、汇添富列主动权益前三

-

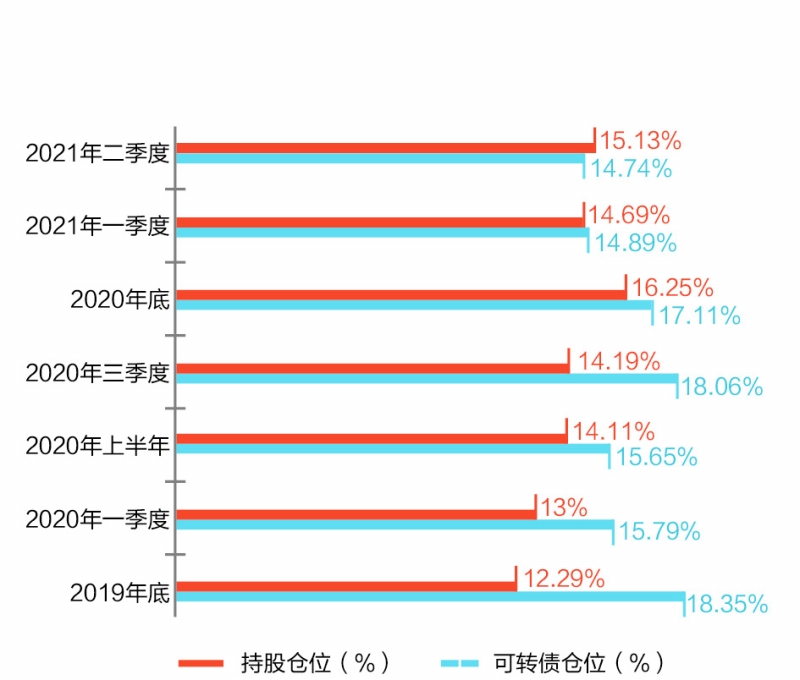

二级债基等“固收+”品种大放异彩 开始减仓避险

-

过度融资带来债务困境 紫光集团需要“造血”

-

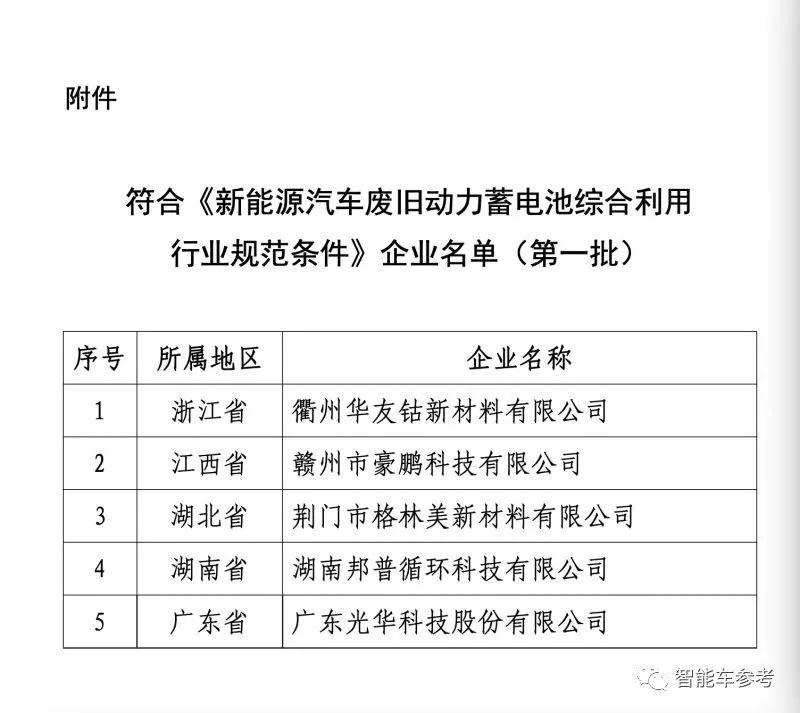

新能源汽车退役电池市场价值千亿 但够绿的生意不好做

-

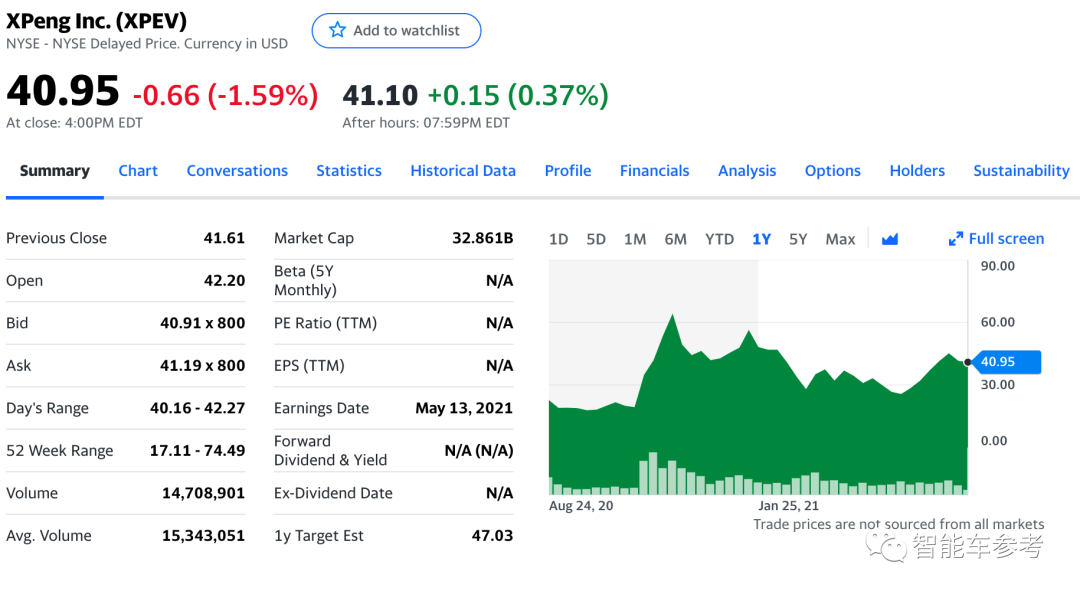

55亿美元还不够?小鹏汽车到底还需要多少钱?

-

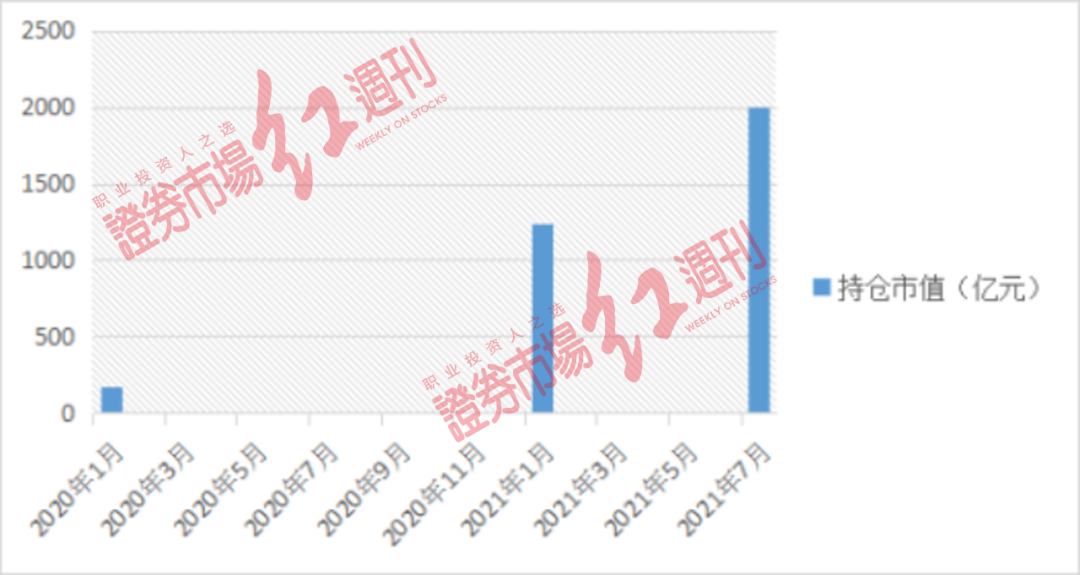

锂电池板块年内大涨42% 北上资金2000亿重仓

-

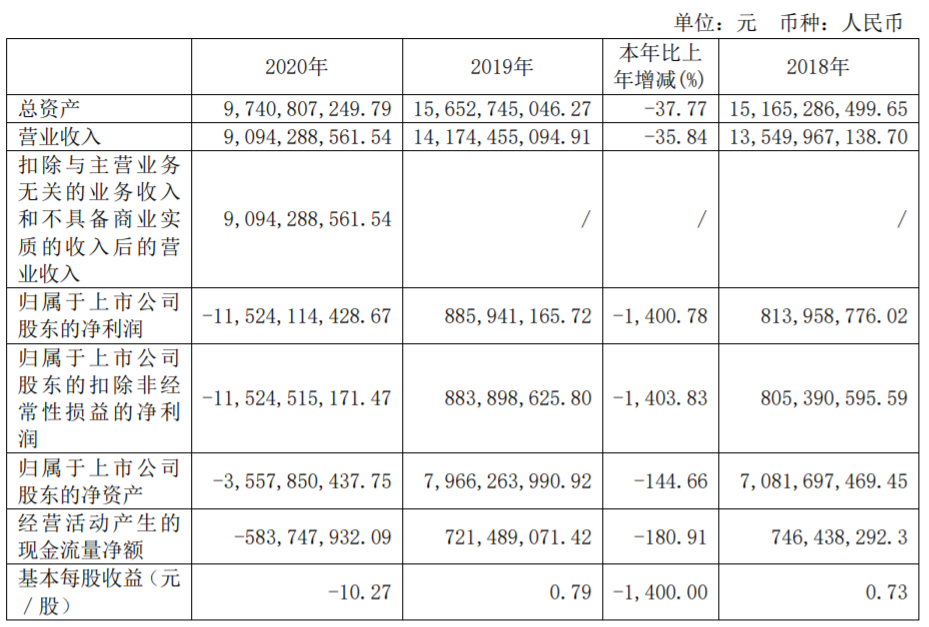

易见股份2020年亏损115亿 深交所发监管函

-

机构热炒锂电 三七互娱(002555)获主力小幅加仓

-

长生人寿70%股权正式挂牌 交易款需一次性付清

-

百亿规模基金首尾业绩相差32个百分点 最高收益27%

-

多家私募规模突破千亿 解码头部私募DNA

-

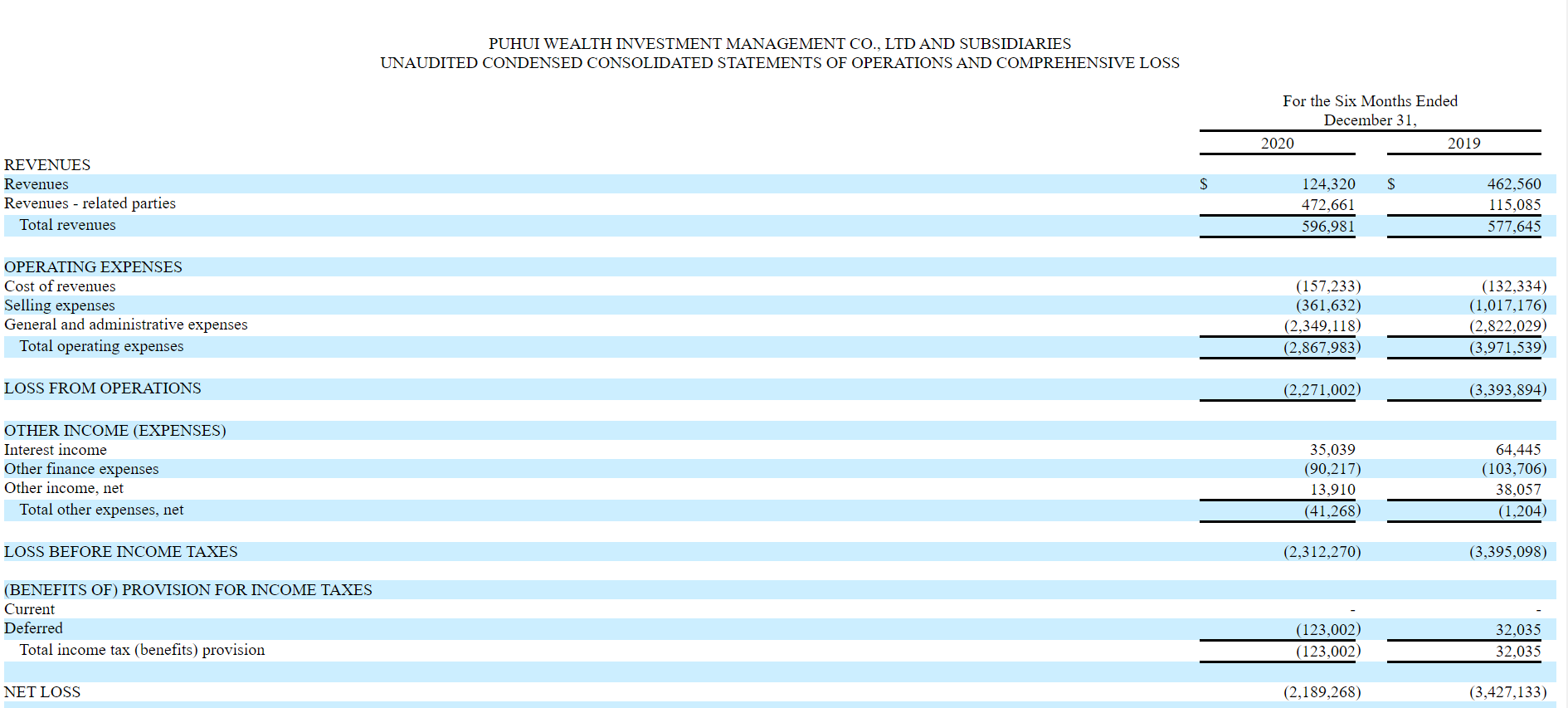

普惠财富(PHCF.US)2020年下半年净亏损218.9万美元

-

名创优品科技公司注册资本增至6亿元 增幅100%

-

王峥娇赵蓓葛兰等领衔“药基”收益较佳 眼科等增长“贡献最大”

-

新经济领域定增活跃 京东方A拟发行69.6亿股募资200亿元

-

大盘延续反弹 天齐锂业主力小幅加仓

-

5月末公募基金规模达22.91万亿 再创新高

-

中科沃土转型升级混合 6月回撤已超12%

-

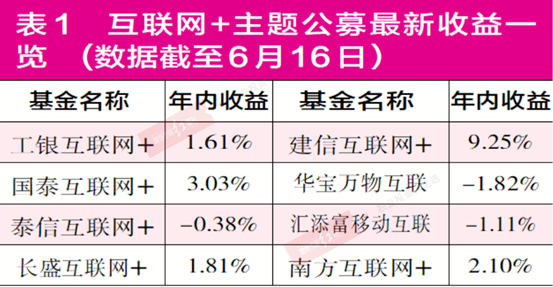

“互联网+”产品普遍举步维艰 多家产品被“深套”