基金抱团 "喝酒吃药" 有其合理性 但也要防控风险

2021-02-01 08:31:47 来源: 和讯名家

一段时间以来,机构投资人,包括公募基金抱团 "喝酒吃药" 有其合理的逻辑,具体的表现是:一些基金经理,特别是某些公募基金经理将茅台(600519)酒为龙头的酱香酒设定为高端消费,并将白酒板块纳入现金流稳定类版块;而事实上白酒板块,其现金流的丰沛周期一般都相对较短,也具有一定的潮汐性质。基于以上逻辑和历史习惯等原因,各类基金,尤其是公募基金,其白酒板块的持仓比例,相对其他概念板块来说,比例较高;换句话说,持仓比例迫使基金经理们“不得不”抱团确保白酒板块的市值稳定,也就是保住当前各种有关基金的现有净值。表面上,基金经理,尤其公募基金经理们自嘲说,抱团白酒是无奈的选择;实际上,他们中的一些公募基金经理,长期以来已经养成了某些习惯性行为,其中包括:摒弃价值投资,追求短期利益,在投资风格上与私募基金甚至与大散户比肩或攀比,造成包括净值很大的公募基金在内的相当一部分机构投资人都鲜有市场稳定器的功能作用。事实上,2015年推出“限制公款消费八项规定”之后,本来白酒板块的潜在成长空间受到了一定的遏制;更重要的是高端白酒并非消费升级的方向,具有如此共识的投资者一定会越来越多。

说来说去,基金经理们抱团酱香类白酒的核心因素是所谓维持短期基金净值,而不是什么价值投资;不久的将来,白酒板块的估值上升空间将可能极为有限。更进一步,疫情对市场的压力,以及未来公款消费限制等等公共政策的进一步出台,基金经理们抱团的若干板块将会出现筹码松动,被迫调仓换股,打破既有的抱团格局的这种结构性调整,必定有得有失。短期来看,二级市场很难突破零和博弈的格局,个别机构投资人和个别个人投资人被清洗出局是一个确定性事件。如果形成劣币驱逐良币,从投机与投资并存或者价值投资与非价值投资并存,逐渐走向淘汰价值投资和长期投资,最终淘汰注重基本面研究的机构投资人和个人投资人,那么市场重回2015年那种直接收割韭菜,并最终造成市场巨震的格局,大概率上就不可避免;这不是大家所希望看到的,更不是监管层希望看到的。

以下数据为“同花顺(300033,股吧)”提供贵州茅台(600519,股吧)年报摘要(2020年年报预计今年3月底披露):

当然,基金业包括聚焦于二级市场的证券基金业属于金融服务业的细分行业,受人之托忠人之事,基金经理们必须为投资人的意愿服务,尤其是开放式证券公募基金还必须面对赎回压力。说到底,有什么样的投资人,也必然会有什么样的基金经理;如果市场上充斥着所谓“目光短浅”的投资者,必然会导致基金经理们群体性“目光短浅”。除了完善各种各类投资风格的基金,满足形形色色的投资需求之外,其实市场的稳定性来自一个有闲钱和喜好长期的投资者”队伍”即中产阶级阶层,在许多相对发达经济体和相对发达的金融国别市场上,包括美国在内,高净值人群和相对低收入人群在市场上的零和博弈,趋势上愈演愈烈。中国的减贫成效取得世界的瞩目,但这仅仅是缩小了极值差距,在有意愿投资于证券市场的人群当中,收入差距仍然很大,如前所述,中国解决市场三公问题,以及培育一个有闲钱和喜好长期的投资者”队伍”也同样任重道远。在全球资本自由化的背景下,中美证券市场共振加剧,国内公募基金从投资理念、估值方法论到投资风格,与美欧国家的共同基金加速接近,QFII和QDII将逐渐被完全开放的格局所取代,各国监管协调成为必由之路;到那时,中国将会与其它国家一样,资本市场尤其是证券市场将面临更多类似或相同的挑战,核心挑战可能仍然是在收入差距扩大的背景下的三公问题。

最近以来,股价加剧偏离基本面,例如:振芯科技(300101,股吧)、同有科技(300302,股吧)等等在细分领域里独占鳌头的上市公司,业绩报告越亮丽,股价反而跌幅越大,公募基金的稳定器作用及其风格引领者等基础作用受到一定程度的削弱;但是,我们也同时预见,基金抱团的个别领域(包括白酒板块)将会成为某些机构和个人的“重灾区”,必将推动基金业的领导层代际更替,越来越多的化学(含物化、生化)、生物学(含遗传基因)、数据学及信息工程、人工智能等等新型TMT背景的专业人才将加速走上基金业领导岗位,基金业主流投资风格转变的日子就可能越早到来。在这一天到来之前,但愿不要代价太大;目前国内监管层和自律协会不必像倡导环保等社会责任理念一样,来倡导基金“戒酒”,但看来有必要重提价值投资。

热点推荐

-

“喝酒吃药”行情热度持续 白酒板块年内暴涨

-

段永平“抄底”腾讯 10年后赚的比存银行利息要多?

-

字节跳动投资餐饮管理公司东方鸿鹄 持股比例达13%

-

7月以来 存量资金调仓和博弈将继续主导短期市场

-

公募基金集体加仓半导体 冯明远、丘栋荣挖出“三倍股”

-

净利下滑股价“腰斩”市值蒸发350亿 中炬高新意图“反转”

-

交银安享稳健养老上半年规模增长39亿元 创记录

-

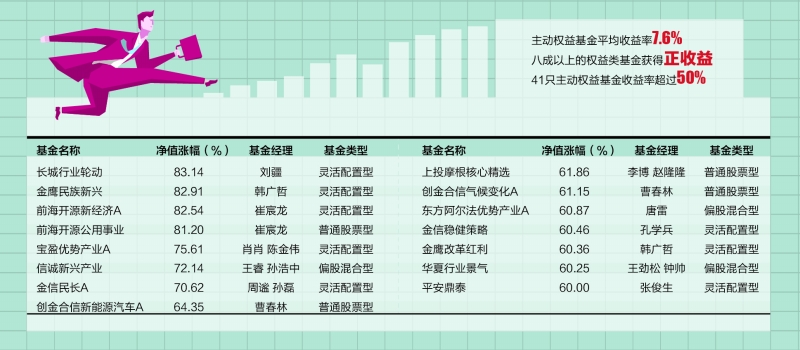

基金公司排名出炉 易方达、广发、汇添富列主动权益前三

-

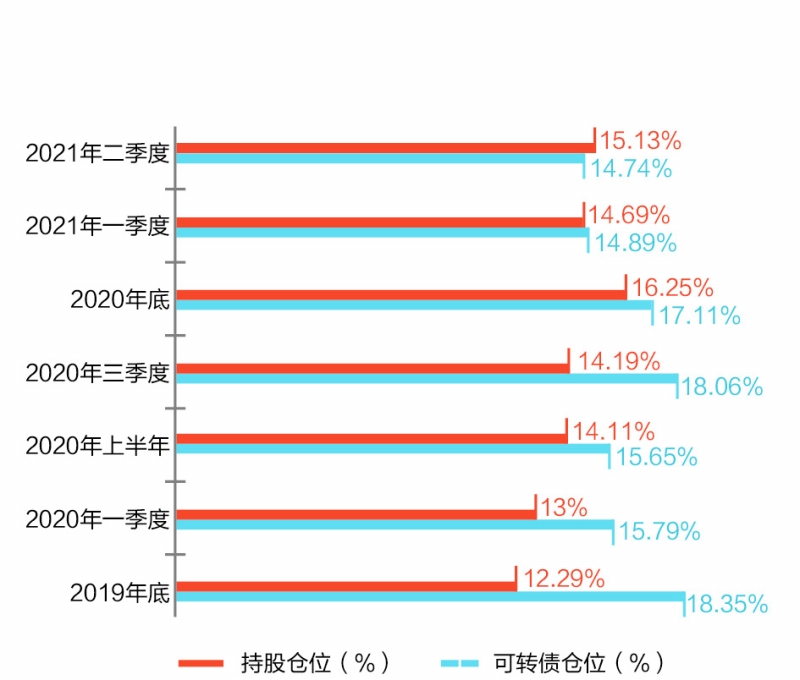

二级债基等“固收+”品种大放异彩 开始减仓避险

-

过度融资带来债务困境 紫光集团需要“造血”

-

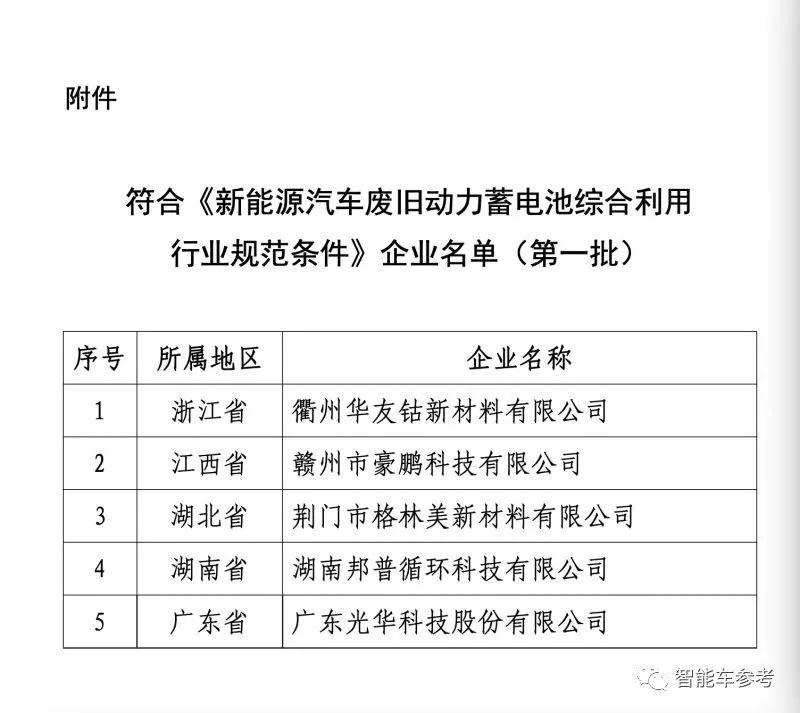

新能源汽车退役电池市场价值千亿 但够绿的生意不好做

-

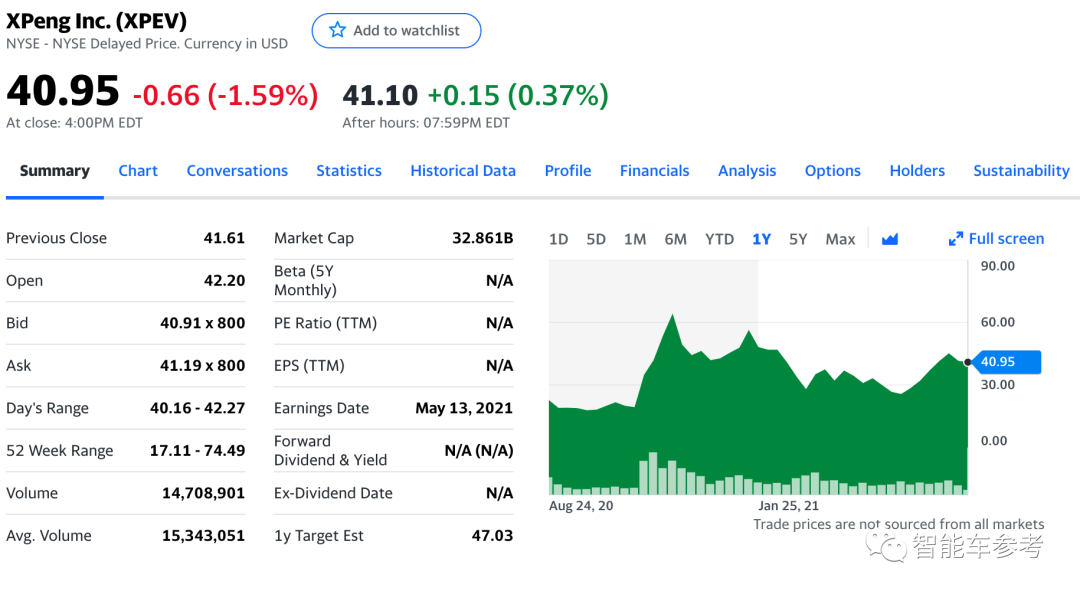

55亿美元还不够?小鹏汽车到底还需要多少钱?

-

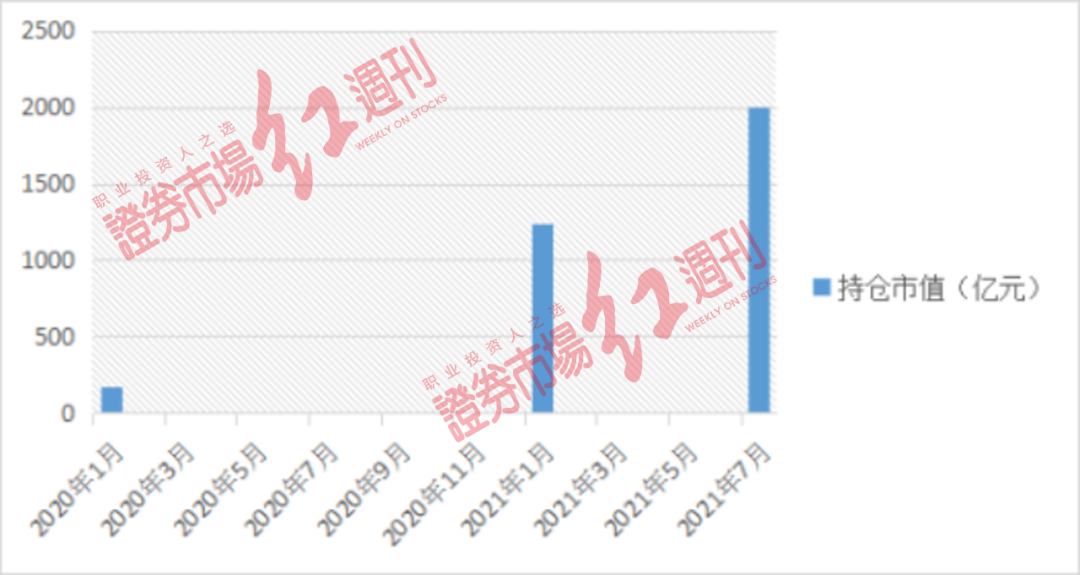

锂电池板块年内大涨42% 北上资金2000亿重仓

-

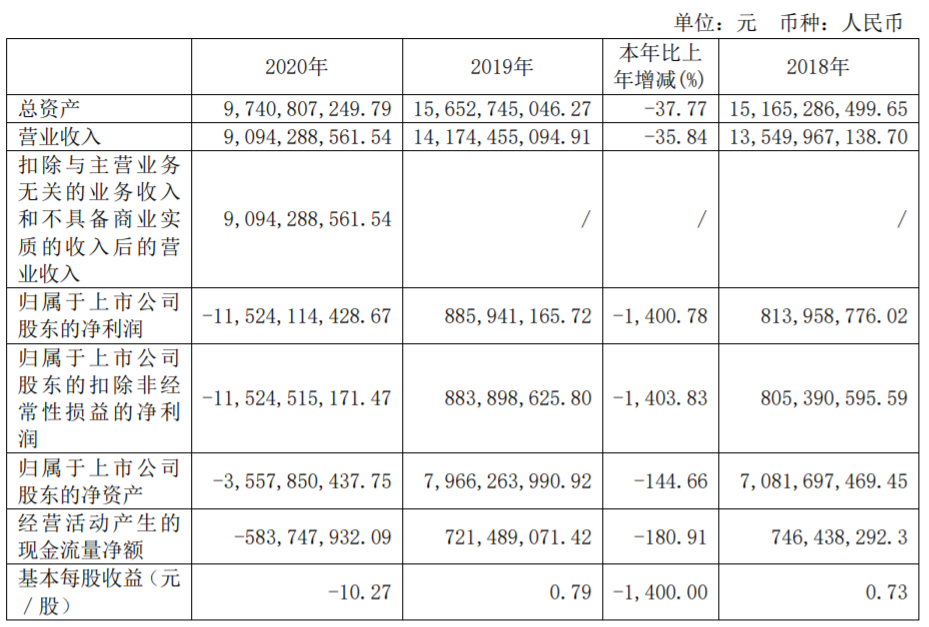

易见股份2020年亏损115亿 深交所发监管函

-

机构热炒锂电 三七互娱(002555)获主力小幅加仓

-

长生人寿70%股权正式挂牌 交易款需一次性付清

-

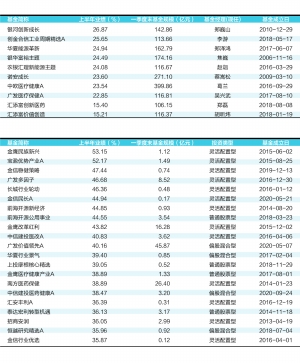

百亿规模基金首尾业绩相差32个百分点 最高收益27%

-

多家私募规模突破千亿 解码头部私募DNA

-

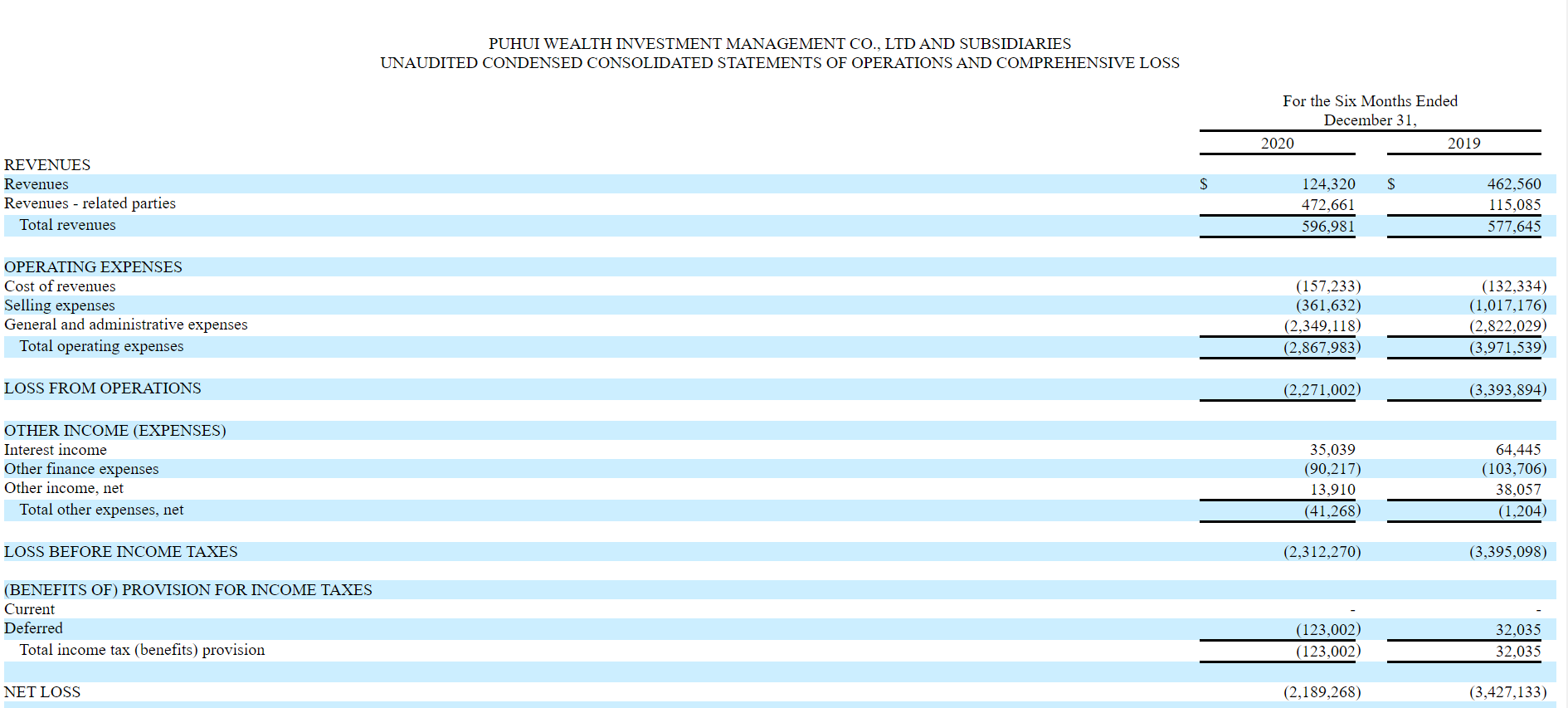

普惠财富(PHCF.US)2020年下半年净亏损218.9万美元

-

名创优品科技公司注册资本增至6亿元 增幅100%

-

王峥娇赵蓓葛兰等领衔“药基”收益较佳 眼科等增长“贡献最大”

-

新经济领域定增活跃 京东方A拟发行69.6亿股募资200亿元

-

大盘延续反弹 天齐锂业主力小幅加仓

-

5月末公募基金规模达22.91万亿 再创新高

-

中科沃土转型升级混合 6月回撤已超12%

-

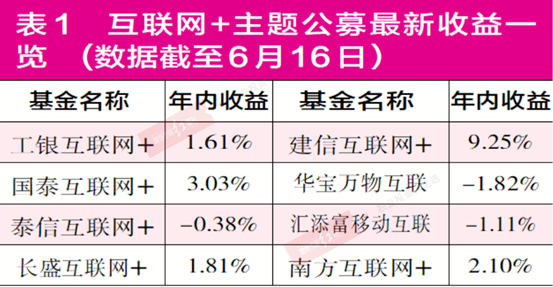

“互联网+”产品普遍举步维艰 多家产品被“深套”