首批公募REITs启动询价 月底即将公开发售

2021-05-25 15:54:21 来源: 金融投资报

5月24日,国内首批公募REITs启动询价,询价完成后,月底即将公开发售。关注公募基金的投资者会发现,普通股票、债券基金、基金中基金FOF等产品在发售前均没有询价环节,这是公募REITs与上述公募基金品种不同的地方。

不仅如此,从底层资产及其管理运作流程上来说,公募REITs也与普通公募基金存在显著差异。首批问世的公募REITs聚焦基础设施领域,主要包括仓储物流、收费公路、水电气热等基础设施项目,这些基础设施运营管理所产生的现金收益与资产增值将成为REITs投资收益的主要来源。项目的资质及其运作管理情况,将影响到投资者的收益水平。投资者在选择公募REITs进行投资之前,也需要尽量对底层资产及其管理运作进行一定的了解。

丰富投资渠道降低不动产投资门槛

REITs主要投资于具有稳定现金流的成熟不动产,国际上的REITs的底层不动产类型涵盖基础设施、商业物业、住房租赁等多种物业类型,此次首批问世的是基础设施公募REITs,聚焦基础设施领域,主要包括仓储物流、收费公路、水电气热等基础设施项目,不含住宅和商业地产。

具体而言,这9只公募REITs所投资的基础设施项目主要包括了收费公路、工业园区、仓储物流以及垃圾处理、污水处理等绿色项目,覆盖京津冀、长江经济带、粤港澳大湾区、长江三角洲等重点区域,均指向国家经济发展建设的重要区域和领域。

投资者持有REITs的收益,就来源于这些基础设施运营管理所产生的现金收益与资产增值。例如,如果某一 REITs投资于一个高科技产业园区时,它的收益来源于这个产业园未来的租金收入以及园区资产增值带来的收益。

因此从这个角度看,首批9单基础设施公募REITs项目,类似于9份基础资产的IPO,以网下询价的方式确定基金份额认购价格,这与普通公募产品每份份额的单位净值是1元具有明显不同。而IPO询价的重要作用之一即是减少信息不对称,提升定价的准确性。

据了解,此次部分公募REITs基金产品披露的询价区间最高在12.50-14.00元/份,也有部分产品询价范围在2-5元之间,询价时间多在本周周初,募集份额目标从1亿份至15亿份不等。

REITs基金将通过向战略投资者定向配售、向符合条件的网下投资者询价发售及向公众投资者公开发售相结合的方式进行发售。目前这9只产品的战略配售比例均超过55%,比较高的有首创水务、普洛斯、广州广河等产品的战略配售比例高于70%,显示了机构的投资热情较高。

这也意味着,首批公募REITs可对普通投资者发售的部分占比不大。普通投资者则可以在网下投资者询价结束后,通过各销售机构以询价确定的认购价格认购,包括场内和场外两种认购方式,以参与到公募REITs中来。

从第三方研究机构的观点来看,对于原始权益人的企业而言,REITs作为永续权益型金融工具,企业可以通过发行REITs盘活存量资产,提前回笼资金,有效降低企业杠杆。也可以帮助企业建立可持续的融资体系。对于投资者来说,则丰富了投资的投资渠道,它一般设有强制分红比例,投资者可以获得相对稳定持续的当期收益。其次也降低了投资于不动产资产的门槛。

优质资产与科学管理运作缺一不可

收益是投资者最关注的话题之一。与国内权益类公募基金相比,公募REITs的特点是有着较为持续稳定的分红率,与固收类基金相比,公募REITs则有一定的资产增值的弹性。从已经公布招募说明书来看,首批公募REITs预计现金流分派率为4%-12%。而REITs底层资产的资质以及后续运营情况仍然将会影响到REITs的收益。

记者了解到,首批公募REITs的基础设施项目经过层层筛选,且筛选标准较为严格。首先基础设施项目合规要求明确,包括要权属清晰,资产范围明确,不存在限制转让或限制抵押、质押情形,已通过竣工验收,工程建设质量符合要求,经营许可或经营资质合法有效等。其次,基础设施项目项目评估也较为严格,并且要定期评估。第三,项目现金流则要达到现金流基于真实合法经营生产活动,不依赖于第三方补贴,持续稳定,来源合理分散,近三年总体保持盈利或经营性净现金为正,预计未来三年净现金流分派率原则上不低于4%等要求。

可见,较普通公募基金投资于股票、债券的方式而言,REITs更为复杂,在REITs的管理运作中,不仅需要有基金管理人、基金托管人,还要有资产支持证券管理人、资产支持证券托管人以及评估机构、会计师事务所、律师事务所等机构来为项目提供支持。

以富国首创水务公募REITs项目为例,首创股份的公募REITs项目所投资产位于深圳、合肥等地,覆盖京津冀协同发展区、长江经济带以及粤港澳大湾区三大公募REITs试点区域,资产包含七家污水厂,涉及传统特许经营、PPP(BOT+TOT)、存量资产并购等多种基础设施投资模式,是首批公募REITs试点项目中地域范围涉及最广、底层资产个数最多、投资模式种类最全面、最具典型性的基础设施资产盘活项目。

作为为此项目服务的中介机构之一,天达共和律师事务所为首创水务公募REITs项目提供了从项目并购、特许经营权谈判、PPP项目投标与竞争性谈判、项目公司组建、项目融资、项目建设、项目运营直到项目通过公募REITs实现上市的全流程法律服务,也是全国首家为公募REITs项目提供全流程闭环投资法律服务的律师事务所。

据天达共和公募REITs团队有关人员介绍,自去年5月至今,团队负责合伙人张璇、翟耸君律师带领8名资深律师历时整整一年时间,连同各参与方共同助力首创股份圆满完成了入池项目筛选、交易结构搭建及调整、基金治理机制设置、地方政府机构协调、资产尽职调查、规则及指引文件征求意见、国家及省级发改委项目评审、交易文件起草、中国证监会及上交所反馈答复等发行工作。

据了解,天达共和律师事务所是国内颇具实力和影响力的知名合伙制律师事务所,目前拥有逾400名法律专业人士,其中资深合伙人及顾问均有从业三十年以上的执业经验,已经在收购与兼并、资本市场与证券、反倾销反补贴、反垄断、知识产权、外商投资、海外投资、文化体育传媒、基础设施项目、能源与自然资源、商业与物流产业、互联网科技等领域处于行业领先地位。(本报记者 刘庆华)

热点推荐

-

143只公募FOF渐入佳境 7只回报超过20%

-

规模可达到6万亿人民币 首只公募REITs年化收益率5.87%

-

ETF江湖:头部公募想突围 中小公司想生存

-

段永平“抄底”腾讯 10年后赚的比存银行利息要多?

-

字节跳动投资餐饮管理公司东方鸿鹄 持股比例达13%

-

7月以来 存量资金调仓和博弈将继续主导短期市场

-

公募基金集体加仓半导体 冯明远、丘栋荣挖出“三倍股”

-

净利下滑股价“腰斩”市值蒸发350亿 中炬高新意图“反转”

-

交银安享稳健养老上半年规模增长39亿元 创记录

-

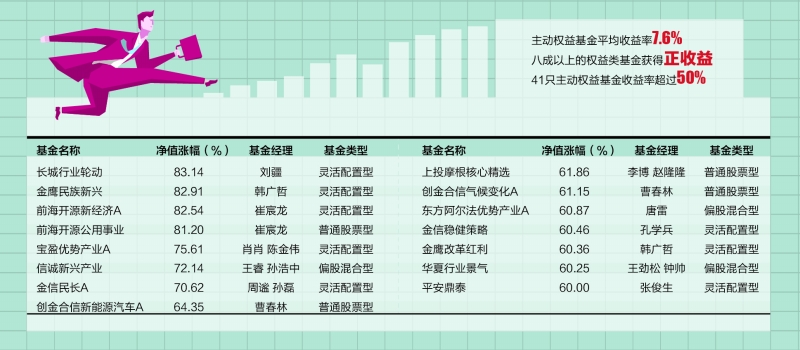

基金公司排名出炉 易方达、广发、汇添富列主动权益前三

-

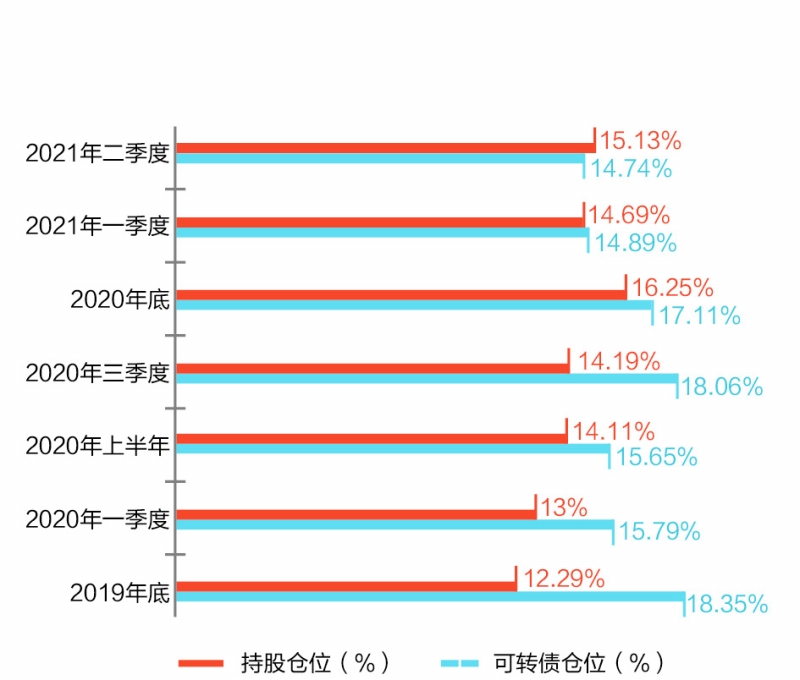

二级债基等“固收+”品种大放异彩 开始减仓避险

-

过度融资带来债务困境 紫光集团需要“造血”

-

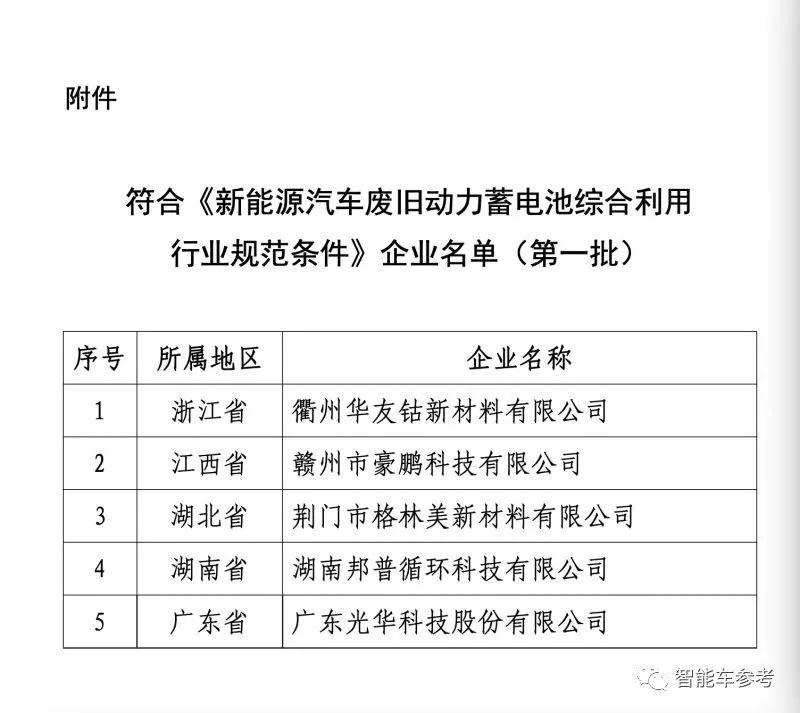

新能源汽车退役电池市场价值千亿 但够绿的生意不好做

-

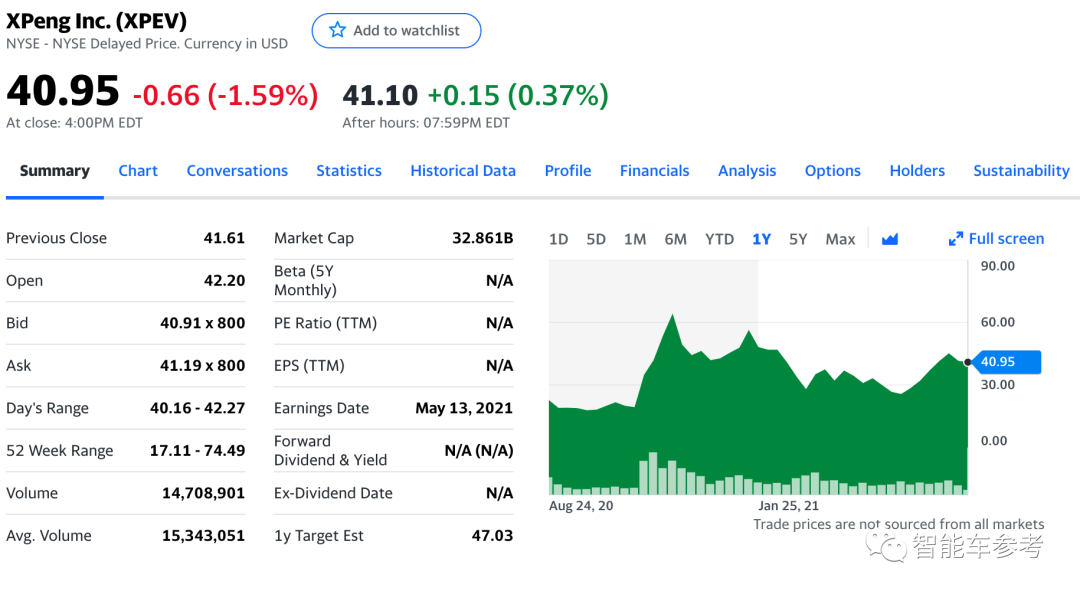

55亿美元还不够?小鹏汽车到底还需要多少钱?

-

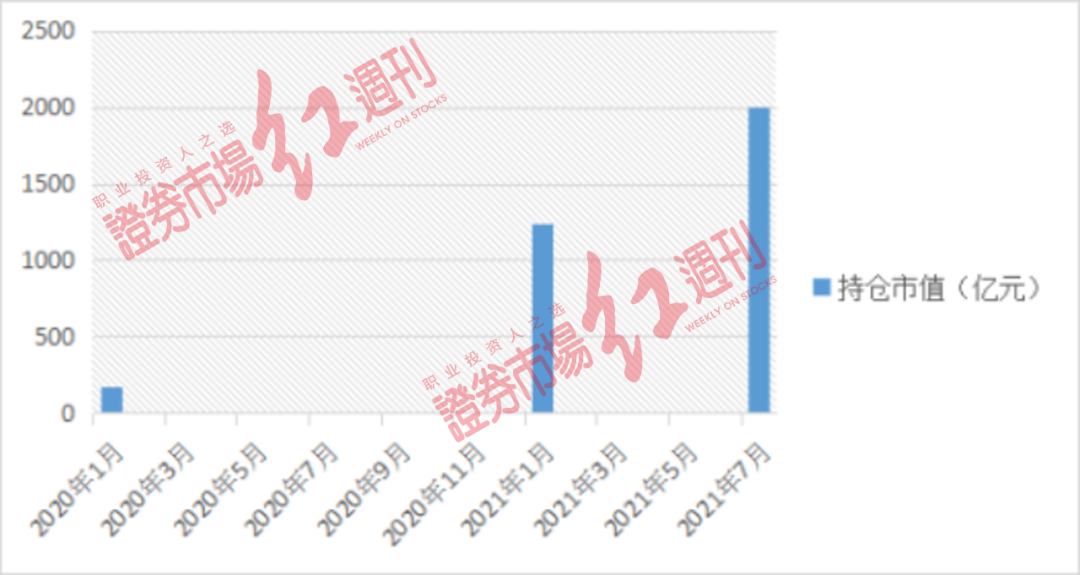

锂电池板块年内大涨42% 北上资金2000亿重仓

-

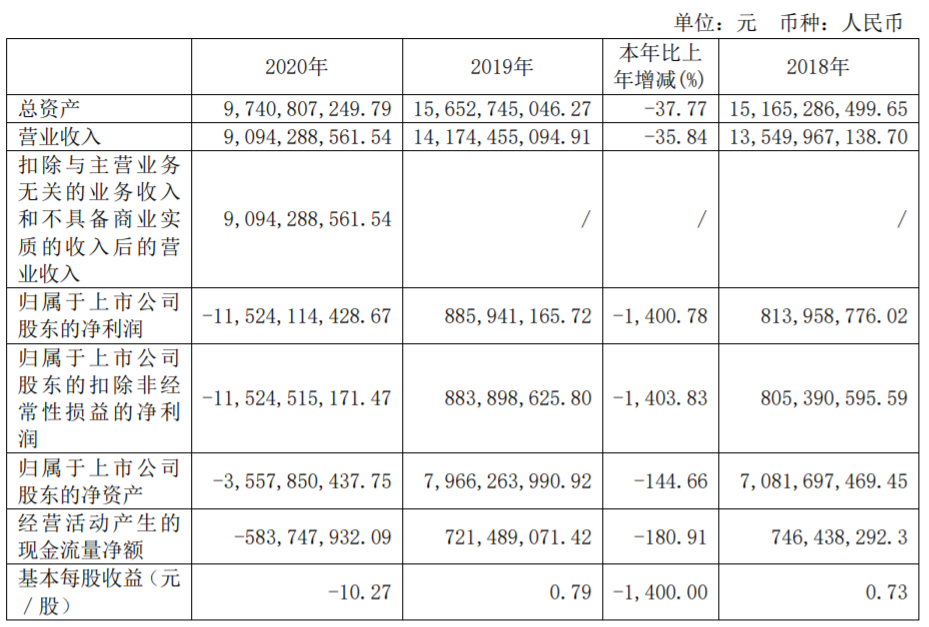

易见股份2020年亏损115亿 深交所发监管函

-

机构热炒锂电 三七互娱(002555)获主力小幅加仓

-

长生人寿70%股权正式挂牌 交易款需一次性付清

-

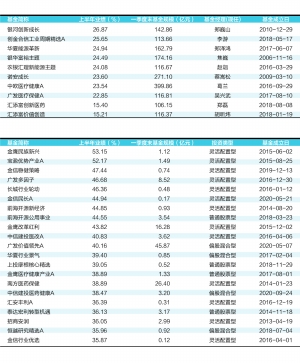

百亿规模基金首尾业绩相差32个百分点 最高收益27%

-

多家私募规模突破千亿 解码头部私募DNA

-

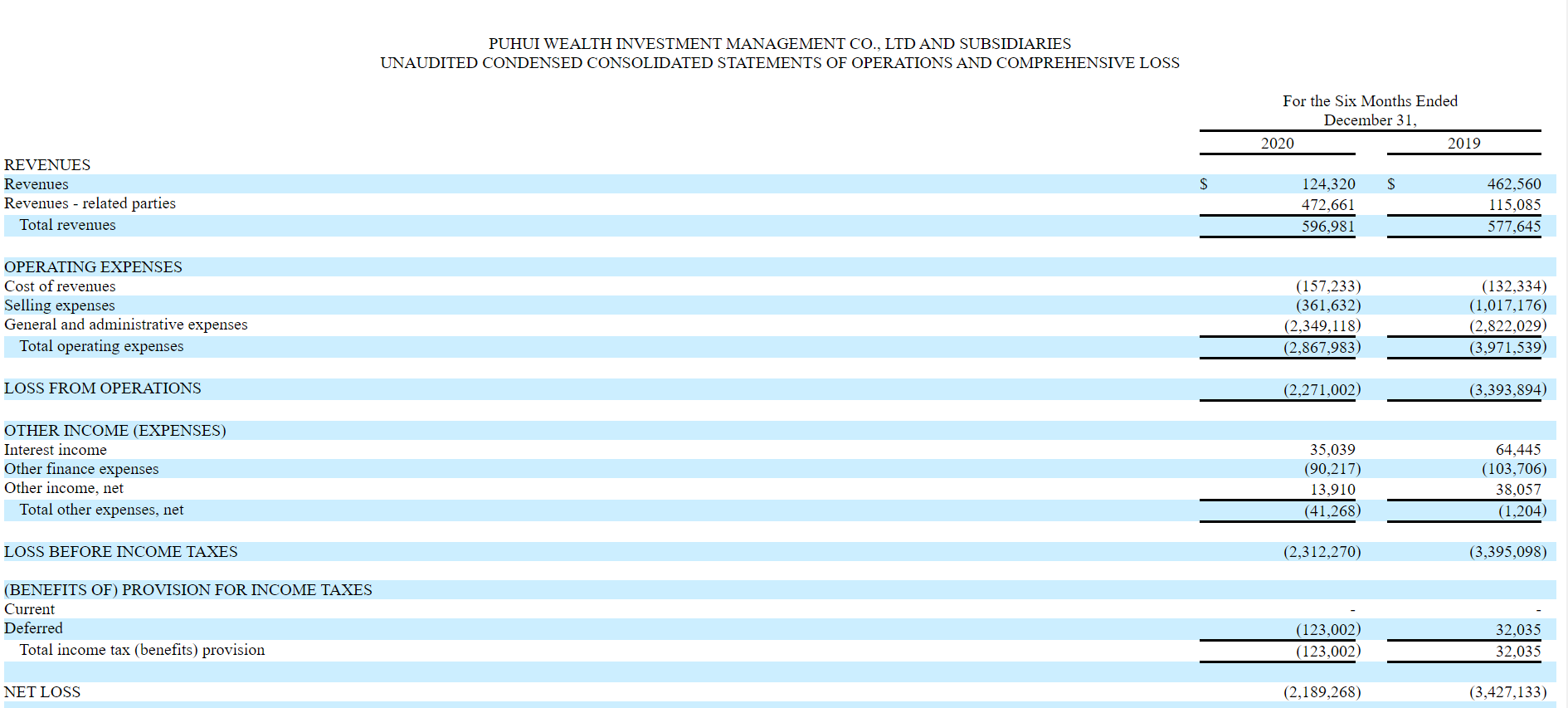

普惠财富(PHCF.US)2020年下半年净亏损218.9万美元

-

名创优品科技公司注册资本增至6亿元 增幅100%

-

王峥娇赵蓓葛兰等领衔“药基”收益较佳 眼科等增长“贡献最大”

-

新经济领域定增活跃 京东方A拟发行69.6亿股募资200亿元

-

大盘延续反弹 天齐锂业主力小幅加仓

-

5月末公募基金规模达22.91万亿 再创新高

-

中科沃土转型升级混合 6月回撤已超12%

-

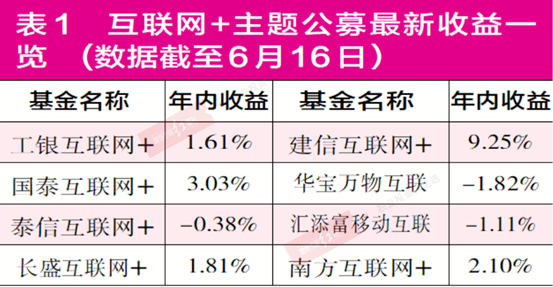

“互联网+”产品普遍举步维艰 多家产品被“深套”