公募基金投顾大军扩容 未来规模将达万亿级别

2021-07-09 10:00:27 来源: 中华工商时报

从海外市场看,买方投顾已经是一种非常成熟的理财模式,被客户广泛接受和认可。中国市场投顾业务空间巨大,随着国内资本市场越来越成熟,专业化程度越来越高,中小投资者通过基金投顾实现专业化是大势所趋。

财富效应下,越来越多的资管机构都在发力公募基金投顾业务。基金投顾的队伍也正在迅速壮大,多家基金及券商机构积极申请资格,投身基金投顾事业的探索。

距离前期18家机构获得投顾试点资格之后,近期“新一轮”基金投顾大军正迎来大扩容。

虽然距离各家机构正式展业还需要经过现场检查,在制度、人员及系统准备上完全符合展业条件的机构才可以正式运作相关业务。目前拿到备案函公司都在积极准备场检工作,在系统、人员等各方面做足准备。

投顾试点迎来新进展

据7月2日,富国、景顺长城、华泰柏瑞、万家、建信、申万菱信、民生加银在内多家基金公司拿到基金投顾资格备案函,作为开展财富管理的资管机构“主力军”,包括光大、平安、山西、东兴、南京在内等多家券商也顺利拿到备案函。

而前一周,包括博时、广发、招商、鹏华、工银瑞信、兴证全球、汇添富、银华、华安、交银施罗德等基金公司,以及中信、东方、安信、兴业、国信、招商等证券公司也已获备案函。

今年3月份,包括20家基金公司、22家证券公司在内大约42家机构参与竞逐新一批基金投顾业务资格,并收到监管层下发的关于投顾资格“百问百答”题目,题目涵盖了投顾业务的各个环节。经过答辩及反馈,多家机构在最近一两周陆续收到基金投顾资格备案函。

一位业内人士透露,第二批投顾试点机构拿到备案函之后,就可以开始准备搭建系统等一系列展业前的筹备工作,待准备工作就绪,第二批投顾试点机构可以向地方证监局申请场检,监管层将会对其进行场检,场检完成之后,在制度、人员及系统准备上完全符合展业条件的机构就可以开始展业。

自2019年底公募基金投资顾问业务试点正式启动以来,经过一年多的试点,投顾业务伴随投资者基金投资需求的增长和市场环境的助推日益发展。新一批机构的加入,将会对投顾业务生态的形成和多元化发展,起到积极的助推作用。

业内人士普遍认为,新的机构获取基金投顾资格,并加入到这个行业,会给这个行业带来更多的新鲜血液和尝试。基金投顾业务经过过去一年多的试点,根据积累下来的经验和遇到的问题,从业者会优化自己的业务模式,政策方面预计也会不断优化,引导这个行业往更加良性的方向发展。

更有分析人士表示,投资管理人需要从客户实际需求及痛点出发提供个性化的解决方案,打造不同风险收益等级、不同投资策略的基金投顾组合策略;同时,通过全流程服务陪伴和科学投资理念引导,帮助客户提升投资认知水平、优化投资行为,通过“投”+“顾”相结合的服务体系,与客户建立全程深度联系,优化客户体验,实现良好回报。“由于产品选择难、资产配置难、投资纪律差等因素,基金投资者的实际回报率长期低于基金净值收益率,而基金投顾可以有效改善‘基金赚钱,客户不赚钱’的行业难题,将有利于提升投资者的盈利体验和获得感。”

更多参与者带来新活力

而业内人士预计,基金投顾未来规模将达到万亿级别,发展空间巨大。

即将有更多机构加入这一大军,可能会带来新的玩法、新的思路,给这个市场带来更多活力。

基金投顾试点的开始,让市场喊出“买方时代”的来临。基金投顾服务的初衷,就是从提供服务、帮助投资者管理好资产、收取服务费用的角度出发,实现基金业从“卖方销售”模式向“买方投顾”模式的变革,即由原来的“基金-渠道-客户”转向“客户-投顾-基金”。

而从过去一年多的基金投顾试点来看,运作稳健也获得较好的市场效果,易方达基金、盈米基金、国联证券、先锋领航等一大批机构都做出较为明显口碑,实现了基金投顾从“0到1”的过程。而未来更多机构加入其中,基金投顾业务呈现多元化发展,更利好投资者,或能达到“从1到N”。

与此同时,虽然基金投顾业务空间巨大,引来众多机构布局,而这一业务在实际操作中,客户服务、投资者画像等方面也存在提升空间。

一位基金投顾人士表示,目前基金投顾试点已经展业一年多时间,“目前基金投顾市场仍需要进行投资者培育,投资者对基金投顾业务仍缺乏理解,很多投资者并不知道基金投顾与公募FOF有啥区别,部分第一批投顾试点的机构仍在思考如何解决用户认知的问题。”

“对于基金投顾,大家纷纷提出‘三分投七分顾’的理念,但是部分机构在实际运作中更多地还是偏向‘七分投三分顾’,没有给用户带来太多顾的感受,没有思考如何提升用户的获得感,这也是行业中目前需要解决的问题。”一位业内人士分析。

“基金投顾机构需要更多地思考投顾与投资的区别,基金投顾并不仅仅是挑选全市场最优秀的产品,然后做出最优秀的组合业绩,还应该同时关注如何将基金组合业绩转换为投资者实实在在的收益,解决目前公募基金行业中存在的‘基金赚钱,客户不赚钱’的痛点。”一位业内人士建议。

“基金投顾的账户管理与公募FOF不一样,基金投顾并不只是产品的研究,还需要兼顾用户的研究,只有如此,才能真正将基金投顾做好。”一位业内人士如是称。

而另一位业内人士表示,从新一批获得备案函的基金投顾机构来看,其中不乏一些主动权益投资能力较强的基金公司,这些机构在筹备过程中也在思考未来的“打法”,可能会在“投”和“顾”两个核心领域带来更多创新。

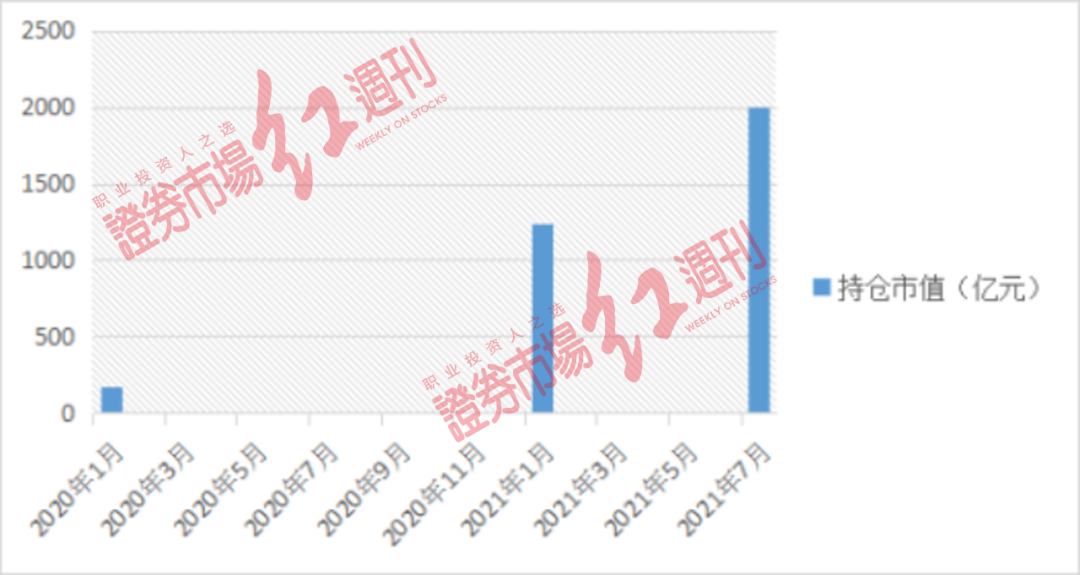

首批投顾保有量超五百亿

从2019年10月25日开始,首批五家基金公司或旗下子公司获得基金投顾资格,随后先后有第三方基金销售机构、商业银行、券商在内的18家机构获得这一资格。而这些机构合计业务保有量或已经超500亿。

而综合前期信息看,比如易方达基金、盈米基金、国联证券、先锋领航等一大批机构都做出明显口碑。易方达基金此前就透露,该公司基金投顾业务自2020年9月开始展业,截至2021年3月末,易方达基金投顾总客户数超过3.3万,客户留存率在90%以上,包含机构客户在内的复投率超过70%。

在策略构建模式上,5家公募基金和7家券商都充分运用自身投研优势,采用独立运作的模式;3家第三方基金销售机构均有从外部引进投资策略。上线平台方面,除易方达基金仅在外部平台上线产品之外,其他机构均有自家APP进行产品的上线。

截至今年6月22日,主要参考业绩比较基准,将5家基金投顾合计51只产品分为风险等级从低到高四大类产品,分别进行业绩维度的对比。其中,业绩比较基准中权益型指数合计等于及大于70%设定为权益型产品,合计18只;业绩比较基准中权益型指数合计位于(30%-70%)设定为均衡型产品,合计11只;业绩比较基准中权益型指数合计位于(5%-30%)设定为固收+型产品,合计14只;业绩比较基准中权益型指数合计小于5%的标的则设为货币增强型产品,合计8只产品。

从海外市场看,买方投顾已经是一种非常成熟的理财模式,被客户广泛接受和认可。比如美国市场超过70%的投资者会选择投顾来进行基金投资。不过,截至目前,我国公募基金投顾业务的底层基金还只局限于公募基金,而海外的头部资产管理公司例如Vanguard,其产品线十分丰富,覆盖全球多地区和多类型的资产。业内认为,后续可投产品类别若可以增加的话,将增加投顾产品的多样性,吸引更多投资者,推动基金投顾业务规模更快速地发展。

以此来看中国市场,投顾业务空间巨大,随着国内资本市场越来越成熟,专业化程度越来越高,中小投资者通过基金投顾实现专业化是大势所趋。

热点推荐

-

公募基金首季亏了2100亿 银行系基金表现亮眼

-

公募基金行业“马太效应”持续加剧 20位基金经理管理超万亿资产

-

上半年公募基金交满意答卷 管理规模逼近23万亿元

-

段永平“抄底”腾讯 10年后赚的比存银行利息要多?

-

字节跳动投资餐饮管理公司东方鸿鹄 持股比例达13%

-

7月以来 存量资金调仓和博弈将继续主导短期市场

-

公募基金集体加仓半导体 冯明远、丘栋荣挖出“三倍股”

-

净利下滑股价“腰斩”市值蒸发350亿 中炬高新意图“反转”

-

交银安享稳健养老上半年规模增长39亿元 创记录

-

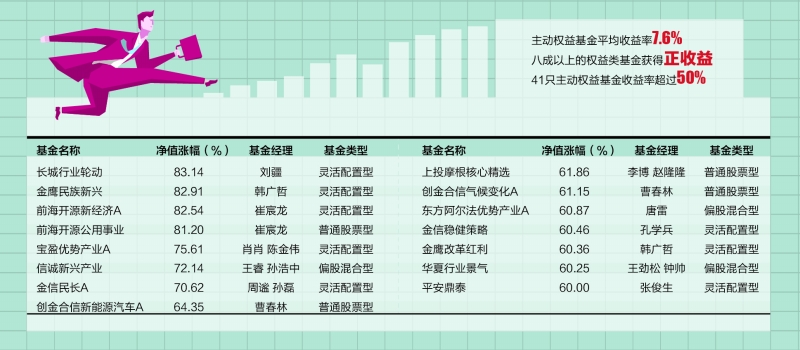

基金公司排名出炉 易方达、广发、汇添富列主动权益前三

-

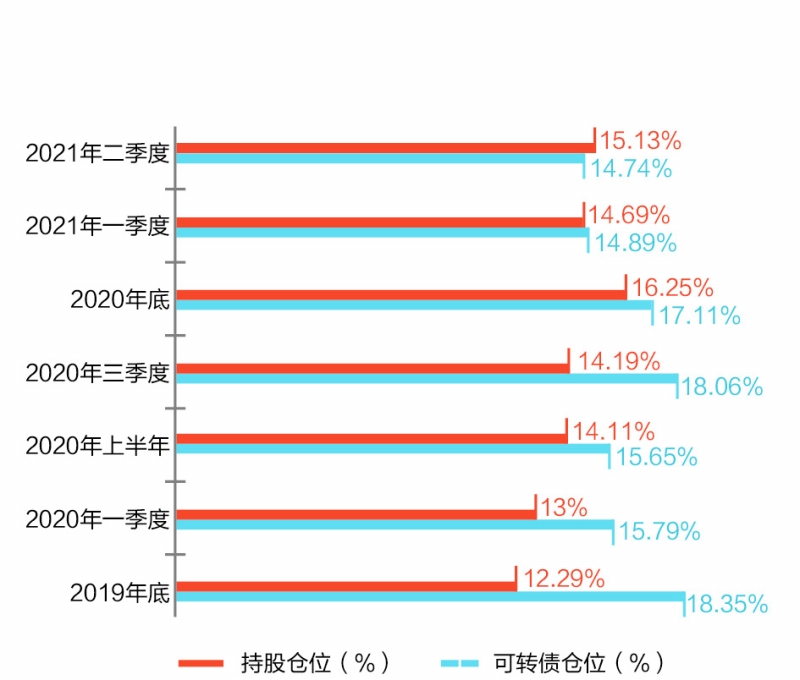

二级债基等“固收+”品种大放异彩 开始减仓避险

-

过度融资带来债务困境 紫光集团需要“造血”

-

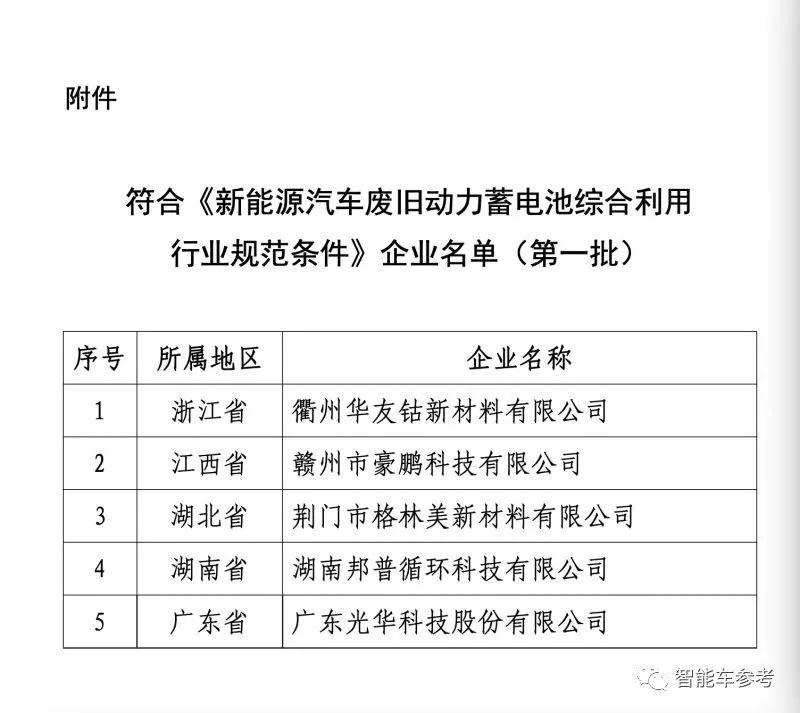

新能源汽车退役电池市场价值千亿 但够绿的生意不好做

-

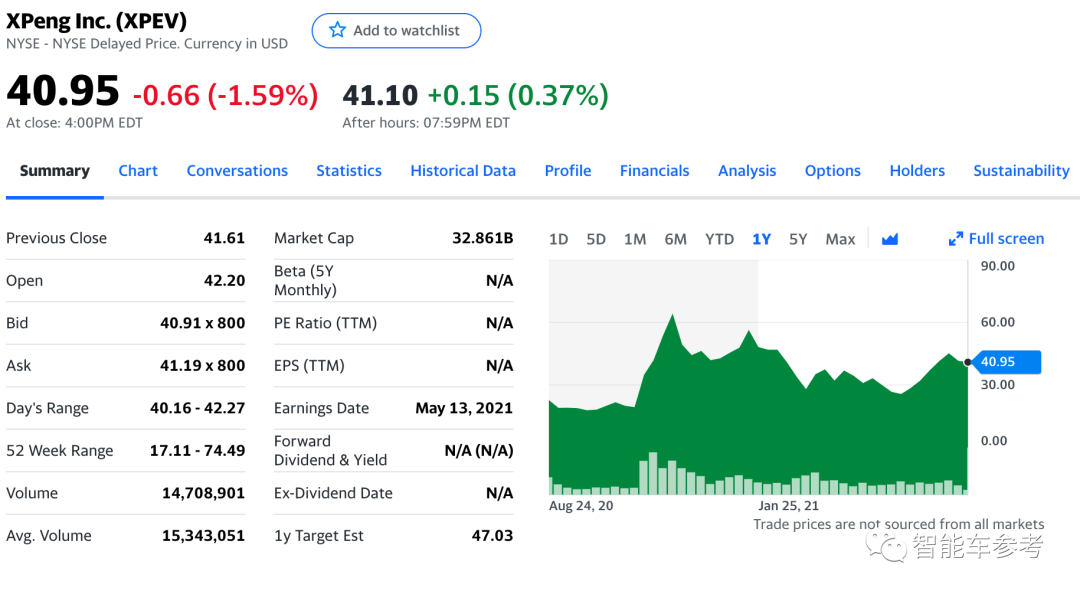

55亿美元还不够?小鹏汽车到底还需要多少钱?

-

锂电池板块年内大涨42% 北上资金2000亿重仓

-

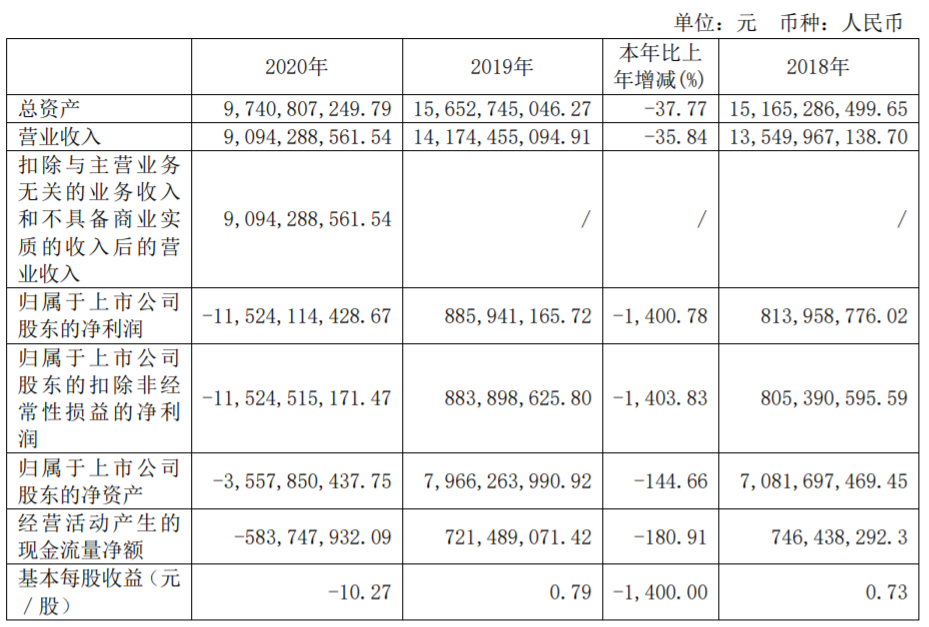

易见股份2020年亏损115亿 深交所发监管函

-

机构热炒锂电 三七互娱(002555)获主力小幅加仓

-

长生人寿70%股权正式挂牌 交易款需一次性付清

-

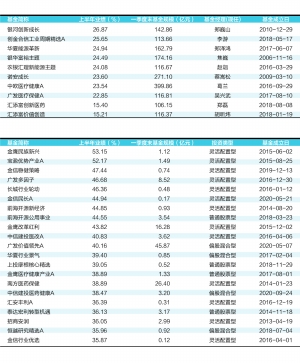

百亿规模基金首尾业绩相差32个百分点 最高收益27%

-

多家私募规模突破千亿 解码头部私募DNA

-

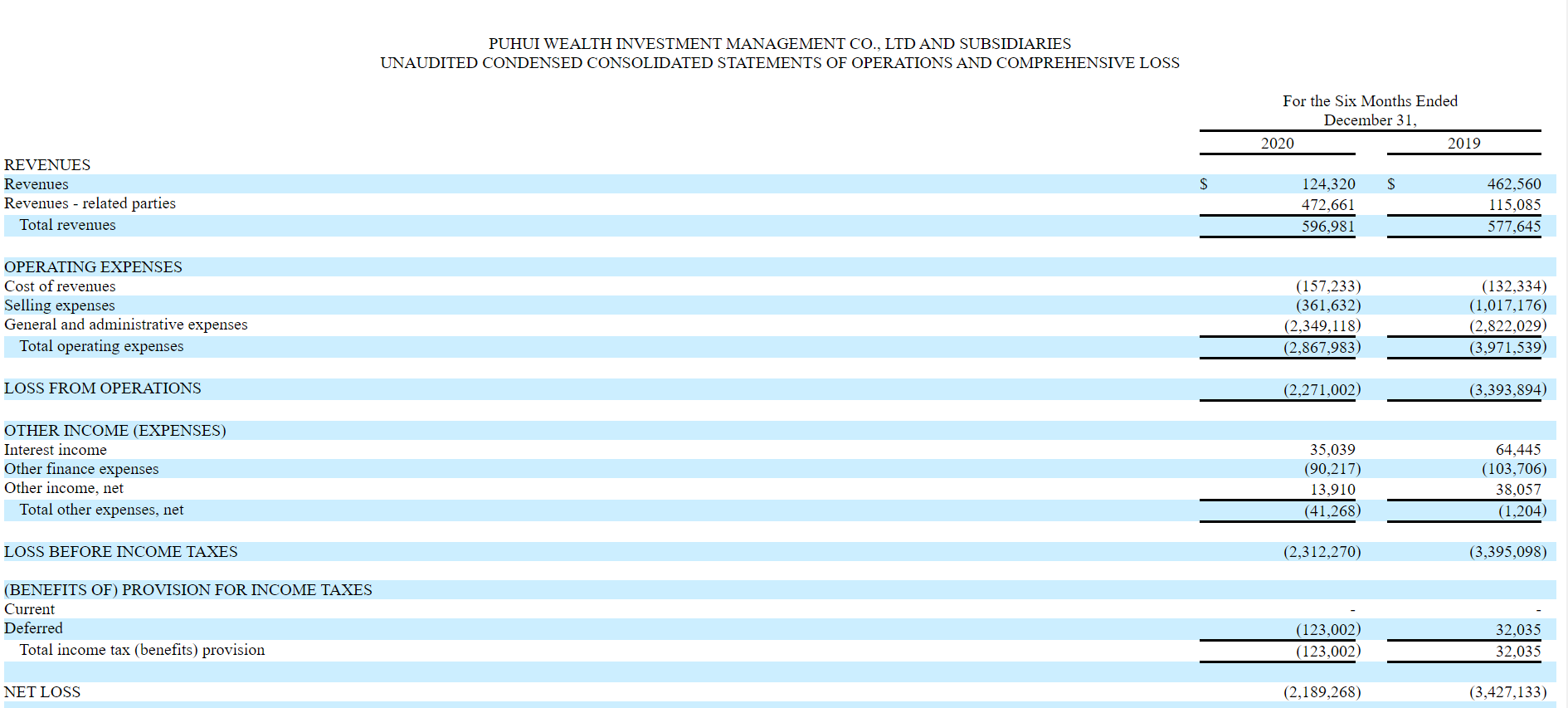

普惠财富(PHCF.US)2020年下半年净亏损218.9万美元

-

名创优品科技公司注册资本增至6亿元 增幅100%

-

王峥娇赵蓓葛兰等领衔“药基”收益较佳 眼科等增长“贡献最大”

-

新经济领域定增活跃 京东方A拟发行69.6亿股募资200亿元

-

大盘延续反弹 天齐锂业主力小幅加仓

-

5月末公募基金规模达22.91万亿 再创新高

-

中科沃土转型升级混合 6月回撤已超12%

-

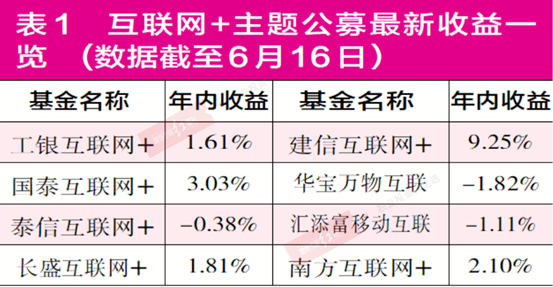

“互联网+”产品普遍举步维艰 多家产品被“深套”