保费收入下降、业绩增速放缓等 中国平安陷入困境

2021-07-19 16:01:17 来源: 长江商报

中国地产界最大金主险企中国平安(601318.SH)已经陷入困境。

去年以来,中国平安的重要股东卜蜂集团、13年的“铁粉”李驰相继减持套现。年内,中国平安股价跌跌不休,市值蒸发约5000亿元。曾经被市场公认的大白马正在逐渐被资金抛弃。

经营业绩方面,今年一季度,中国平安实现归属于上市公司股东的净利润(简称净利润)272.23亿元,除了2020年,增速降至近五年同期新低。

今年上半年,中国平安原保费收入4222.10亿元,同比下降5.17%。

保费收入下降、业绩增速放缓,股价下跌,而市场更为担忧的是中国平安深陷地产困境。截至2020年底,中国平安账面上投资性房地产原值682.10亿元。

在房住不炒的背景下,今年以来,中国平安耗资330亿元收购六个来福士项目,并相继在北京、香港落子。与此同时,曾经投资的华夏幸福、蓝光发展项目相继爆雷,中国平安旗下的平安信托目前正在向中国泛海卢志强追债。

中国前20房企至少重仓13家,曾经获取巨额地产红利的中国平安,在地产归于“平庸”之际,该何去何从?

逆势爆买与爆雷

或许,很少有人会想到,中国地产行业深度调控之际,中国平安仍然在大肆收割。

上月28日,一个震惊地产圈的消息传来,凯德集团将旗下的六个来福士项目打包出售,交易总价330亿元,接盘方为中国平安旗下的平安人寿。

中国平安接盘的六个来福士商业资产包,是凯德集团的六大核心商业资产。六个来福士项目,分别位于北京、上海、杭州、成都、宁波的核心商业地段。

今年6月17日,潘石屹将SOHO中国54.93%股权卖给黑石集团,交易总价195亿元。SOHO中国旗下有9个项目,分布在前门大街、望京等核心地段。

潘石屹清仓,似乎印证了中国房地产黄金时代已经远去,中国平安为何仍然要豪掷330亿接盘?

其实,作为逆行者,中国平安在地产领域的投资远不止这些。

除了收购来福士广场不动产项目外,同在今年6月,平安人寿相继投资了平安香港总部大楼、北京丽泽商务区D-03、D-04不动产项目,合计出资或达250亿元。

与接连土豪式出手相对应的是,中国平安饱尝项目爆雷之苦。

最为市场所关注的是,中国平安曾180亿元投资华夏幸福,充当了“白衣骑士”角色。如今的华夏幸福深陷债务危机,这笔投资似乎打了水漂。

今年2月,中国平安方面人士称,其在华夏幸福的风险敞口为540亿元,但并不代表损失540亿元。

近期,千亿地产蓝光发展爆雷,9亿债券违约,第三方评级机构预计逾期债务达26亿元。

中国平安也是蓝光发展的金主,但中国平安迅速采取措施,对蓝光发展进行切割。据称,去年10月,蓝光发展向中国平安融资的10亿元产生逾期,多日后才归还。于是,中国平安内部对蓝光融资进行了限制,迅速切断了与蓝光发展的资金往来。

今年以来,资本大佬卢志强虽然多方处置资产,但财务压力仍然未明显缓解。

今年7月14日晚,民生银行公告,因为中国泛海与平安信托债务纠纷,中国泛海所持民生银行3.888亿股股份将被司法拍卖。

一边是地产项目接连爆雷,一边是豪掷巨资收割,中国平安打的什么算盘?

投资性房地产原值682亿

如今的中国平安在地产领域的现状,或许是马明哲布置的棋局。

相传中国平安的地产梦想启蒙于1994年,马明哲拜访有着股王之称的台湾国泰人寿并取得“真经”。保险公司国泰人寿曾是台湾最大的地主。

1995年,中国平安设立平安物业,但那时,险资进军地产受到限制。2007年,中国平安才正式进军地产。那一年,23亿元收购西高速公路股权、55亿元收购中信城市广场与北京美邦国际中心、16.6亿元拿下深圳福田中心区地块。2009年,华南第一高楼深圳平安国际金融中心项目启动。此时,平安以信托模式在地产领域开疆拓土。

2010年,险资投资不动产开闸,平安物业正式更名为平安不动产,中国平安放开手脚大干,在中国一二线城市拿下多个优质项目,并与万科、旭辉、碧桂园等多家知名房企建立了模式多样的合作关系。

不过,目前来看,地产并非中国平安自身强项,除全国多个平安金融中心外,其鲜有经典项目问世。中国平安掘金地产,更多是以股权为纽带,借力知名房企,实现房地产红利。

在房企面前,中国平安以金主身份出现,2015年,平安斥资62.95亿港元获得碧桂园9.9%股权,跻身第二大股东之位。这一年,公司还战略投资朗诗集团,以持股9.9%成为第二大股东。2017年,平安耗资19.07亿港元参与旭辉集团定增,完成后,持股比升至10.12%。而在2016年,平安银行就是融创中国仅次于孙宏斌的重要股东,持股比高达46.7%。

融创中国的实际控制人孙宏斌曾公开对中国平安表示感谢,融创中国定增,孙宏斌向中国平安借款25亿元,一年后,这笔股权市值超过170亿元,孙宏斌浮盈150亿元。

据长江商报记者不完全统计,中国平安目前或者曾经是碧桂园、融创中国、朗诗集团、旭辉集团等知名房企第二大股东,还持有金地、保利、华润、绿城、九龙仓、协信等多家房企股票,其重仓持股的知名房企至少有13家。正所谓房企开发地产获利,中国平安通过股权分走房企利润,实现“中国平安收割房企”、“房企为中国平安打工”。

正因为如此,中国平安也被市场称之为“中国隐形地王”。

截至2020年底,中国平安账面的投资性房地产原值682.10亿元。

业内人士称,计入中国平安账面上的投资性房地产,主要是商业房产,并不包含地产项目、持有的房企股权等。

2020年,中国平安投资性房地产租金收入为31.46亿元。

千亿投资收益与下行通道

驰骋地产领域,中国平安获利不菲。但在房地产深入调控的下行通道,公司也面临较大的解套压力。

手握巨额险资频频投资重点房企,中国平安收获颇丰。

2017年,平安创新通过清仓绿地控股9.91%股权,套现80亿元。

2015年,中国平安约63亿港元投资碧桂园,获得9.9%股权。期间,中国平安通过二级市场减持套现约5亿元。截至2020年底,中国平安持有碧桂园8.86%股权。截至今年7月16日,其持股市值约为162亿港元,浮盈超百亿港元。

中国平安投资地产的收益主要有两部分,一部分是投资性房地产租金收入,另一部分是来自房企的分红收入,或者权益法核算的长期股权投资收益。

一直以来,中国平安的投资收益惊人。2019年、2020年,公司投资净收益分别为774.97亿元、1247.01亿元。同期,公司实现的净利润分别为1494.07亿元、1430.99亿元。投资净收益占当期净利润的比重为51.87%、87.14%。

横跨保险、银行、投资三大行业,中国平安的投资并不局限于地产领域,地产甚至占其8万亿投资中很小部分。

业内人士分析,险资周期较长,且巨量资金有出口需求,具备穿越周期能力。但是,房地产相较于其他的产业周期不同,房地产的周期不会简单重复。在深入调控之下,房地产行业或将出现根本性变革。

这也是部分房企爆雷的重要原因。此外,巨额投资性房地产,面对新的商业模式涌现,甚至可能会出现减值。

中国平安依旧热衷做“地王”,似乎不惧“房住不炒”之压。

或许,这些正是股东及二级市场对中国平安的焦虑。

去年以来,多年的大股东卜蜂集团累计减持4亿股中国平安股份,套现约260亿元。坚定投资中国平安13年的李驰,也开始清仓退出。

年初以来,中国平安的股价跌跌不休,大白马本色渐失,市值蒸发5000亿元。

那么,深陷困局中的中国平安将何去何从?

长江商报记者发现,中国平安正在逐步调整。面对蓝光发展等投资标的爆雷,中国平安迅速行动,果断切割,最大限度降低损失,不再“急救式”投资。

在地产布局上,除了继续重仓优质商业不动产外,中国平安重点布局养老地产、公租房、人才房等新型不动产。

热点推荐

-

外资十个交易日净买入中国平安A股达21.4亿元

-

欧洲航空业深陷财务困境 亏损预计将高达890亿美元

-

29年,有1.55亿投资者 A股市值跃居世界第二

-

段永平“抄底”腾讯 10年后赚的比存银行利息要多?

-

字节跳动投资餐饮管理公司东方鸿鹄 持股比例达13%

-

7月以来 存量资金调仓和博弈将继续主导短期市场

-

公募基金集体加仓半导体 冯明远、丘栋荣挖出“三倍股”

-

净利下滑股价“腰斩”市值蒸发350亿 中炬高新意图“反转”

-

交银安享稳健养老上半年规模增长39亿元 创记录

-

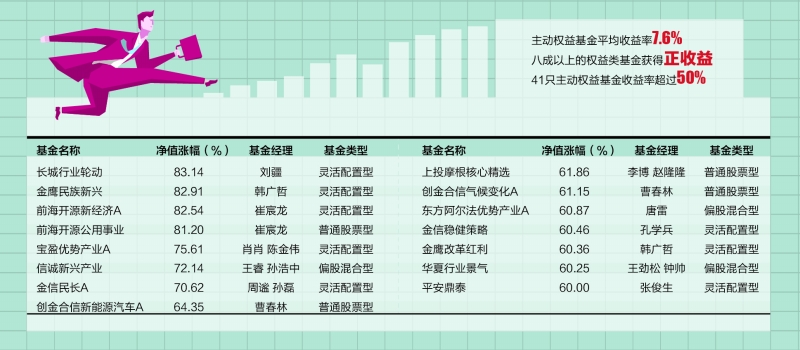

基金公司排名出炉 易方达、广发、汇添富列主动权益前三

-

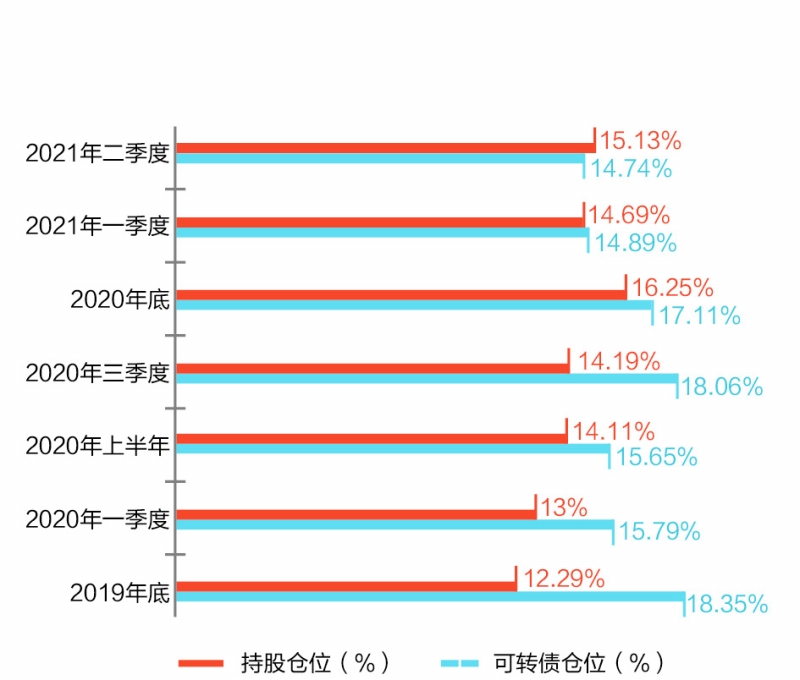

二级债基等“固收+”品种大放异彩 开始减仓避险

-

过度融资带来债务困境 紫光集团需要“造血”

-

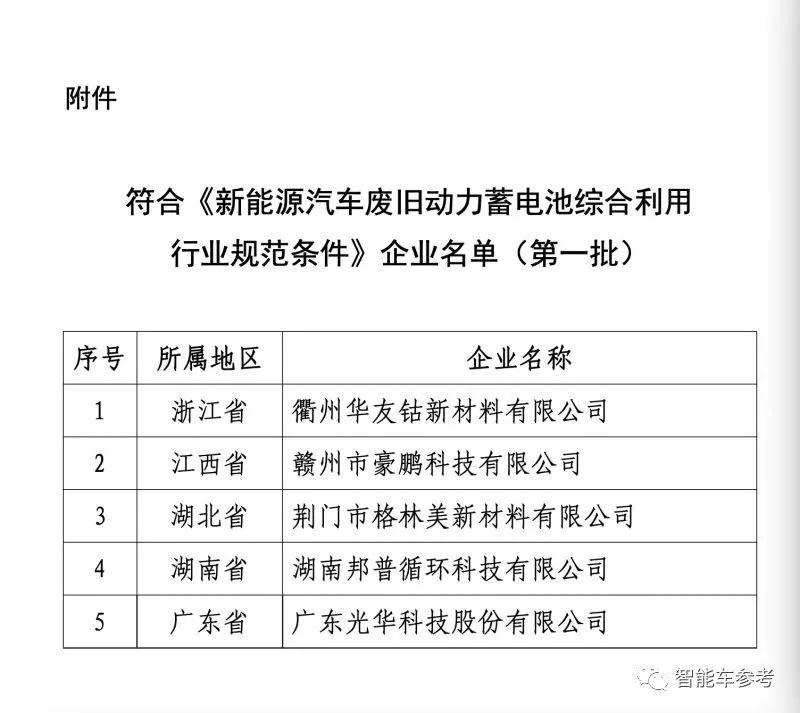

新能源汽车退役电池市场价值千亿 但够绿的生意不好做

-

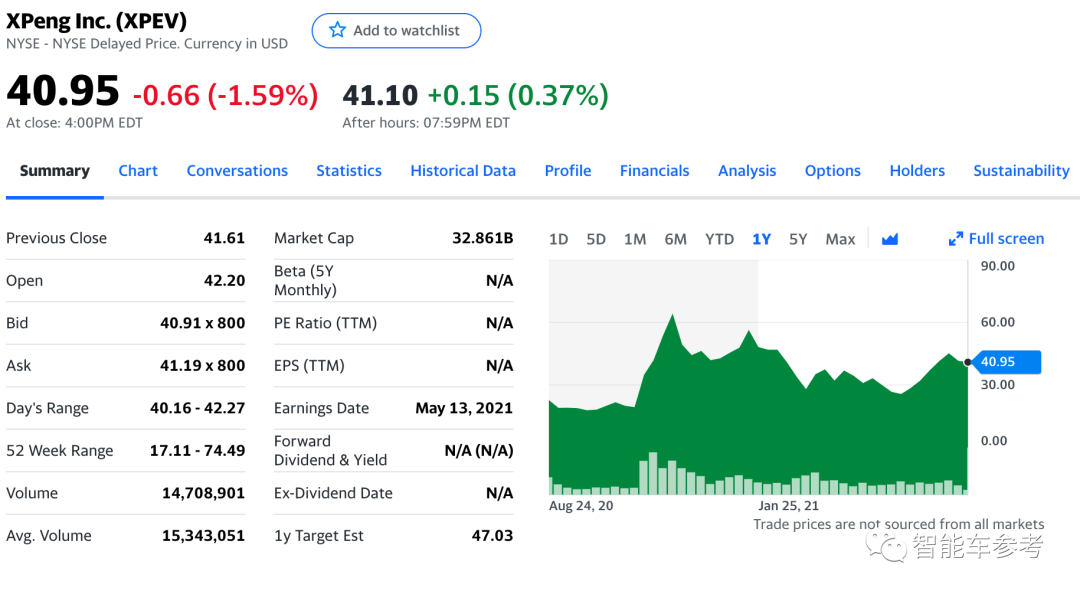

55亿美元还不够?小鹏汽车到底还需要多少钱?

-

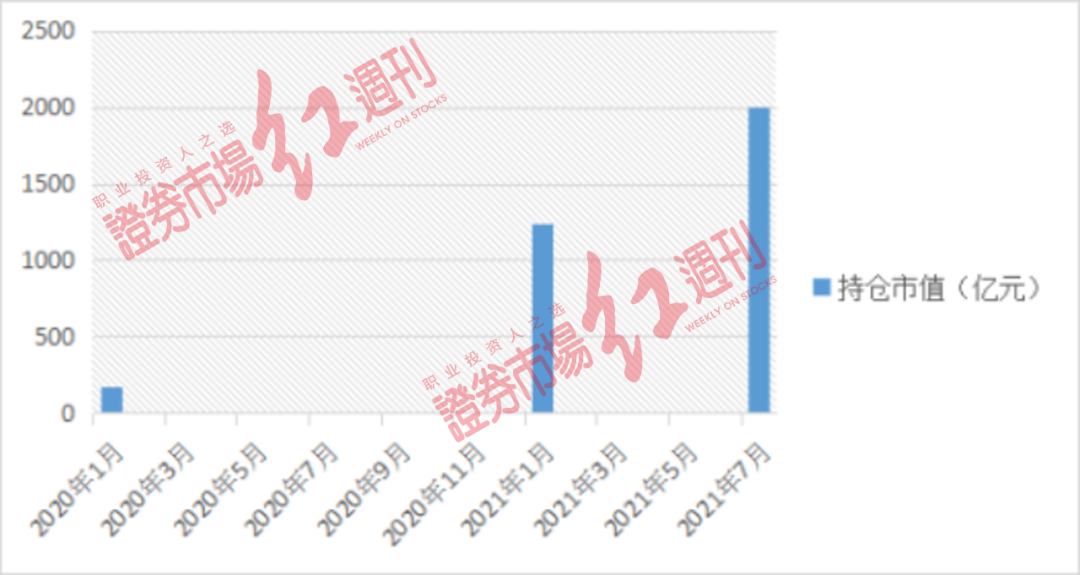

锂电池板块年内大涨42% 北上资金2000亿重仓

-

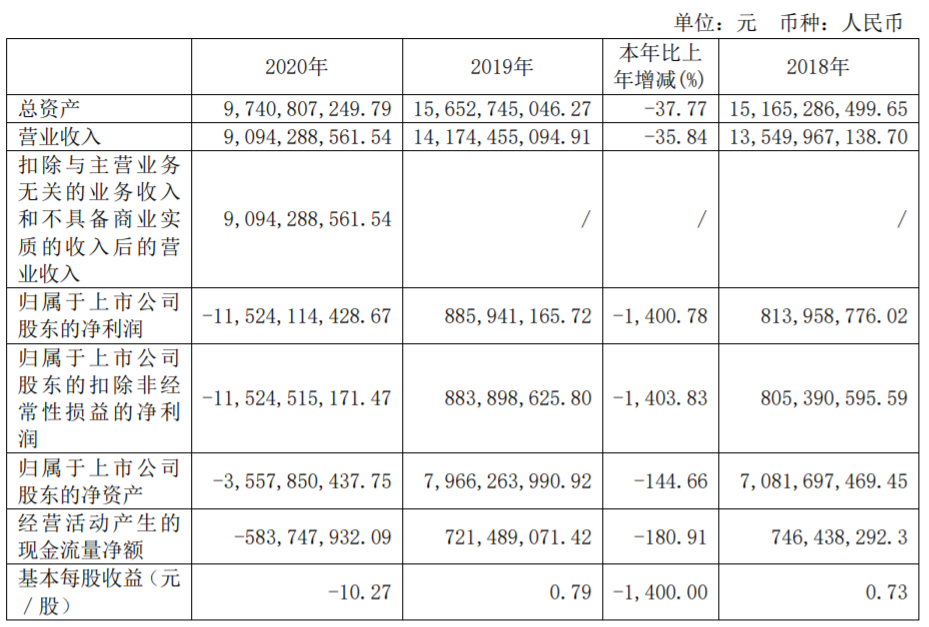

易见股份2020年亏损115亿 深交所发监管函

-

机构热炒锂电 三七互娱(002555)获主力小幅加仓

-

长生人寿70%股权正式挂牌 交易款需一次性付清

-

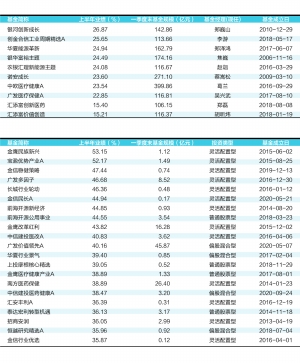

百亿规模基金首尾业绩相差32个百分点 最高收益27%

-

多家私募规模突破千亿 解码头部私募DNA

-

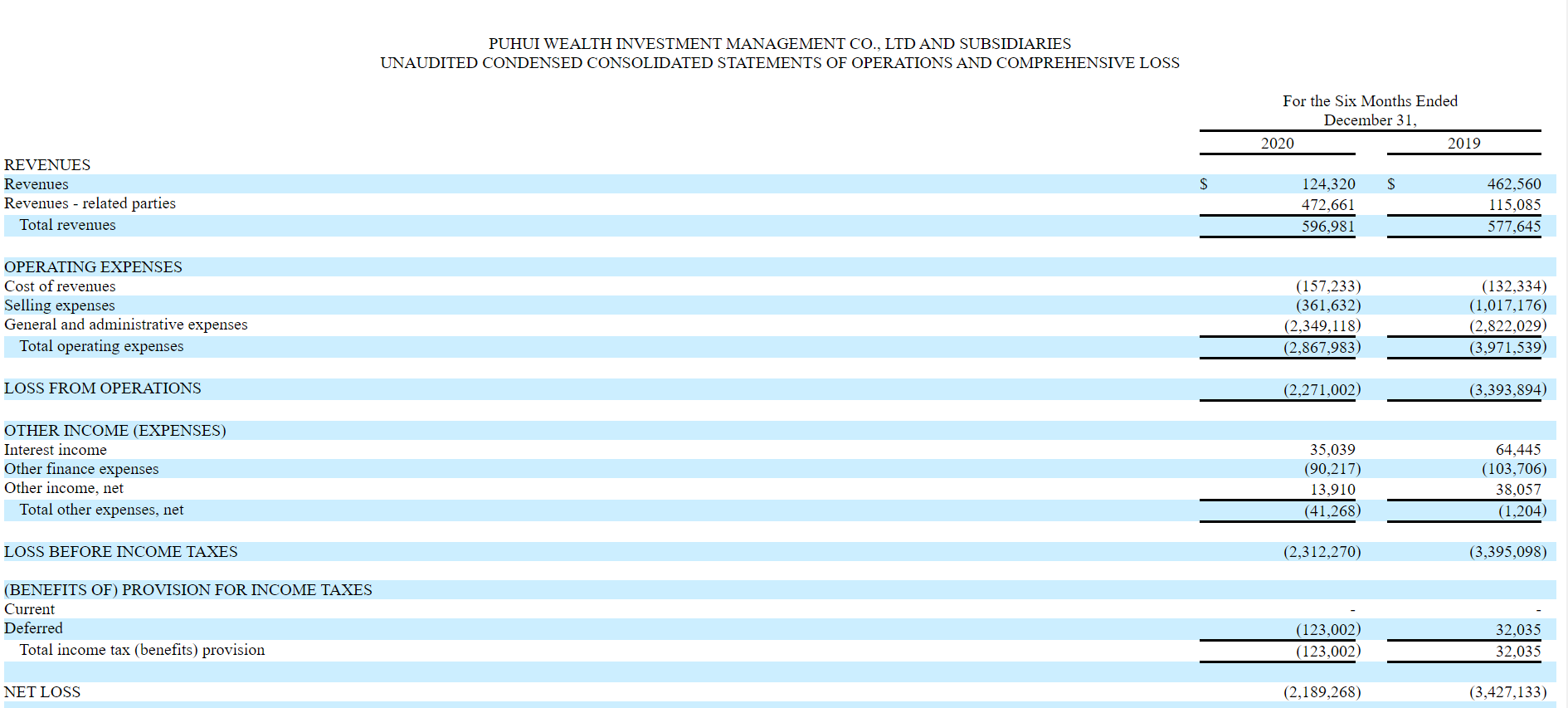

普惠财富(PHCF.US)2020年下半年净亏损218.9万美元

-

名创优品科技公司注册资本增至6亿元 增幅100%

-

王峥娇赵蓓葛兰等领衔“药基”收益较佳 眼科等增长“贡献最大”

-

新经济领域定增活跃 京东方A拟发行69.6亿股募资200亿元

-

大盘延续反弹 天齐锂业主力小幅加仓

-

5月末公募基金规模达22.91万亿 再创新高

-

中科沃土转型升级混合 6月回撤已超12%

-

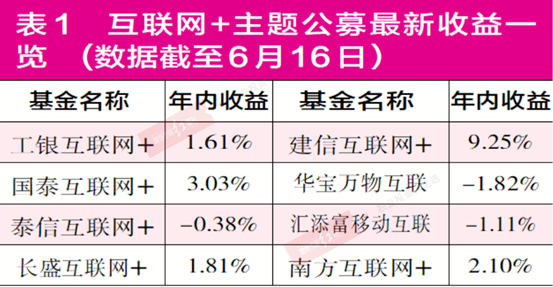

“互联网+”产品普遍举步维艰 多家产品被“深套”