同股不同权公司纳入港股通条件敲定 小米美团满足附加条件

2019-08-05 10:20:29 来源: 证券时报

历时一年多,南下资金扩大可投资股票类型、吸纳同股不同权架构标的终于取得进展。日前,两地三家交易所已经就不同投票权架构公司纳入港股通条件达成共识,修订了相关业务规则,并在8月2日当天分别向市场公开征求意见。这也意味着小米集团-W(01810.HK)、美团点评-W(03690.HK)这类标的未来获内资投资渐行渐近,互联互通机制运行更进一步深化。

纳入条件敲定

8月2日晚间,上交所、深交所和港交所公布,为进一步完善互联互通机制,就在港上市的不同投票权架构公司股票首次纳入港股通股票范围时,必须满足的条件达成一致意见;沪深交易所对相关规则进行了修订,并在8月2日分别向市场公开征求意见。下一步,交易所将进一步完善相关规则,履行相关决策和审批程序后正式向市场发布。

目前,交易所提出除了满足现行条件外,还对交易时长、日均市值、日均成交额等指标首次进行了限定,具体包括:

一、满足稳定交易期时长,需要符合“6个月+20个港股交易日”条件;

二是达到一定的市值要求,即最近183日中的港股交易日日均市值不低于港币200亿元;

三是符合流动性安排,最近183日港股总成交额不低于港币60亿元;

四是满足合规要求,即上市以来股票发行人和不同投票权受益人未因违反联交所对具有不同投票权架构的公司企业管治、信息披露以及投资者保障措施等方面的规定,而受到联交所公开指责、其他公开制裁或者触发不同投票权终止情形;

五是交易所认定的其他条件。

相比此前市场预期,本次纳入政策正式公布较预期晚半个月左右。今年3月,港交所行政总裁李小加在接受证券时报记者采访时表示,预计7月份同股不同权可纳入互联互通范围内,正在与内地商讨相关细则,相信不需要太长时间;并且有香港方面监管层表示7月中旬港股通有望接纳同股不同权标的。

不过,当7月中旬临近纳入时点,港交所始终未回复证券时报·e公司不同投票权架构公司纳入港股通进展;随后,李小加向媒体表示,同股不同权公司在7月纳入港股通暂缓,但“强调一定会做”。

据报道,李小加指出,今夏成交较以往夏天更少,港交所正研究原因;另外,上海科创板开市,可令内地资本市场重拾活力,香港也可受惠。

本次发布联合声明,标志着港股通接纳同股不同权架构公司获制度层面上重要进展,内地投资者将可以通过互联互通机制交易小米集团-W及美团点评-W这类同股不同权架构股票。

小米美团满足附加条件

据Wind统计,目前港股通可投资标的超过600家,截至8月2日通过港股通南下资金累计获净买入已达到9042亿港元,创下历史最高纪录,其中,汇丰控股、工商银行、建设银行和腾讯控股位居持仓前4大标的。而按照本次交易所更新的附加条件,小米集团、美团点评均满足交易所本次提出的可纳入港股通条件。截至证券时报·e公司记者发稿,小米集团方面表示暂无回应。

实际上,作为首家同股不同权架构上市代表,小米集团-W纳入恒生综合指数等系列成份股原计划在2018年7月23日生效。按照当时港股通业务既定规定,小米集团-W成为恒指成份股后,也将被纳入港股通投资标的,内地投资者将可以通过港股通南下交易小米集团。

但正式生效前,去年7月14日沪、深交易所就港股通股票范围调整发出通知,表示考虑投资者熟悉程度等因素,暂时不将同股不同权架构公司纳入港股通投资标的;次日凌晨,港交所紧急作出跟进式回应,表示希望尽早确认纳入时间表,小米集团-W纳入港股通事项就此搁浅。

直至去年12月9日,沪、深、港交易所同步发布了声明,表示已就不同投票权架构公司纳入港股通股票具体方案达成共识,并将抓紧制订相关规则,在完成必要程序后向市场公布,预计规则将于2019年年中生效实施。据证券时报·e公司记者获悉,当时小米集团董事会主席、首席执行官雷军在其个人微信朋友圈中也转发了关于沪深港交易所达成共识的消息。

从市场表现来看,两家同股不同权标的表现振幅各异,但均未跑赢同期恒生指数。

自上市以来,小米集团-W已经跌破了发行价,累计跌幅超过了40%,并在今年频繁着手回购。据Wind统计,截至7月2日小米集团年内累计回购超过20次,累计斥资超过11亿港元。

相对而言,美团点评-W股价整体稳定,今年来持续上涨, 并在7月4日企及年内最高价70港元,随后震荡下行,最新收于63.9港元/股。

值得注意的是,当初由于港交所难容“双层架构”而赴美上市的阿里巴巴最近又传出将回归港交所,最高筹集资金为200亿美元。7月15日,阿里巴巴股东大会批准普通股“一拆八”方案,股本扩大至320亿股,再次强化了阿里为港股上市铺路的传闻。此外,视觉智能独角兽之一旷世科技也传出赴港上市传闻,并将积极考虑采用同股不同权架构。

阿里巴巴方面表示,ADS比例调整与股票分拆完全成正比,未向任何持有人发行新的ADS,流通的ADS数量仍保持不变。

7月,李小加介绍港交所的定位明确指出“要做全球生意”。他介绍,港交所下一阶段的发展目标之一是把流浪在国外市场的中国本土上市企业带回国内,比如像阿里巴巴、百度这样“漂泊在外”但“根”在中国的公司。

科创板国际化

目前科创板的上市规则也接纳了同股不同权架构公司申报上市。4月,优刻得就成为首家申报以同股不同权股权结构上市科创板的公司。

值得注意是,科创板也对互联互通机制抛出了“橄榄枝”。

7月31日,上交所副总经理阙波表示,未来将持续评估完善科创板各项制度,提高上交所国际化水平,包括推动上交所市场与境外市场互联互通,推进与境外市场ETF互通,推动上交所债券市场对外开放。

对于两地交易所潜在竞争关系,天元金融的策略分析师梁浩荣向记者表示,目前香港市场对于内地科创板的推出和同股不同权制度实施,普遍担心的问题主要是否会降低优质企业赴港上市的热情和引起资金的分流效应。不过,二者之间的并非存在竞争的态势,而是相互共存的。

梁浩荣表示,企业选择上市,会先决定上市地点,同股不同权架构也未必是最主要的考虑因素;对于投资者而言,投资香港的科技创新企业没有准入门槛,而且香港的衍生工具品种丰富,可以满足不同类型投资者的需求;从资金来源看,科创板主要吸收内地的机构投资者,而港股主要吸收海外资金,所以对资金而言没有形成冲突,反而对资金分层形成结构性的优化。

至于科创板标的后续是否会纳入到互联互通机制,香港方面监管层表示了开放态度。

7月29日港交所已经向媒体回应,非A+H的科创板股票能否纳入沪股通,需要看其是否为上证180指数或上证380指数的成份股。

按照既定规定,可通过沪港通进行北向交易的合资格证券包括上证180指数、上证380指数的成份股,以及不在上述指数成份股内但有H股同时在联交所上市及买卖的上交所上市A股;所有以人民币以外货币报价的沪股,及所有被实施风险警示的沪股则不被纳入沪股通。而目前科创板相关指数体系还在完善中。

在科创板首批上市前,上交所和中证指数公司宣布将在科创板上市股票与存托凭证数量满30只后的第11个交易日正式发布上证科创板50成份指数,以便能够及时反映科创板市场上市公司的整体价格表现;预计将在2020年1月22日起按照现行指数规则纳入上证综指,纳入上证成份指数样本空间的规则将在指数专家委员会审议后另行公告。

李小加曾向证券时报记者表示,如果重新设置一个新的指数,港交所也会积极跟内地监管者沟通,积极将科创板上市公司纳入沪深港通标的,让投资者有更多的投资渠道,并认为通过北向通道去投资科创板是大概率事件。

指数公司态度转变

指数公司对科创板接纳同股不同权架构表示关注。

近日,MSCI中国研究主管魏震在接受采访时表示,中国科创板引入了诸多新特点,例如基于注册制的IPO系统、更透明的信息披露、允许同股不同权以及更宽松的每日交易限制等;但MSCI认为需要更多时间来检测和评估科创板的实施、交易以及流动性。根据此前公布的计划,MSCI今年的“三步走”扩大纳入计划并不包含科创板。

证券时报·e公司记者注意到,国际指数公司也对同股不同权架构纳入问题颇为关注,对是否接纳问题上出现过态度反复或者执行标准不一。

2017年,标普道琼斯指数公司不再新增纳入具有多层投票结构的股票,将其从标普500等市场核心指数中剔除,使得Snap等新兴上市公司被排除在其指数体系之外;但对谷歌和伯克希尔·哈撒韦等标的仍然保留为指数成份股。

上海财经大学金融学李曜教授曾就指数公司不吸纳同股不同权现象发文指出,对于作为长期投资者的机构投资者来说,他们一般不愿意购买双层投票权结构的股票,特别是采取消极投资策略的指数基金更是如此。据介绍,若对公司发展战略、公司治理等不满意,长期持有类投资者并不会只采取“用脚投票”;美国三大最知名指数基金投资公司领航、黑岩、道富一直主张只支持一股一票的企业。

2018年下半年,一些指数公司态度开始转变。

比如MSCI,2017年11月2日起,同股不同权标的不再具备纳入为MSCI ACWI IMI等相关证券指数资格;但是2018年10月,MSCI扭转了态度,宣布同股不同权的股票证券将继续有资格纳入MSCI国际全球可投资市场指数,同时,MSCI还宣布将推出一个新的指数系列,在股票基准指数中反映投票权的国际机构投资者提供选择和灵活性。2019年2月,MSCI公布,同股不同权架构标的将有资格纳入MSCI ACWI IMI,其中包括小米集团和美团点评。

MSCI指数委员会主席布莱恩德曾表示,解决这种投票权的机构,应是监管者和股票交易所,而不是一家指数公司。另外,许多投资者担心市场指数不能全面反映市场全貌。

富时罗素则在去年表示将接纳小米集团纳入指数。相关负责人介绍,从指数编制的角度来说,富时罗素主要关注股票的规模、流动性、自由流通量等因素;满足了这些指标的要求,即表示该股票是一只合格的具备可投资性的股票。

多位港股投资基金经理向记者表示,并不会认为双重股权架构会带来影响。据所援引分析,港交所对同股不同权公司上市本身就制定详细政策,采取了针对性的投资者保护措施,比如市值要求需要达400亿港元以上,标准高于现有74%的港股通标的市值;同时,港股通对内地个人投资者设立了不低于50万元人民币的投资准入门槛,要求投资者需要有一定的风险承受能力。(记者 阮润生)

热点推荐

-

小米9又缺货?"缺货"成常态,供应链问题一直未解决

-

时隔两年多,小米欲重返巴西智能手机市场

-

实探小米9富士康廊坊工厂:现月产能已超百万

-

荣耀平板V7 Pro 搭载联发科迅鲲1300T芯片

-

杨超越发带、杨紫暴富耳环等 淘宝爆款成义乌饰品风向标

-

荣耀预热Magic 3 抗摔能力堪比“磐石之坚”

-

亚马逊对卖家的管控越来越严 普通卖家挣钱将越来越难

-

realme GT Flash真机配置曝光 E4 sAMOLED显示屏

-

因为疫情 2021世界5G大会宣布延期

-

iQOO8系列官宣 将采用骁龙888 Plus处理器

-

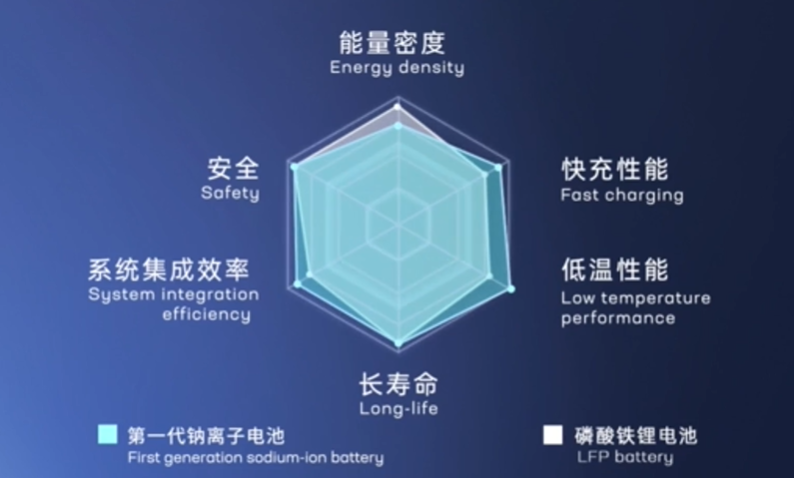

宁德时代发布第一代钠离子电池 能量密度将突破200Wh/kg

-

外卖平台要给骑手购买保险 美团市值蒸发4052亿

-

变现能力不强等 TikTok的中国商家静悄悄

-

互联网企业跌幅榜:微盟跌幅达74.51%

-

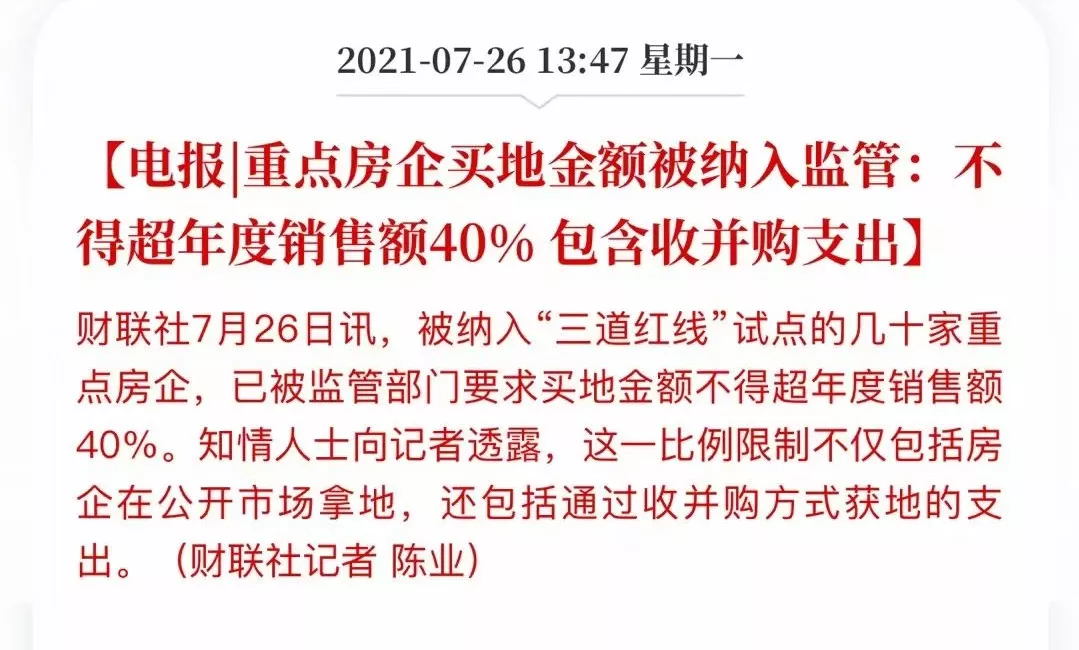

完善“三道红线”监管漏洞 建发房产等拿地金额超支

-

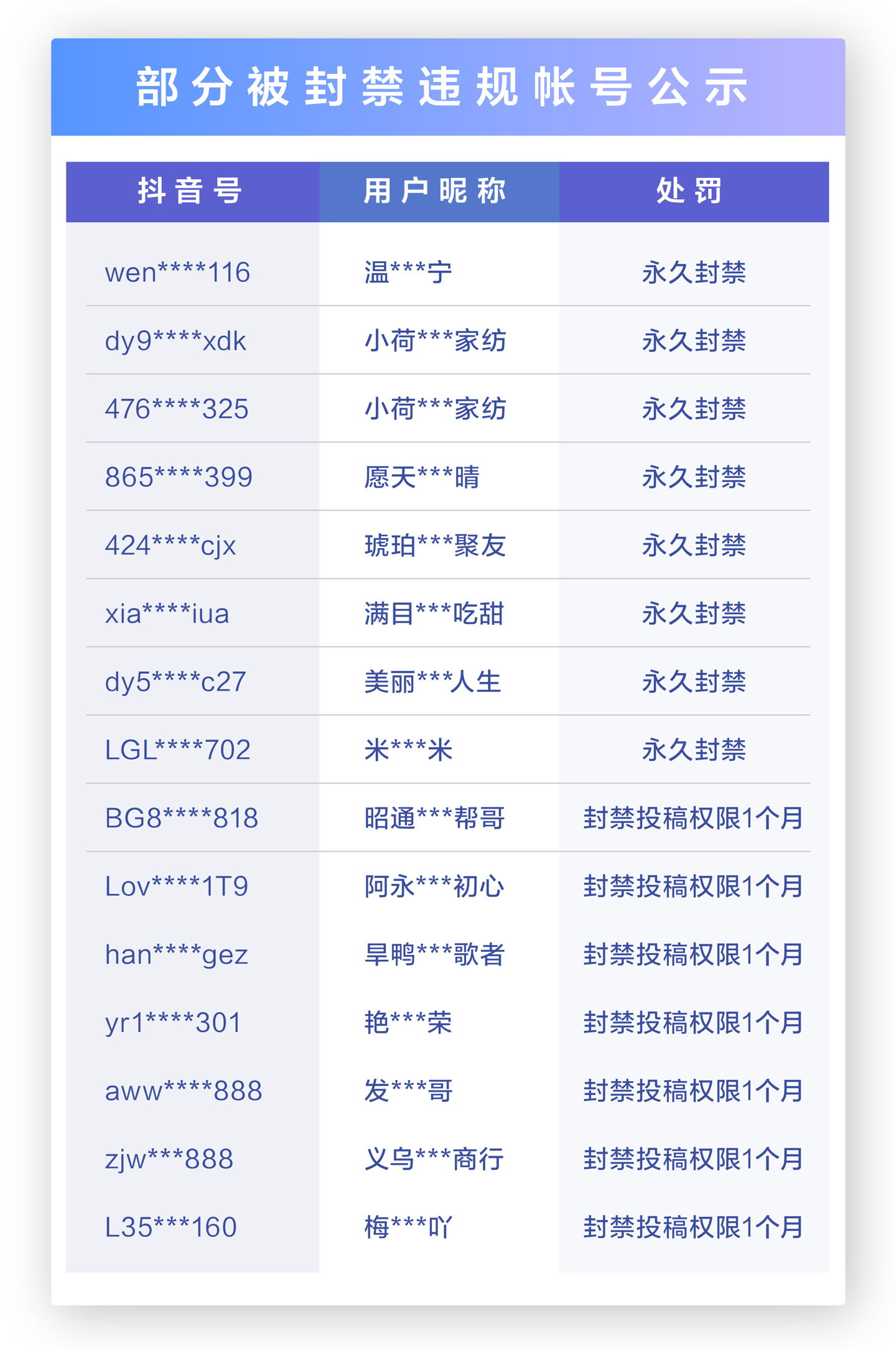

抖音发公告严打消费灾情行为 下架违规视频98条

-

联想YOGA 27 2021一体机配置表发布 搭载AMD锐龙5000

-

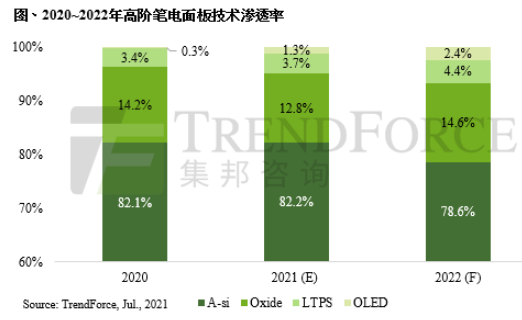

2022年高端笔记本电脑面板出货量市占有望达21.4%

-

汇源果汁迎来“重整” 谁会来“接盘”拯救汇源果汁?

-

国货品牌不能倒 汇源果汁能凭借网友的力量给救活吗?

-

从李宁到鸿星尔克:不浪费每一场危机 准备好了吗?

-

阿迪达斯因消防不符标准被罚5100 网友觉得有点少

-

鸿星尔克捐款5000万元“被倒闭” 吴荣照深夜直播致谢

-

资产负债率100.92% 贵人鸟能否“凤凰涅槃”?

-

贵人鸟捐款上热搜 网友:你糊的比隔壁还让人心疼

-

鸿星尔克爆红 捐了100万的汇源果汁也被捞回大众视线

-

FF上市就能还钱回国?贾跃亭想和迈巴赫一较高下

-

联想YOGA 27 2021新品将发布 配备8GB GDDR6显存