中铁信托频繁“踩雷”房地产项目 追索西安项目2年

2021-04-25 16:45:55 来源: 投资者网

今年4月30日前,中铁信托仍有两件大事需要完成。其一,公开披露2020年报;其二,申报追索陕西千层浪房地产开发有限公司(以下简称“千层浪房地产”)的债务。

不过,中铁信托的控股方中国中铁(5.380,-0.07,-1.28%)在2020年年报里,对中铁信托的部分数据已进行披露。种种迹象表明,中铁信托的信托资产规模或有一个明显下滑。

同时,今年一季度也成了中铁信托的“多事之秋”。根据全国企业破产重整案件信息网,2家曾向中铁信托融过资的企业,被法院判定破产重整。不止如此,新华联(2.550,-0.20,-7.27%)的公告也显示,中铁信托正在追偿一笔3.62亿元的借款。

中铁信托与其调整到位的管理层,正在经历一个关键时刻。

追索西安项目2年

今年3月,西安市中级人民法院公告,将于5月14日召开千层浪房地产的第一次债权人会议。中铁信托作为债权人之一,应于4月30日前向破产管理人申报债权。

天眼查显示,千层浪房地产的实控人为袁飘洋。这位来自浙江的商人,在陕西开发过别墅 “达观天下”项目。2018年,西安秦岭违建别墅曝光,“达观天下”作为重点整治对象之一,于同年被拆除。

此后,当初为袁飘洋融过资的金融机构逐渐浮出水面。2020年以来,袁飘洋多次被法院判定限制高消费,千层浪房地产也因借款纠纷,被多家金融机构诉诸法院,包括中铁信托、华夏银行(6.240,-0.01,-0.16%)西安分行、建设银行(7.080,-0.04,-0.56%)西安高新开发区支行、浦发银行(10.430,0.00,0.00%)西安分行等。

其中,2019年中铁信托曾向法院提起诉讼,要求千层浪房地产赔偿1009.4万元,并最终胜诉。不过,值得注意的是,法院在公告中表示被告方千层浪房地产已经“下落不明”。

今年2月,西安市中级人民法院裁定受理了中铁信托对千层浪房地产的破产清算案件。历时2年的追索,开始有了提速。法院指定相关事务所作为千层浪房地产的破产管理人,向债权人收集信息。

一位上海的信托销售表示,企业经营不善拖欠金融机构的款项事件不少,但破产的案例比较少见,毕竟这意味着追索的难度加大。

作为一家总部设于四川的机构,中铁信托在四川、湖南等地区拥有丰富的资源。近些年,中铁信托的业务范围开始向全国扩张。其网站显示,除总部外,中铁信托在北京和上海设有业务部,并在深圳、武汉、重庆成立市场开发三部、四部、五部。

频繁“踩雷”房地产

今年3月,银保监会四川监管局公告,核准王云飞任职中铁信托的副总经理。

资料显示,王云飞2006年进入中铁信托,先后供职研究发展部、房地产信托部。中铁信托的公开资料中,王云飞在负责房地产业务期间,曾投放信托项目20多个,资金规模接近100亿元,是单人产量最突出的负责人之一。

不过,今年以来,房地产项目却成了中铁信托“踩雷”的重灾区。

今年3月,新华联公告其全资子公司湖南新华联建设工程有限公司(以下简称“湖南华建”)所持有的长沙银行(9.740,-0.02,-0.20%)部分股票被冻结。公告还指出,湖南华建因未按约定偿还中铁信托融资本金3.62亿元,被后者向法院申请强制执行。

企查查显示,湖南华建主营建筑施工,曾承建过宁夏银川的阅海湾新华联广场,但因涉嫌违反环保规定,被当地部门行政处罚。2020年11月以来,长沙、芜湖等地法院对湖南华建立案审理,并判定其为失信被执行企业。

值得注意的是,新华联在公告中表示,中铁信托向湖南华建融资的3.62亿元本金,“未包含在前期披露的逾期债务中”。

对此,《投资者网》就当初向湖南华建投放贷款时,尽调与风控是否尽职尽责等问题向中铁信托致函求证并拨打电话,中铁信托方面表示会查收邮件,但后续一直未予置评。

截至今年4月21日,中铁信托尚未发布2020年报。根据2019年报,中铁信托报告期内的主动型产品分为证券投资、股权投资、其他投资、融资等。通常而言,房地产业务属于主动管理的融资类范畴。

2019年,中铁信托主动融资类的管理规模为572.43亿元,2017年至2018年分别为412.42亿元、305.13亿元,因此融资类产品规模在2019年实现激增。而中铁信托的网站“热销产品”中,仍有房地产相关项目在售,如“金沙2110期乐山优质项目集合资金信托计划”,就计划发行5.6亿元投向乐山市一处土地的开发。

信托资产规模或同比下降

王云飞的任职,或标志着中铁信托的高管团队调整,正式告一段落。2018年至2019年,银保监会先后批复陈赤、严震、李京出任中铁信托的总经理、副总经理、风险总监。

新高管团队组成后的2019年,中铁信托的信托资产规模4254亿元,较2018年度4266亿元稍有收窄。尽管到目前为止中铁信托没有披露2020年报,但其控股方中国中铁已发布报告,对中铁信托有所提及。

根据中国中铁的2020年报,中铁信托在2019年“作为发起人但在结构化主体中没有权益的结构化主体”发行的信托规模为4254亿元,数据与中铁信托同年的信托资产规模一致;2020年,中铁信托的该项数据规模为3633亿元,同比下降17.09%。

对此,《投资者网》就2020年信托资产规模是否同比下降等问题向中铁信托求证,但对方未予置评。

通常而言,信托公司的信托资产分为主动型、被动型,其中被动型也可以称为“通道业务”。前述上海的信托销售人士认为,这些年的银信合作中,不少信托公司都承接银行的单子,致使信托规模不断壮大,但由于自身仅作为过桥方,因此对项目的风险不能完全把控。

以中铁信托为例,2018年其被动型信托达3642亿元,占同期信托资产的85.37%;2019年该规模下降至2627亿元,占同期信托资产的61.75%。

可以看出,中铁信托自新高管团队就位后,通过压缩通道业务、提升融资业务的规模,来实现信托资产的“再平衡”。

值得注意的是,近期中铁信托又陷入一起纠纷中。今年3月,武汉市中级人民法院通知,中铁信托因凯迪生态不能清偿到期债务,要求后者破产重整。作为一家摘牌退市的企业,凯迪生态曾于2019年公告中铁信托向其追索5018.84万元。除此之外,国元信托、国通信托、陕西国际信托等也均与凯迪生态有过借款纠纷,其中部分机构表示所涉债务为通道业务。

而中铁信托纠纷所涉债务是否为通道业务,也引起外界的注意,《投资者网》将继续关注。

热点推荐

-

民生加银产品踩雷多只债券 13.5亿未如期兑付

-

重阳投资旗下基金连续三年跑输沪深300 是在和时间做朋友吗?

-

恒泰艾普(300157.SZ)并购接连踩雷 上市10年累亏22亿

-

段永平“抄底”腾讯 10年后赚的比存银行利息要多?

-

字节跳动投资餐饮管理公司东方鸿鹄 持股比例达13%

-

7月以来 存量资金调仓和博弈将继续主导短期市场

-

公募基金集体加仓半导体 冯明远、丘栋荣挖出“三倍股”

-

净利下滑股价“腰斩”市值蒸发350亿 中炬高新意图“反转”

-

交银安享稳健养老上半年规模增长39亿元 创记录

-

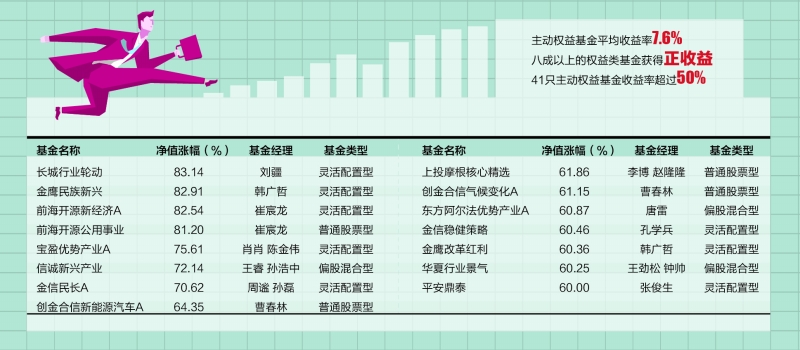

基金公司排名出炉 易方达、广发、汇添富列主动权益前三

-

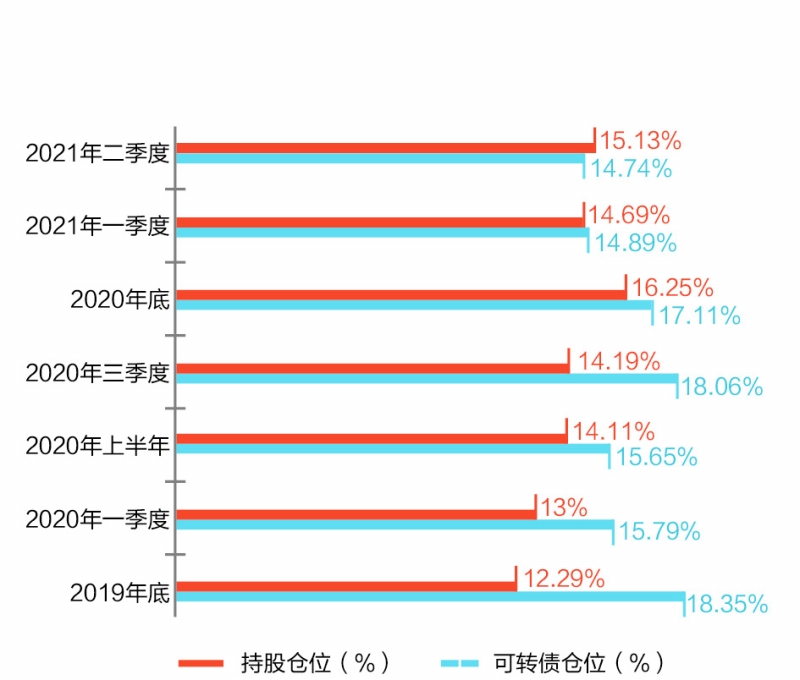

二级债基等“固收+”品种大放异彩 开始减仓避险

-

过度融资带来债务困境 紫光集团需要“造血”

-

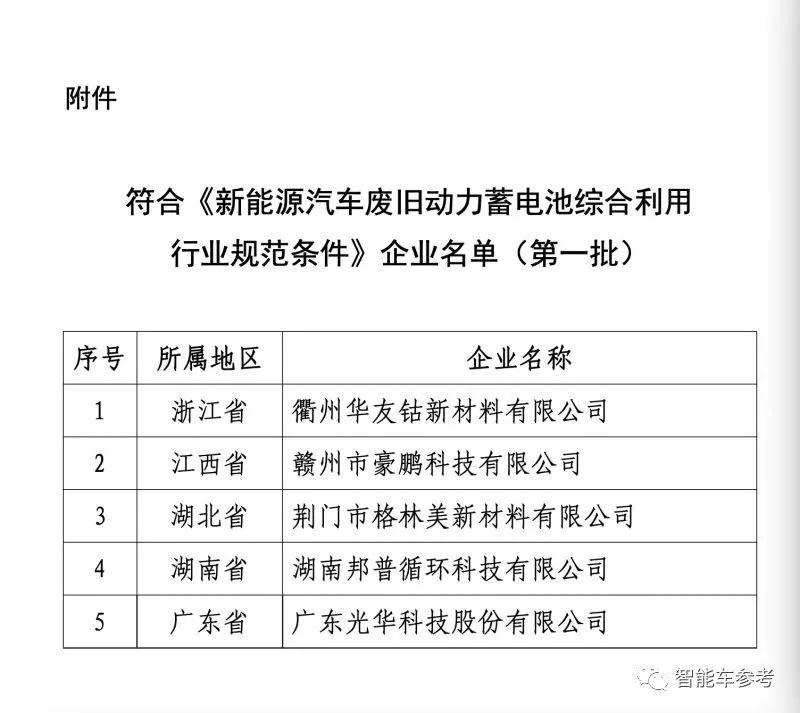

新能源汽车退役电池市场价值千亿 但够绿的生意不好做

-

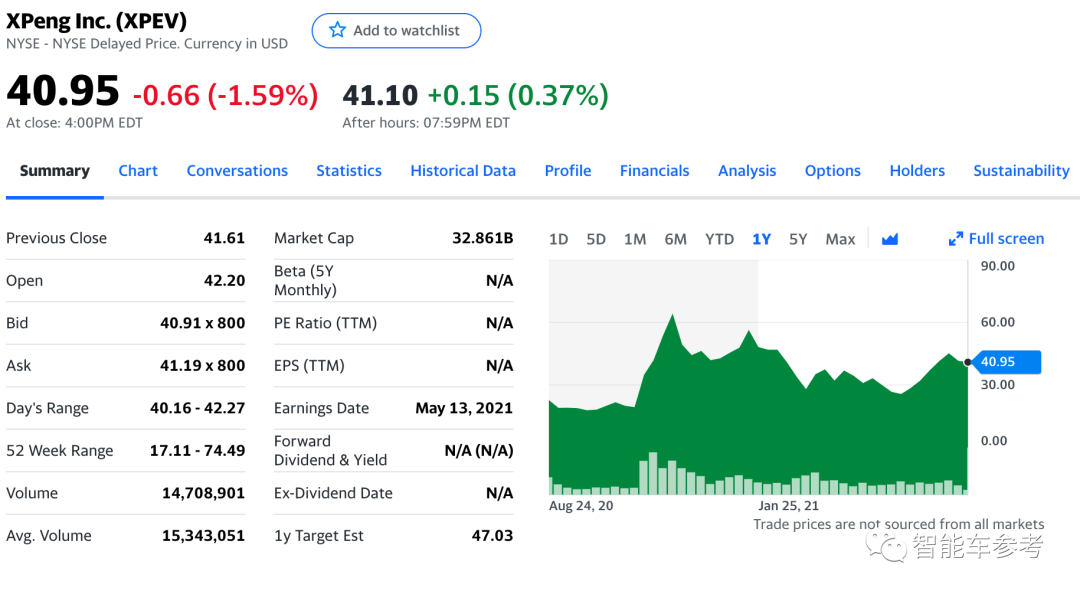

55亿美元还不够?小鹏汽车到底还需要多少钱?

-

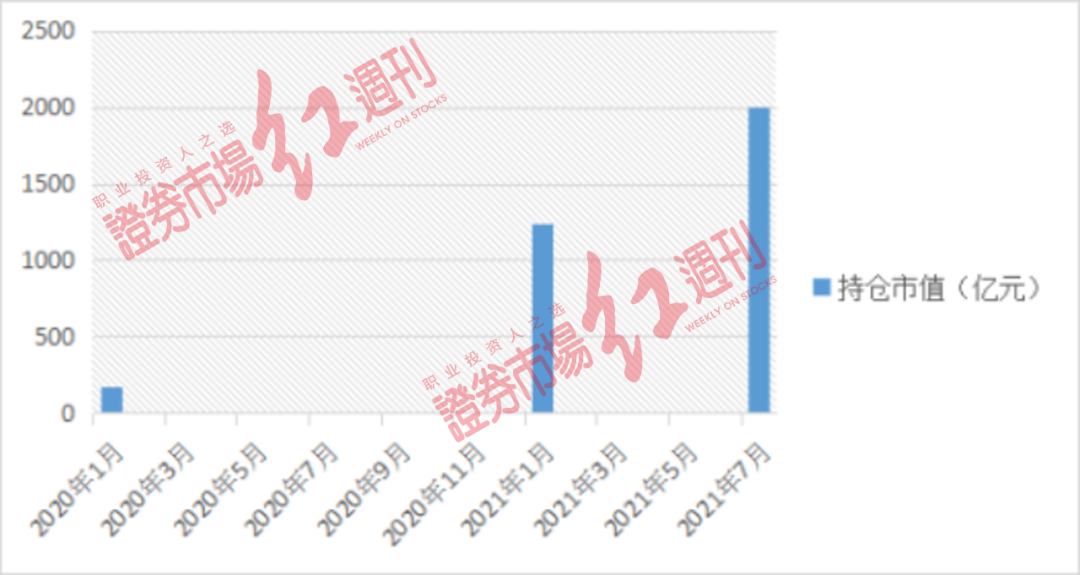

锂电池板块年内大涨42% 北上资金2000亿重仓

-

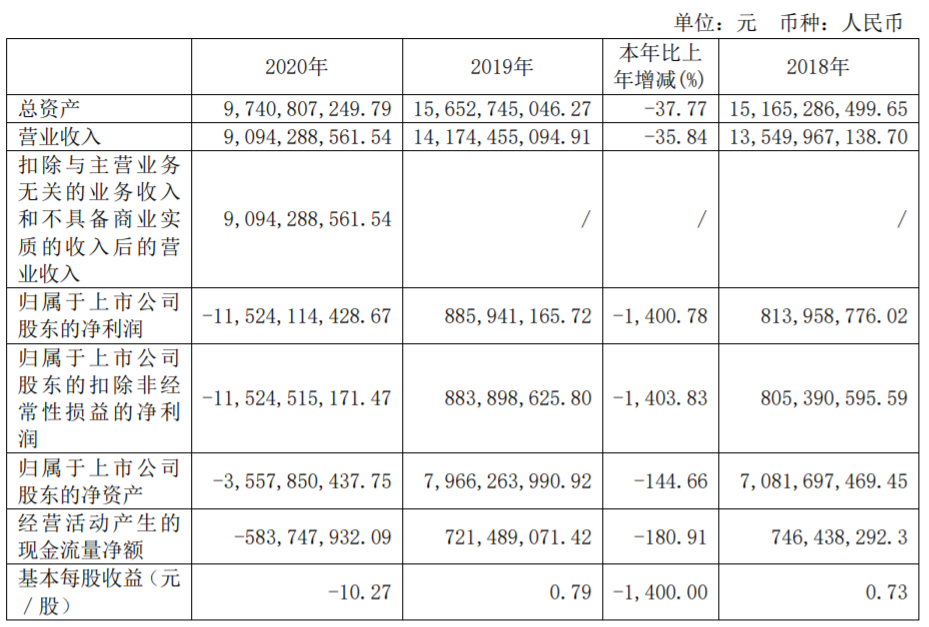

易见股份2020年亏损115亿 深交所发监管函

-

机构热炒锂电 三七互娱(002555)获主力小幅加仓

-

长生人寿70%股权正式挂牌 交易款需一次性付清

-

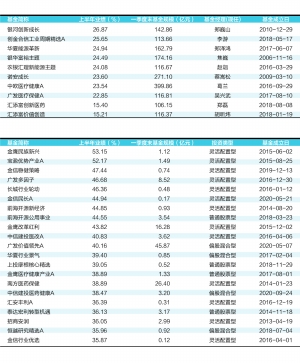

百亿规模基金首尾业绩相差32个百分点 最高收益27%

-

多家私募规模突破千亿 解码头部私募DNA

-

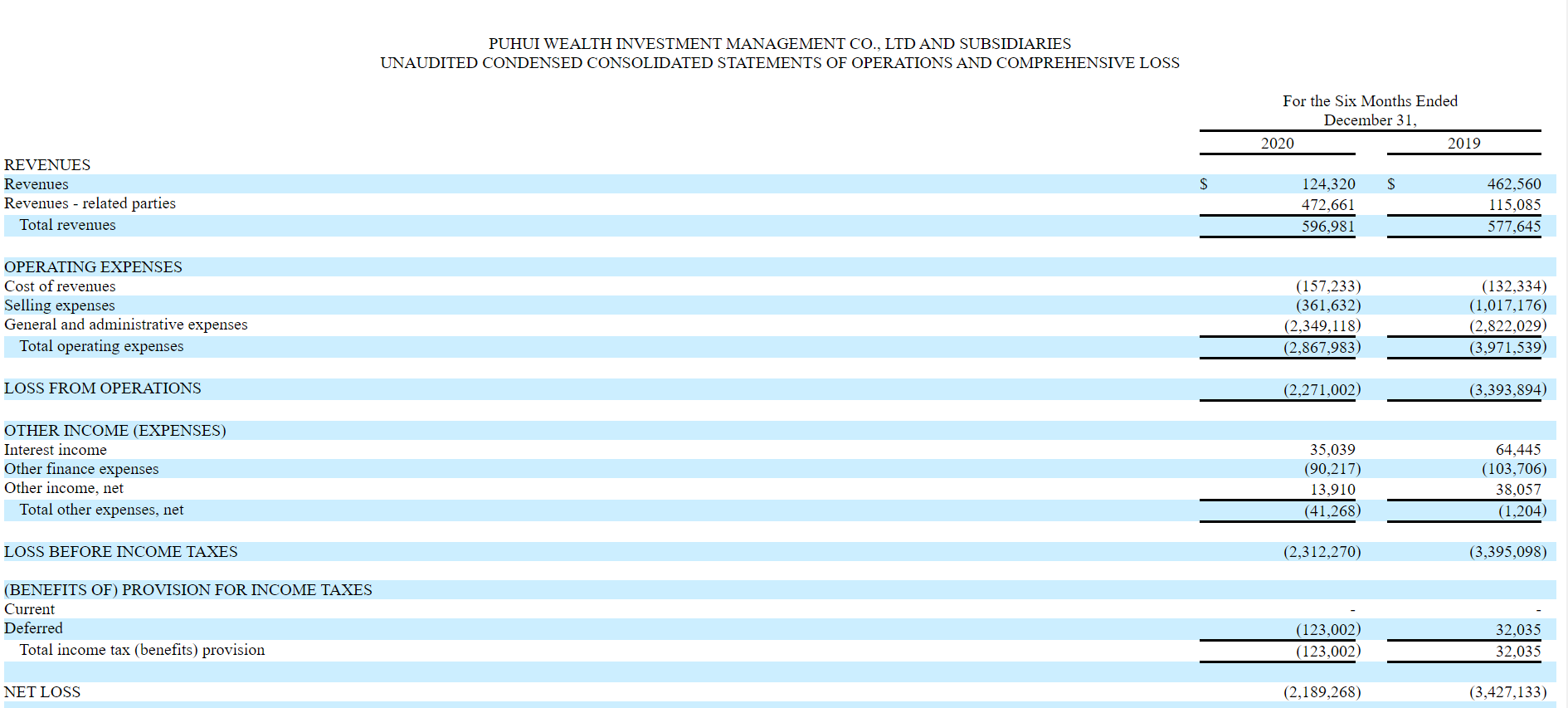

普惠财富(PHCF.US)2020年下半年净亏损218.9万美元

-

名创优品科技公司注册资本增至6亿元 增幅100%

-

王峥娇赵蓓葛兰等领衔“药基”收益较佳 眼科等增长“贡献最大”

-

新经济领域定增活跃 京东方A拟发行69.6亿股募资200亿元

-

大盘延续反弹 天齐锂业主力小幅加仓

-

5月末公募基金规模达22.91万亿 再创新高

-

中科沃土转型升级混合 6月回撤已超12%

-

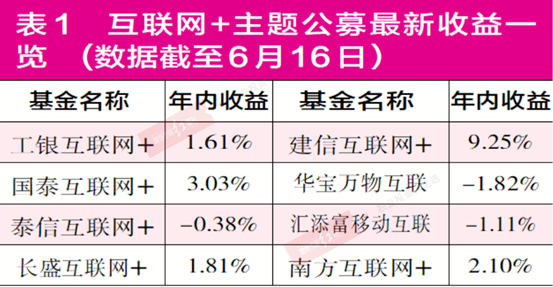

“互联网+”产品普遍举步维艰 多家产品被“深套”