2020年至2024年 全球赤藓糖醇年均增长率达22%

2021-08-17 11:17:36 来源: 陆玖财经

保龄宝的股价从去年8月最高25.71元,跌至目前的11元左右,拦腰斩,一直处于低迷状态,而市面上赤藓糖醇又一直处于缺货高价状态。

2021年夏季,“0”糖饮料依然妥妥的占据了饮料市场的C位。

元气森林的成功,引发了行业一系列连锁反应,农夫山泉、娃哈哈、喜茶等等新旧品牌都在推出自己的代糖气泡水,便利店中代糖饮料多达几十种。

无糖概念持续火热,带火了以赤藓糖醇为代表的新型甜味剂产业。

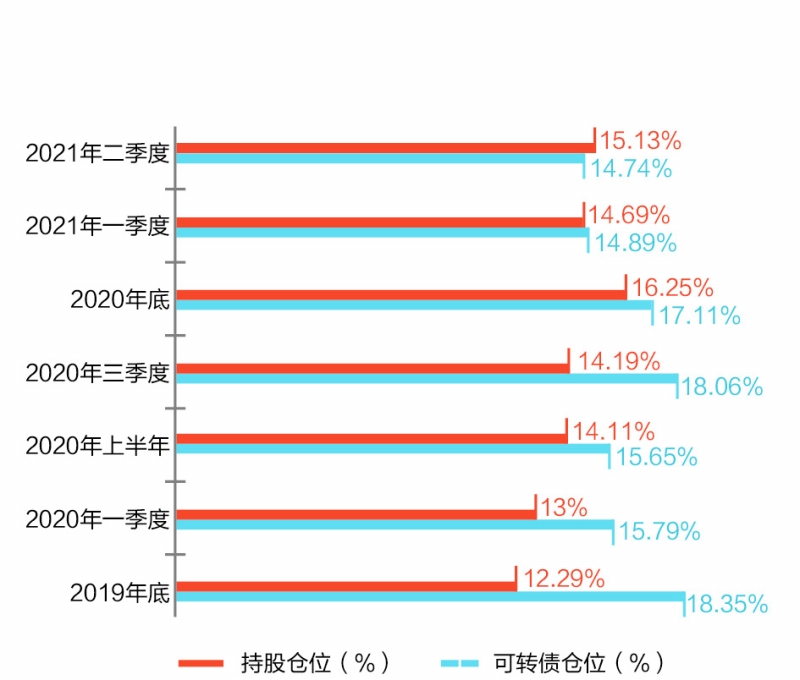

沙利文发布的统计数据显示,2020年至2024年,全球赤藓糖醇的市场需求会持续增长,年均增长率高达22.12%。

7月28日,标榜为“元气森林最优供应商”的保龄宝盘后发布公告,宣称其投资建设的年产1.3万吨赤藓糖醇扩建项目,经过10个月的建设、调试和运行,产能基本达到设计要求。

但让人奇怪的是,资本市场对于这些利好似乎并不买账,保龄宝的股价从去年8月最高25.71元,跌至目前的11元左右,拦腰斩,一直处于低迷状态,而市面上赤藓糖醇又一直处于缺货高价状态。

这种奇怪的资本现象背后,究竟是怎样的一个局面?

01、赤藓糖醇背后的保龄宝

如果你经常喝元气森林,或许会留意到其产品介绍中写着“采用天然代糖赤藓糖醇”的字样。

在元气森林苏打气泡水的配料表里,赤藓糖醇的排序仅次于水,排在第二。

新晋无糖饮料产品如“喜小瓶”、“奈雪的茶”、“安慕希AMX小黑钻酸奶”等也都采用赤藓糖醇作为代糖选择,赤藓糖醇需求量迎来爆发期。

简单来说,赤藓糖醇就是一种有糖的味道,但是不会消化,不产生能量的糖。它通过玉米淀粉原料经过酵母发酵产生,进入人体后不参与人体血糖代谢,直接从体内排出,这一特点正好契合了时下的“控糖”风潮。

所以,“0糖”饮品的背后并非真的没有糖,只是没有传统意义上容易让人发胖的糖。

赤藓糖醇产品受到市场广泛关注,也引发了机构和公众对保龄宝公司的关注。

成立于1997年的保龄宝,产品主要包括功能糖系列、淀粉糖系列、糖醇系列等,同时,保龄宝是全球五家赤藓糖醇生产商之一,是国内首家完成赤藓糖醇工业化生产的企业,也是A股唯一一家主业包含赤藓糖醇的企业。

据公开资料显示,产品除了供应元气森林之外,保龄宝同时还是可口可乐、雅培、伊利、农夫山泉、飞鹤等大型企业的供应商。

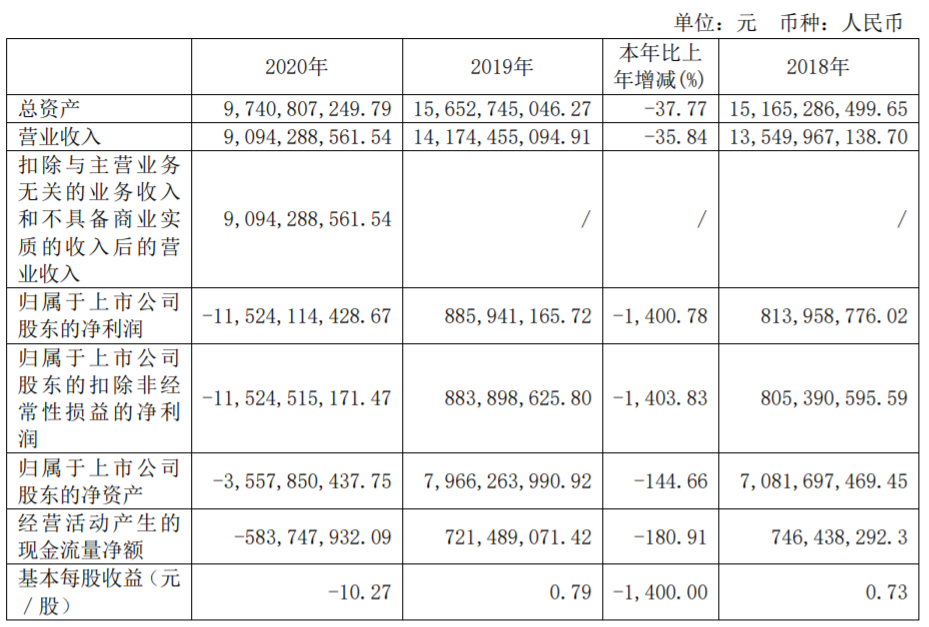

在元气森林火爆之前,赤藓糖醇在保龄宝的业务中占比不高,且主要向欧美国家出口。但近两年,国内赤藓糖醇消费进入高速增长期,销售收入增长迅速,带动保龄宝业务规模快速扩张。2020年保龄宝糖醇产品营业收入4.07亿元,同比增长66.66%,占公司营业收入的比重为19.83%。

无糖饮料大卖,市场供不应求,保龄宝开始加码赤藓糖醇市场,以解决产能瓶颈带来的发展受限。

7月28日,保龄宝称,其去年9月投入建设的1.3万吨赤藓糖醇扩产项目已开始运行,此前,7月13日,保龄宝披露非公开发行A股股票预案,拟募集7亿资金,用于年产3万吨的赤藓糖醇晶体项目等,按照预期,一年后该项目建成,保龄宝的赤藓糖醇产能将超过6万吨。

保龄宝董秘办工作人员称,目前赤藓糖醇价格较往年仍处于高位,公司很看好,否则不会募集资金扩产。

02、增收不增利的尴尬境地

根据市场调研公司沙利文预测数据,2021年全球赤藓糖醇总需求将超过14万吨。而保龄宝根据公司下游需求反馈等信息预测,总需求可能将远远超过预期,未来无糖、减糖的健康消费方式将成为长期趋势。

根据卓创资讯消息,受供应紧缺支撑,今年春节后赤藓糖醇价格持续上涨。到4月初,个别主要厂家报价已高至36000元/吨,较2月19日价格涨幅达到80%。

0糖流行带来的需求拉动真实存在,众多机构纷纷看好赤藓糖醇市场,赤藓糖醇的价格也一路走高,但奇怪的是,保龄宝的财报并没有因此变得靓丽。

财报数据显示,保龄宝毛利率持续下滑,在刚上市的2009年度,保龄宝食品制造业务的毛利率为21.21%,而到2020年度,这一数据降至9.18%。而在此期间,保龄宝主营业务并未发生显著变化。

就赤藓糖醇的业务毛利率而言,保龄宝也远低于同为元气森林代糖供应商的三元生物。

三元生物招股书数据显示,2018年—2020年,以赤藓糖醇为主营业务的三元生物综合毛利率分别为36.85%、45.77%和42.27%,而同期保龄宝赤藓糖醇业务的毛利率分别为19.66%、21.1%和15.27%。

天风证券将保龄宝毛利率下滑的主要原因归结为原材料上涨。陆玖财经经过调查分析,认为原材料价格的上涨的确是原因之一,赤藓糖醇生产所需的玉米等原材料价格从2020年以来涨幅在40%左右,产品成本大幅增加,同时销售价格调整相对滞后,就导致产品毛利率下降,从而影响公司的经营利润。

但同时,对于保龄宝来说,风险不仅来源于上游。

国内赤藓糖醇产业起步较晚,保龄宝首先进入该赛道,三元生物、诸城东晓紧随其后。2019年,三元生物、保龄宝、诸城东晓分别占全球市场产量份额的33%、18%、6%。其中,三元生物赤藓糖醇产量占国内赤藓糖醇总产量的54.90%,占全球总产量的32.94%,为全球赤藓糖醇行业产量最大的企业。

前私募基金研究员尤薇娅(化名)称:“头部效应基本上在任何行业都存在的,食品原料行业就很明显,市占率高、产量大,产品的机器采购单位成本、原材料单位成本等等都会更低,而且头部企业对于上游供应商的议价权更高。这些都可能是三元生物利润率更高的原因。”

03、三元生物力压保龄宝

据了解,国内赤藓糖醇市场份额第一的三元生物,也开始为冲刺A股IPO做准备。

据悉,在2020年上半年,三元生物公司赤藓糖醇产品的收入占直营业务收入比例高达83.13%,元气森林、统一、农夫山泉等企业都是三元生物的客户。

与此同时,不光是三元生物,保龄宝的对手越来越多。元气森林现象不仅让越来越多的市场投资者关注到赤藓糖醇,也让代糖供应商队伍不断增员。这个名单还包括:丰原药业、华康股份,等等。

要知道,虽然无糖将是大趋势,目前及未来市场肯定巨大,短期利润丰厚。但是无糖的替代品——赤藓糖醇,则是科技含量低,门槛低。

丰原药业2019年中宣布,拟投资2.88亿元建设年产3万吨赤藓糖醇和0.5万吨谷氨酰胺项目,预计建设工期一年,由于受到疫情影响,该项目建设没有得到预期,但正在加快推进项目建设。

无独有偶,华康股份则披露一项年产3万吨高纯度赤藓糖醇在建项目,计划投资额超过3.5亿元。所以,保龄宝面临的是,前有三元压制,后有无数追兵的局面。

另外,随着赤藓糖醇市场需求的持续旺盛,行业景气度保持在较高水平,现有厂商均在保持加码扩产,外部拟新建产能以进入赤藓糖醇行业的资金亦在增加。若未来下游需求无法及时消耗新增供给,赤藓糖醇行业将会出现供给相对过剩情况,行业利润率水平将受到负面影响。

综上,从外部环境来看,保龄宝在自己所在的市场并没有稀缺性和唯一性。

2020年以来,在元气森林带来的0糖风潮利好情况下,保龄宝的股价从去年8月最高25.71元,但是,很快,2021年,保龄宝的股价又跌至目前的11元左右。

资深投资人、前投行项目组成员开晓声(化名)告诉陆玖财经,由于保龄宝2020年股价上涨过快,导致其股价提前透支。从投资心理来看,人们对于赤藓糖醇这一新事物,往往存在短期预期过高,而中长期预期过低的预判。而保龄宝ROE(净资产收益率)并不高,作为一个普通的消费品食品的上游原材料厂商,其市盈率却高达80多倍,的确有被高估的嫌疑。

这或许是2021年以来,保龄宝在二级市场一直不涨的真实原因。

04、赤藓糖醇潜在的其他风险

王心宜是北京某高校大三学生,她告诉陆玖财经,她的很多同学在选择饮品时,会倾向于选择 “0”糖概念的饮品,因为感觉会更健康。但是当陆玖财经问她是否清楚具体的代糖名称时,她表示虽然听说过赤藓糖醇和阿斯巴甜,但在购买时并不会介意具体的配料:“会买自己习惯的品牌,但也可能会想尝试一下新品种,或者看到新的包装也会动心”。

2020年元气森林火爆之前,市场上不知赤藓糖醇为何物,而2021年持续火热的“0”糖饮品市场上,饮品制造商们对于代糖的选择也呈现多样化的趋势。

与其他代糖相比,赤藓糖醇最大的优点是“天然”,但它也有价格昂贵等缺点。

它虽然被证实对人体无害,但对某些肠道不好的人也不太友好。三元生物在招股书中表示,如果人体摄入的赤藓糖醇中极少量不被小肠吸收的,则会进入大肠成为肠道细菌发酵的低能量碳源,过量食用可能会产生肠胃胀气;空腹一次性高剂量食用赤藓糖醇也可能造成某些消费者出现腹泻现象。

在代糖领域,赤藓糖醇并非唯一,若未来人们发现更加优质、更加健康、更具性价比的新型甜味剂并成功推向市场,投入大规模商业化应用,那么赤藓糖醇将可能面临市场份额被新产品替代的风险。

例如,就陆玖财经提出的“市面上是否有其他代糖,或者有其他潜在代糖的发展方向,是您比较看好的”这一问题,若饭创始人伯恩表示:“阿洛酮糖在国内是不允许用于食品生产的,主要用于出口,但我还是比较看好阿洛酮糖,等国内的法规调整。此外还可以关注罗汉果糖,甜菊糖,包括以前的木糖醇。”

代糖取代了蔗糖,代糖中的阿斯巴甜风靡一时,近两年被赤藓糖醇逐渐占据市场。未来技术的发展总会超出目前人类的认知,而最终哪一类代糖、哪一类饮品、哪一些品牌会占据市场,可能取决于多种因素的叠加影响。

对于保龄宝来说,客户端面临的风险是,任何一个大型下游企业的需求变化,都将对公司造成销售额的急剧变化;供给端的风险则在于赤藓糖醇厂商的竞争力,这主要在于产能和成本,而非品牌力。

0糖几乎是新一代年轻人喝饮料的标配,但是,保龄宝并不是这个市场的真正王者,赤藓糖醇也不是代糖的唯一解决方案。

虽然手握元气森林、可口可乐这样大大客户,保龄宝的市场份额并不高,作为上游厂商的议价能力也不够。

热点推荐

-

苹果:加征关税将削弱我们全球竞争力

-

全球个人电脑二季度发货量同比小增1.5% 联想总份额占1/4

-

OPPO成立全球销售体系与营销体系 助推全球市场融合发展

-

2020年至2024年 全球赤藓糖醇年均增长率达22%

-

页岩气概念股涨幅居前 恒泰艾普涨逾7%

-

互联网销售鲇鱼效应下 C类基金热度升温

-

永赢高端制造跑输业绩基准 金融“替代”新能源惹疑

-

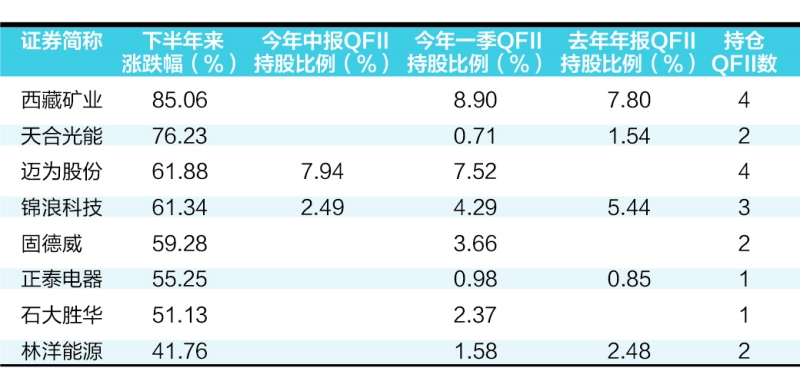

QFII二季度大幅增持东方财富 持4948.8万股

-

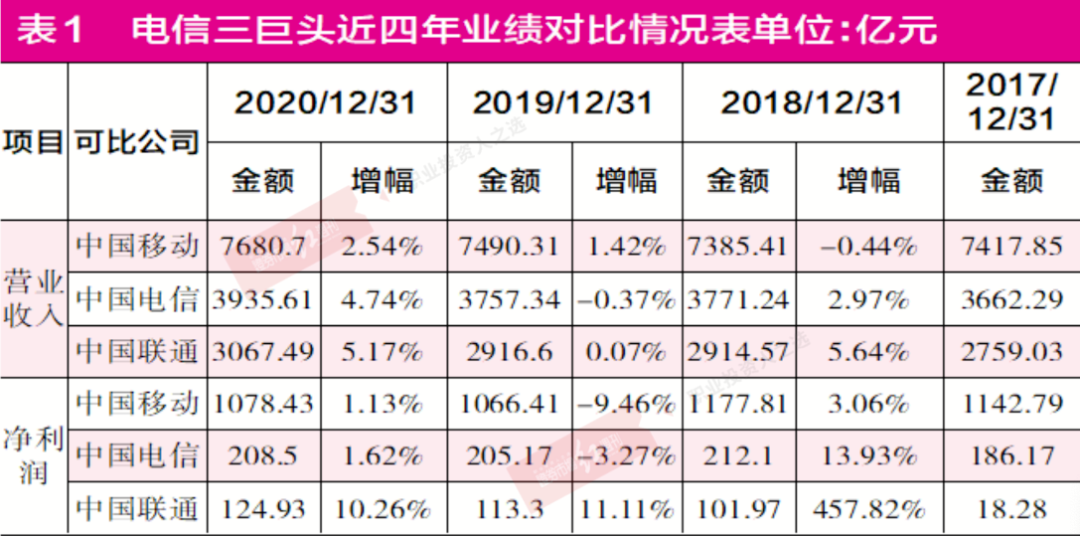

中国电信中签率出炉 将成A股历史上第五大IPO

-

三星电子高位横盘 利润同比增长54%

-

段永平“抄底”腾讯 10年后赚的比存银行利息要多?

-

字节跳动投资餐饮管理公司东方鸿鹄 持股比例达13%

-

7月以来 存量资金调仓和博弈将继续主导短期市场

-

公募基金集体加仓半导体 冯明远、丘栋荣挖出“三倍股”

-

净利下滑股价“腰斩”市值蒸发350亿 中炬高新意图“反转”

-

交银安享稳健养老上半年规模增长39亿元 创记录

-

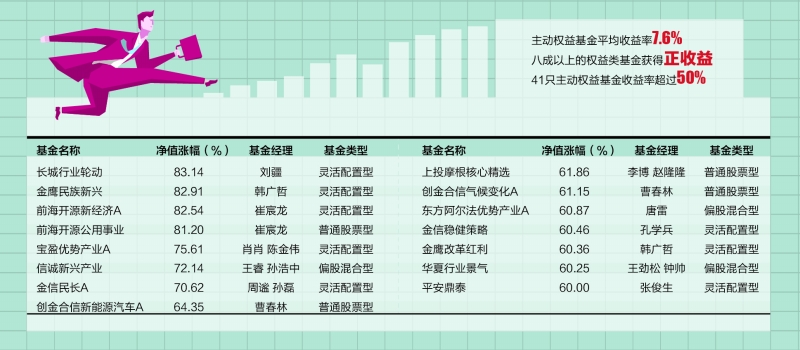

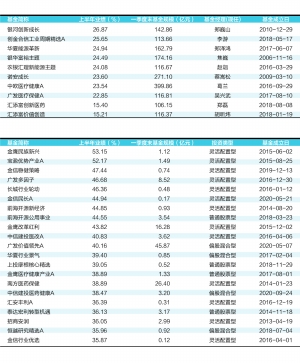

基金公司排名出炉 易方达、广发、汇添富列主动权益前三

-

二级债基等“固收+”品种大放异彩 开始减仓避险

-

过度融资带来债务困境 紫光集团需要“造血”

-

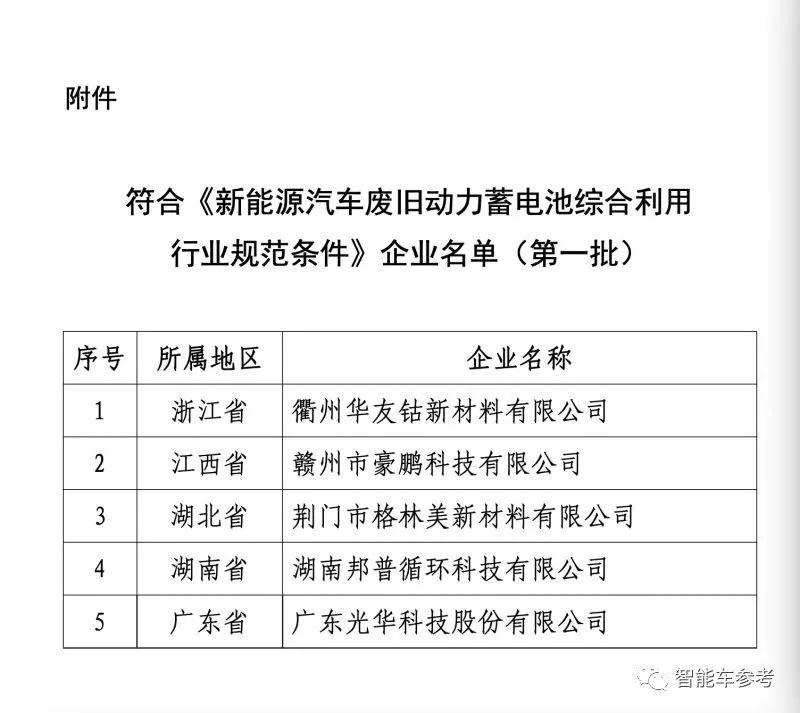

新能源汽车退役电池市场价值千亿 但够绿的生意不好做

-

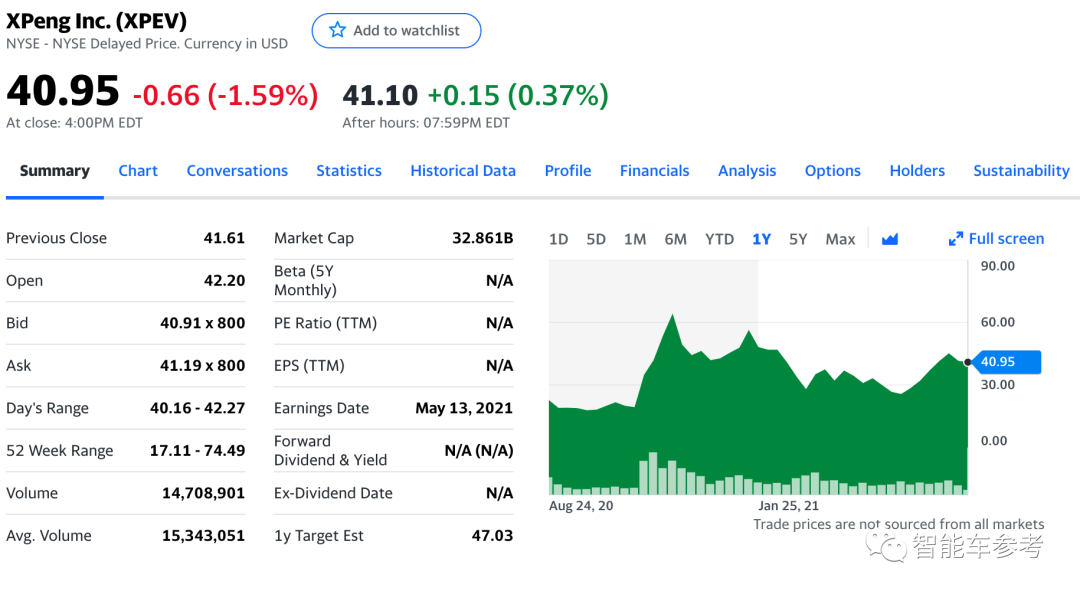

55亿美元还不够?小鹏汽车到底还需要多少钱?

-

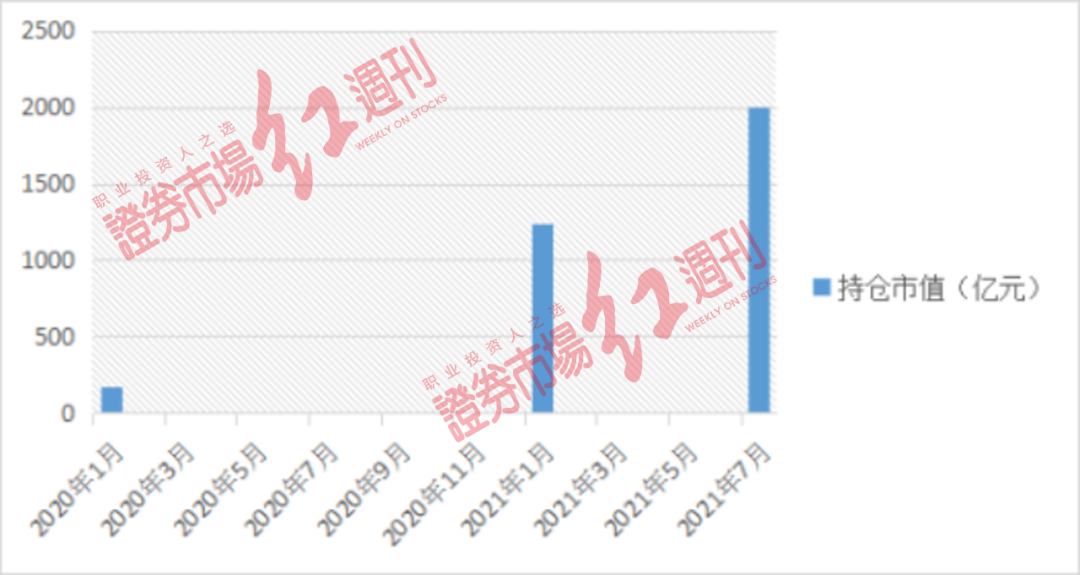

锂电池板块年内大涨42% 北上资金2000亿重仓

-

易见股份2020年亏损115亿 深交所发监管函

-

机构热炒锂电 三七互娱(002555)获主力小幅加仓

-

长生人寿70%股权正式挂牌 交易款需一次性付清

-

百亿规模基金首尾业绩相差32个百分点 最高收益27%

-

多家私募规模突破千亿 解码头部私募DNA

-

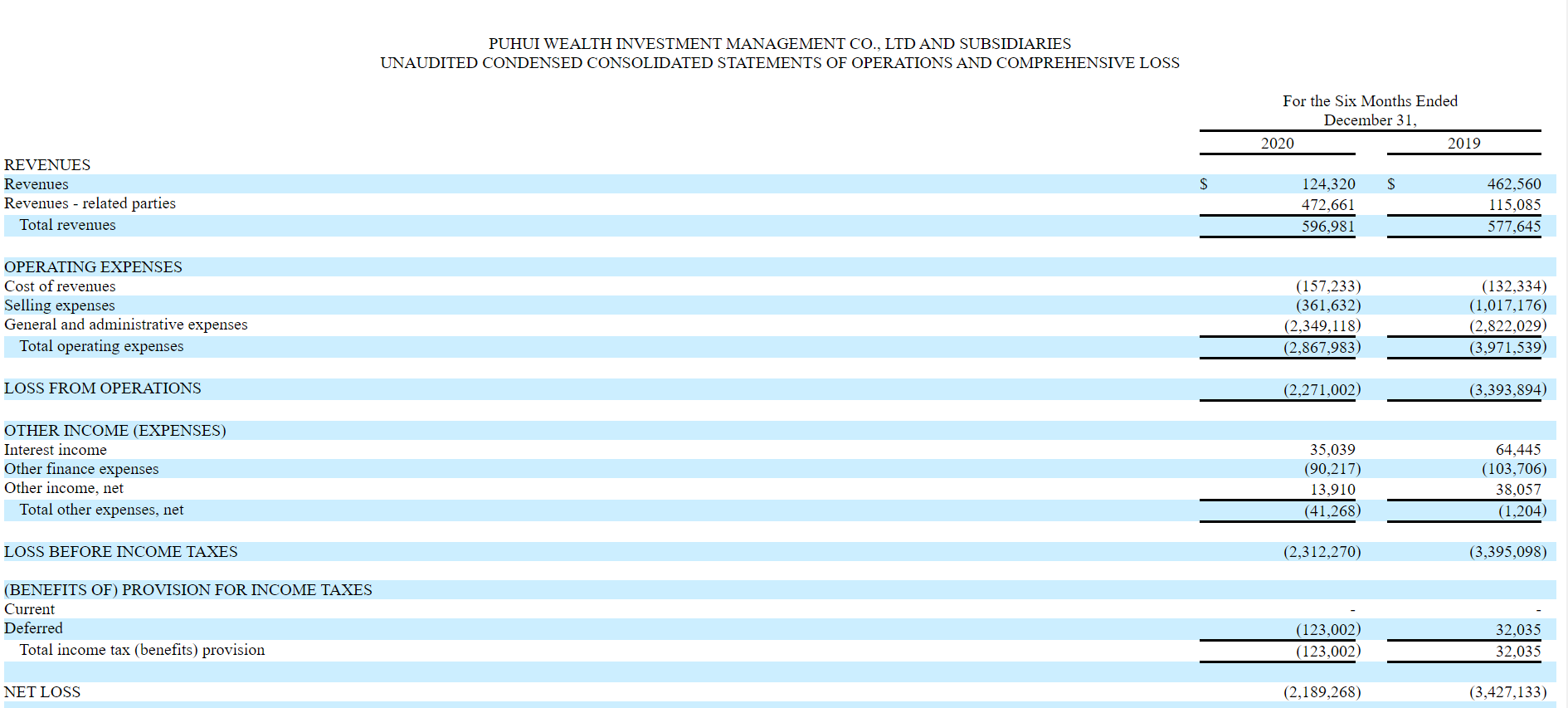

普惠财富(PHCF.US)2020年下半年净亏损218.9万美元