光大保德信多只产品年内收益平平 何人能挑重担?

2021-08-17 11:39:37 来源: 证券市场红周刊

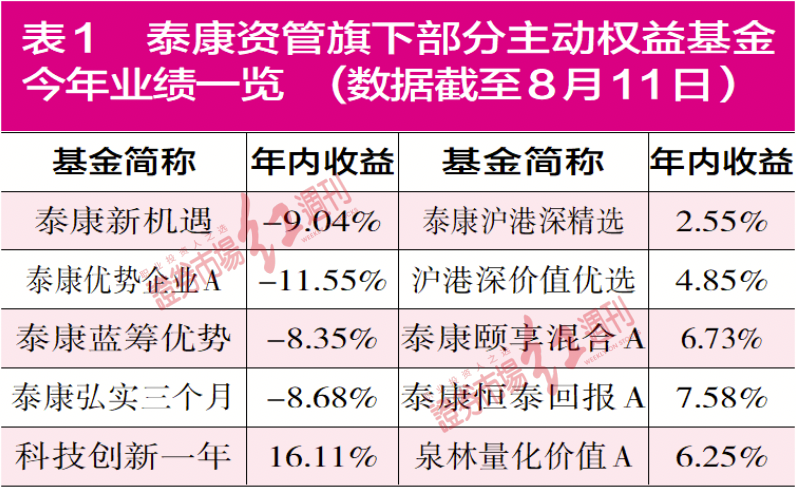

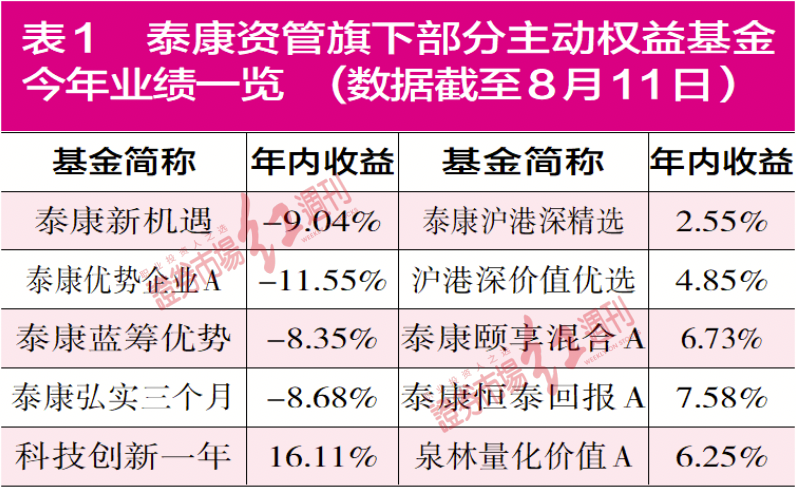

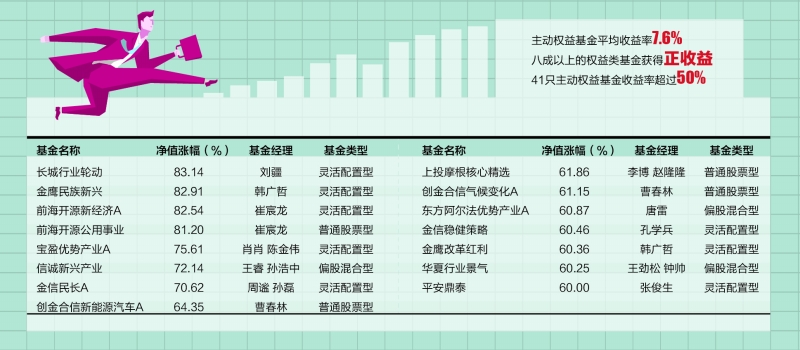

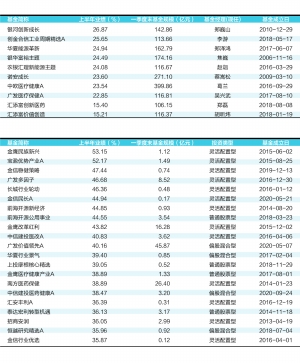

今年以来,市场波动让权益类基金分化明显,既有年内收益率突破80%的品种,也有跌幅在20%以上的。就大幅亏损基金的所属基金公司看,泰康资管、东吴、光大保德信这三家基金公司赫然在榜,究其原因,与三家公司目前仍缺乏核心领军人物有关。

截至8月11日收盘,权益类基金有5只基金年内收益率突破80%,其中排名第一的产品年内收益率达到了88.86%。而相较表现突出的品种,有多只基金出现了超过20%的大幅亏损。从年内净值表现至今仍亏损的产品隶属基金公司看,泰康资管、东吴、光大保德信这三家基金公司中产品相对较多。

以泰康资管为例,目前公司权益类产品中的泰康弘实、泰康新机遇、泰康优势企业、泰康蓝筹优势均为负收益。另外,泰康沪港深精选和泰康沪港深价值优选这两只陆港通基金在年内也表现相对平淡。值得一提的是,前面的四只基金产品都和明星基金经理桂跃强有关。

对于泰康资管产品今年整体表现不佳的原因,爱方财富基金分析师程亮亮指出:“今年以来,泰康资管主动管理权益类基金的加权平均收益率是-1.20%,在142家公募基金公司中排名第129位,原因可能是其抱守传统蓝筹没有及时调仓,从而导致今年业绩和排名表现不佳。”

明星经理桂跃强“一拖八”业绩平平

泰康新机遇“三人组”似显多余

作为泰康资管名气最响的基金经理,成名于新华基金的桂跃强早在2015年8月就加入了泰康资管,如今担任着公司事业部股票投资董事总经理、权益投资负责人,在管的基金资产规模达到了208.97亿元。天天基金网资料显示,其任职期间的最佳基金回报约为101.80%,而这并不他在泰康时创下的,相反是其早年管理新华行业周期轮换基金所取得的。

《红周刊》记者发现,桂跃强在管的208.97亿元产品规模是建立在8只基金产品基础之上的,而这8只产品中除了泰康优势企业、泰康蓝筹优势是其一人管理外,余下6只产品是桂跃强搭档其他女将联合管理的。桂跃强在管的产品中,管理时间最长的是泰康新机遇,其任职时间是从2015年12月开始的。目前,该产品的基金经理有桂跃强、任慧娟和金宏伟三人。

对比分析桂跃强独立管理的泰康优势企业和泰康蓝筹优势,可以发现两者二季报的十大重仓股中有7只股票是相同的,譬如五粮液、山西汾酒、腾讯控股等。从持仓特点看,桂跃强的能力圈主要集中在以白酒为代表的食品饮料中,基本上属于偏传统风格的核心资产蓝筹思路。若进一步分析表现相对较差的泰康优势企业,目前所公布的两期财报十大重仓股中有8只股票保持了连续性,惟一的区别是其在二季度用美团和福耀玻璃替代了上一季的扬农化工和美的集团。《红周刊》记者发现,在该产品十大重仓股中,年内表现尚可的只有与新能源产业沾边的汇川技术,年内上涨了20%左右。

不仅所选标的表现差强人意,《红周刊》记者发现,桂跃强还是颇为敢于重仓单一标的的选手,在他管理的泰康蓝筹优势中,当季前两大重仓股的持仓市值占净值比均超过了9%。态度很积极,但效果却不尽如人意,这或与其相对固化的能力圈相关,重仓的股票年内普遍表现不佳。即便是三人共同管理的泰康新机遇,十大重仓股中也仅有招商银行和汇川技术年内实现股价上涨,余者均表现不佳。

对此,上海某券商基金分析师王晓明指出:“泰康资管的多只产品其实都是核心资产的拥趸,弘实、新机遇、蓝筹优势的重仓情况有些类似,基本集中在五粮液、招商银行、腾讯控股等白马股身上,在市场热度转向‘宁指数’后,这些‘茅’概念股表现自然也就滑坡了。”

值得一提的是,上述基金产品的重仓股雷同,某种程度上与拥有权益投资负责人身份的桂跃强是有很大关系的。那么,这几只基金产品中参与管理的其他基金经理是否就是多余的呢?

《红周刊》记者查阅了与桂跃强搭档的其它几位基金经理(蒋利娟、陈怡、任慧娟和金宏伟)的资料,发现蒋利娟、陈怡、任慧娟都是负责固收部分债券投资的,只有在泰康新机遇中与桂跃强合作的金宏伟(任职时间接近4年)是负责权益投资的选手,其目前还担任着公司公募事业部投资部股票投资总监。

值得注意的是,从金宏伟在管基金今年的业绩表现来看,惟一迄今负收益的就是和桂跃强、任慧娟一起搭档管理的泰康新机遇,似乎印证了“三个和尚没水吃”的道理。对比泰康新机遇和他单独管理产品中年内业绩最好的泰康科技创新一年定开,《红周刊》记者发现,两只产品重仓思路是完全不同的两幅画卷,后者基本是严格按照基金契约配置科创板和创业板的股票,而再看他和债券基金经理合管的另外两只权益类混合基金,则是一派科技成长风格,与新机遇中的重仓思路有着天壤之别。

疑问在于,作为从2017年8月份就加入到新机遇基金经理“三人组”的金宏伟,在这只产品的投资决策过程中究竟发挥了多大作用呢?如果是桂跃强在投资决策中发挥了主导作用,那么,泰康新机遇设立“三人组”构架是否有些人力浪费呢?

热点推荐

-

东兴证券11只权益年内8只亏损 2产品累计净值跌去三成

-

跌幅超过5% 黄金QDII年内表现欠佳

-

银行理财收益率下行年金产品“补位”

-

光大保德信多只产品年内收益平平 何人能挑重担?

-

“有进有出”!冯明远、朱少醒看中湖北宜化、驰宏锌锗

-

2020年至2024年 全球赤藓糖醇年均增长率达22%

-

页岩气概念股涨幅居前 恒泰艾普涨逾7%

-

互联网销售鲇鱼效应下 C类基金热度升温

-

永赢高端制造跑输业绩基准 金融“替代”新能源惹疑

-

QFII二季度大幅增持东方财富 持4948.8万股

-

中国电信中签率出炉 将成A股历史上第五大IPO

-

三星电子高位横盘 利润同比增长54%

-

段永平“抄底”腾讯 10年后赚的比存银行利息要多?

-

字节跳动投资餐饮管理公司东方鸿鹄 持股比例达13%

-

7月以来 存量资金调仓和博弈将继续主导短期市场

-

公募基金集体加仓半导体 冯明远、丘栋荣挖出“三倍股”

-

净利下滑股价“腰斩”市值蒸发350亿 中炬高新意图“反转”

-

交银安享稳健养老上半年规模增长39亿元 创记录

-

基金公司排名出炉 易方达、广发、汇添富列主动权益前三

-

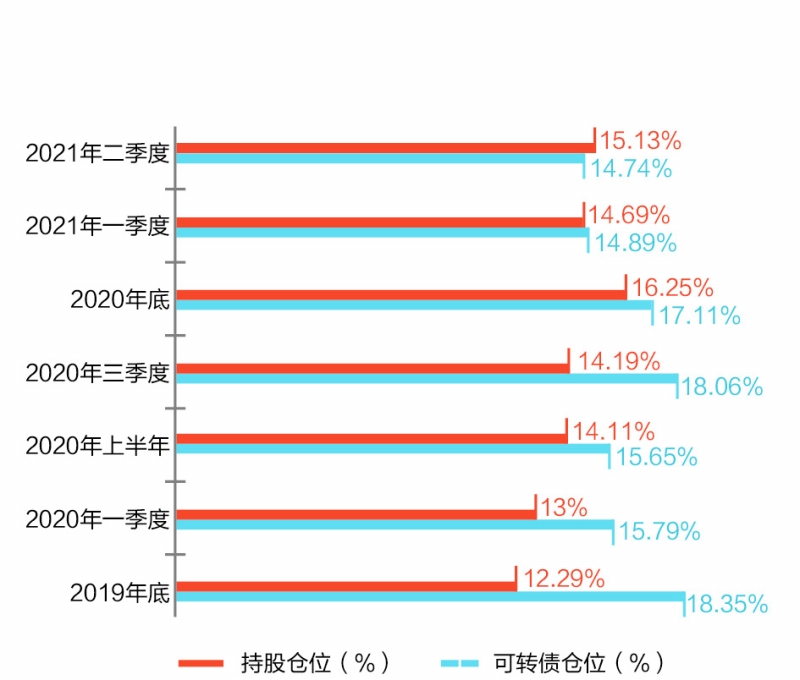

二级债基等“固收+”品种大放异彩 开始减仓避险

-

过度融资带来债务困境 紫光集团需要“造血”

-

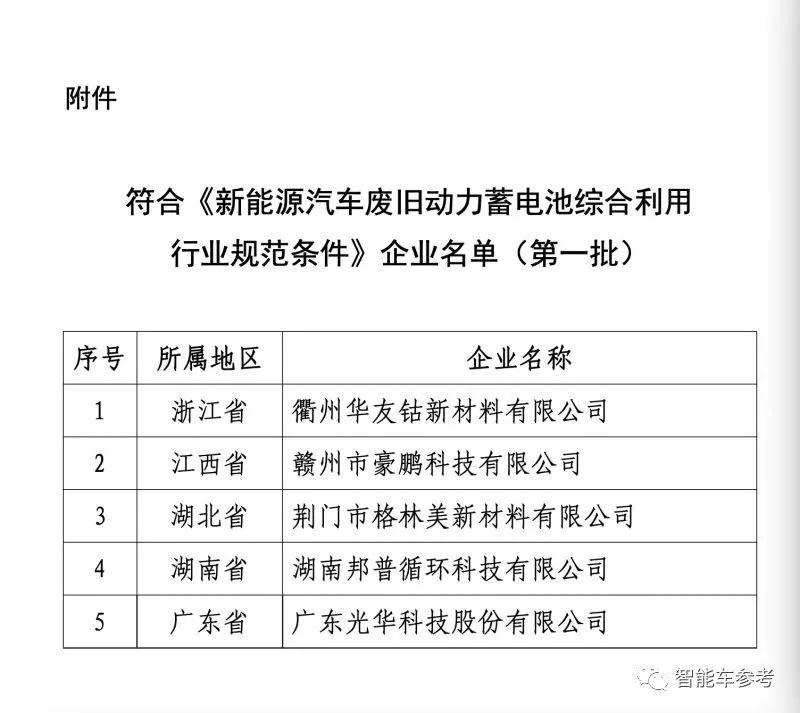

新能源汽车退役电池市场价值千亿 但够绿的生意不好做

-

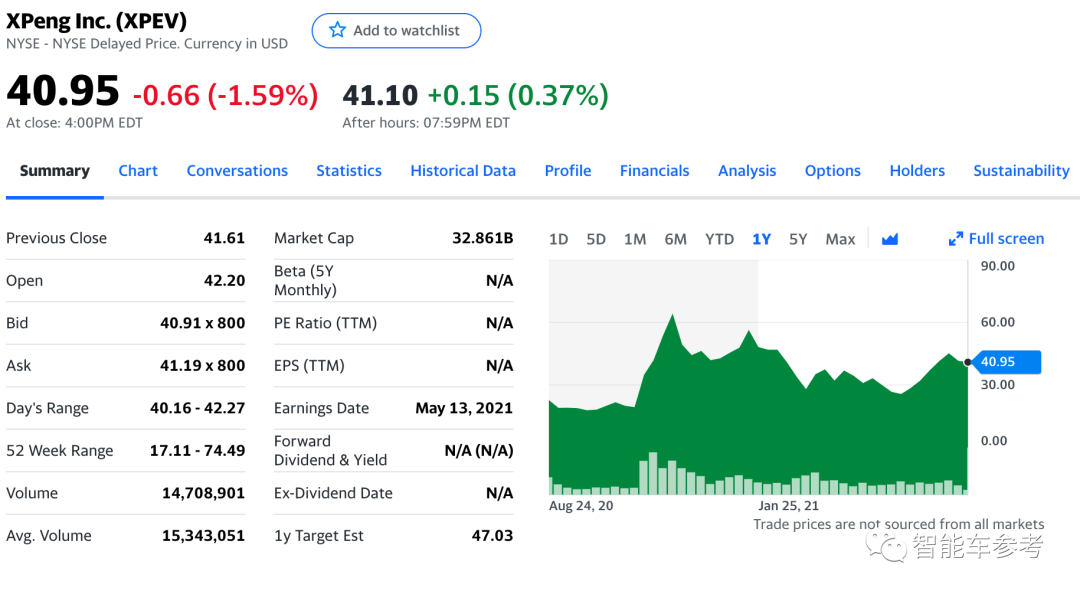

55亿美元还不够?小鹏汽车到底还需要多少钱?

-

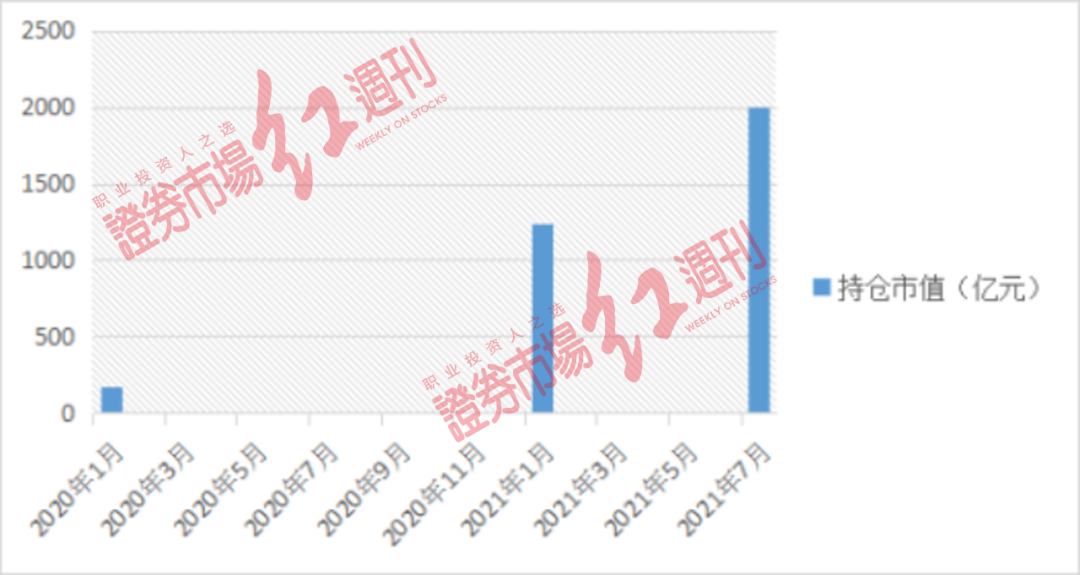

锂电池板块年内大涨42% 北上资金2000亿重仓

-

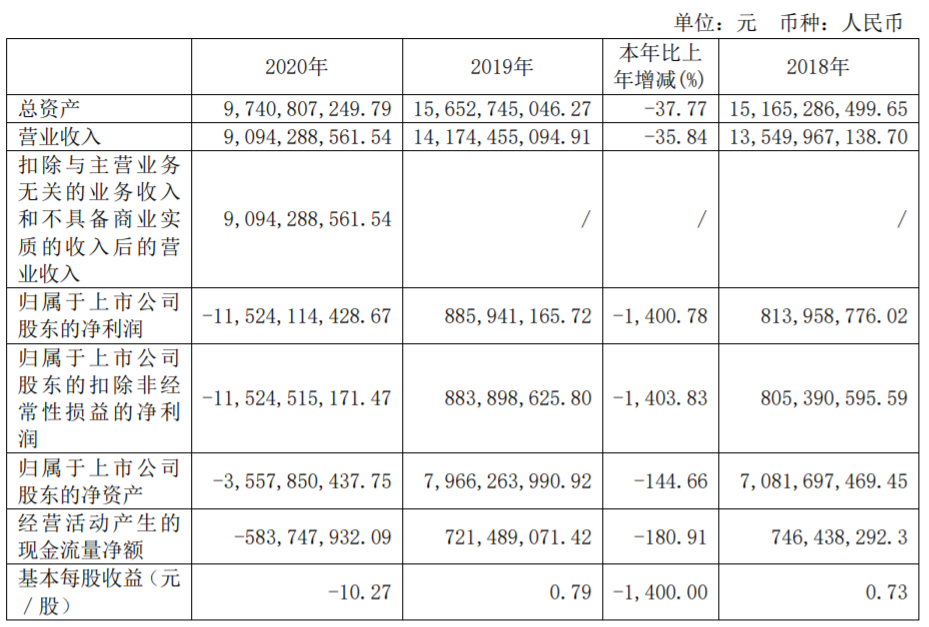

易见股份2020年亏损115亿 深交所发监管函

-

机构热炒锂电 三七互娱(002555)获主力小幅加仓

-

长生人寿70%股权正式挂牌 交易款需一次性付清

-

百亿规模基金首尾业绩相差32个百分点 最高收益27%