首套房贷主流利率降至4.1% 房贷支出将减少

2022-09-05 09:38:12 来源: 金融投资报

随着五年期以上贷款市场报价利率(LPR)的多次下调,今年以来,个人住房贷款利率持续下行,部分地区首套房贷款利率已降至4.1%,达到历史低位。那么,目前各地房贷利率情况如何、未来会否进一步降低等问题,也受到购房者关注。

首套房贷主流利率降至4.1%

8月22日,5年期LPR 最新报价为4.3%,下调15个BP。商业性个人住房贷款利率下限也随之下调,首套最低可执行4.1%,二套最低可执行4.9%。

值得注意的是,这也是今年以来LPR第三次下调。其中,与房贷利率相关的5年期以上LPR已累计下调35个基点。

5年期以上LPR下调后,多地房贷利率亦随之调降。融360数字科技研究院数据显示,8月20日前,其监测的42个城市,有33个城市最低可执行全国房贷利率下限水平,30个城市主流房贷利率为全国下限水平。

8月22日LPR调降后,截至8月24日,42个城市中,至少有37个城市有银行将房贷利率跟降15BP。之前主流利率执行调整前全国下限水平(首套4.25%,二套5.05%)的城市,普遍开始执行最新房贷利率下限,即首套4.1%,二套4.9%。

“二三线重点城市,绝大多数在几经下降后,维持在全国下限水平或者是5年期LPR水平,海口和兰州是唯二首套房贷利率仍在4.5%以上的二线城市。”融360数字科技研究院报告显示,一线城市的房贷利率仍较坚挺,尤其是北京和上海,在2022年的房贷利率下降潮中,仅跟随5年期以上LPR降幅波动。

总体来看,今8月,房贷利率继续下降,全国首套房贷款平均利率为4.39%,环比下降3BP;二套房贷款平均利率为5.10%,环比下降1BP。

长端LPR仍有下行空间

对于购房者而言,在叠加三次下调LPR后,房贷支出将明显减少。在分析人士看来,这有利于促进购房需求入市,助推房地产市场筑底回暖。

中银证券研报指出,8月22日,5年LPR调降幅度超过MLF降幅,明确表达政策稳地产决心和态度,有利于改善房地产需求和预期。5年 LPR 调降 15bp,从 4.45%降至4.3%,按揭利率基准下降15bp,首套利率下限降至4.1%,相比二季度货币政策执行报告公布个人住房贷款平均利率4.62%,降低52bp,也低于2009年以来个人住房贷款平均利率4.34%的最低值。有利于稳定预期,改善房地产需求,进一步缓解宏观需求端压力,提振居民和市场对政策和房地产的信心。

东吴证券研报认为,自去年房地产市场监管力度不断加强以来,房地产融资遭遇寒冬期,部分银行深受房企违约拖累,资产质量下行,此次调降有利于银行资产质量修复,同时也在一定程度上激发居民购房意愿。

另一方面,多位分析人士认为,下半年经济恢复仍较为温和,房地产市场将在未来一段时间低位运行,LPR仍有下调空间。伴随LPR下调,房贷利率也将随之下降。

融360数字科技研究院分析师李万赋指出,8月22日,5年期以上LPR报价下调后,42个城市几乎全部在LPR下调首日跟降房贷水平。尽管有些银行暂未发生变化,但预计在整个房贷市场调整的大背景下,后续大概率也会有下调房贷利率的动作。

“8月24日国务院常务会议指出,将持续释放贷款市场报价利率改革和传导效应,降低融资成本。结合目前1年期和5年期的LPR利差来看,未来长端LPR仍有下行的空间。”李万赋认为,国常会再次强调,允许地方“一城一策”运用信贷等政策,合理支持刚性和改善性住房需求,因此,各地房贷政策未来可能会在首付比例、房贷利率和额度方面,有更多差异化和创新化的调整空间。

热点推荐

-

深圳多家银行下调首套房贷利率 购房成本下降

-

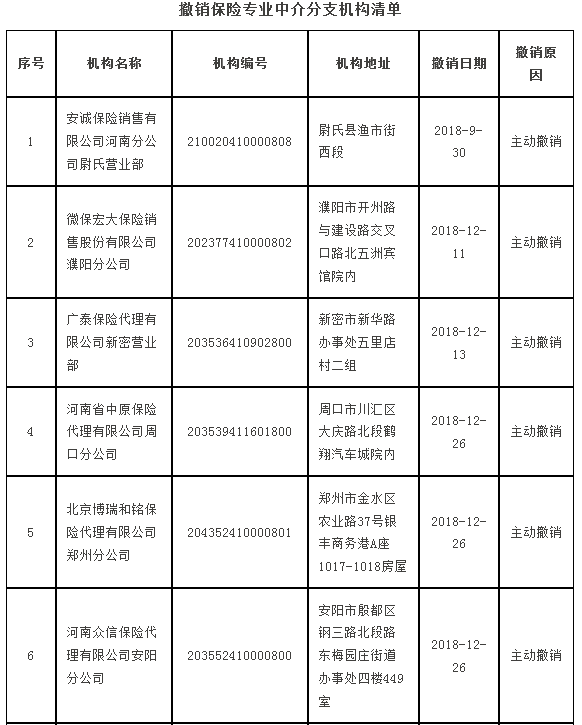

河南撤销10家保险中介 注销14家保险代理机构许可证

-

21个罕见病药品减征增值税 缺医少药难题能否改善?

-

首套房贷主流利率降至4.1% 房贷支出将减少

-

国防军工调整或为配置机会 中航沈飞经营效率有望持续提升

-

食品饮料消费复苏预期乐观 洋河股份(002304)综合竞争力行业领先

-

A股公司赚钱能力极端分化 九安医疗同比增长277倍

-

重庆上市公司半年报出炉 长安汽车营收565.74亿元摘得冠军

-

严格监管美瞳生产经营 美瞳市场或重新洗牌

-

不必过度解读巴菲特减持比亚迪 在波动中实现差额交易

-

社保险资二季度持股动向曝光 双环科技增速最高

-

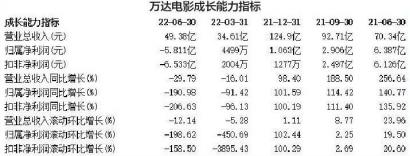

王思聪退出万达集团董事 “过山车”般的商业版图也是没谁了

-

市场可能误解了中国的银行股 可逢低买入优质银行股

-

巴基斯坦取消对非必需品和奢侈品的进口禁令 缓解进口原材料短缺问题

-

“文具刺客”晨光股份冲击A股 上半年赚5亿多却不增利

-

机构投资者大额买卖频现 英杰电气(300820)被加仓

-

美联储继续“放鹰” CPI会飞涨而吞噬经济增速

-

煤炭估值有望进一步提升 陕西煤业(601225)资源储备量大

-

白酒关注左侧布局机会 今世缘(603369)有望实现降本增效

-

航空价值重估是确定性事件 春秋航空有望实现强业绩弹性

-

化工新材料有望迎来加速成长期 合盛硅业全球产能排名第一

-

豫园股份拟投资航空企业 *ST基础、*ST海创逆市飘红

-

虚拟货币遭遇“雷霆”爆击 比特币一度跌到3万美元

-

未来大国之间的竞争不是靠“一砖一瓦” 只能拼科技硬实力

-

遭遇经销商“倒戈” 董明珠如何带领30岁的格力破解“中年危机”?

-

创业板中考成绩单抢先看 东方财富净利润44.44亿元增长19.23%

-

QFII二季度持股动向曝光 加仓金融、医药生物、电力设备等行业

-

高位赛道略显低迷资金持续高低切换 北向资金净卖出超90亿